(Foto: Guliver/Getty Images)

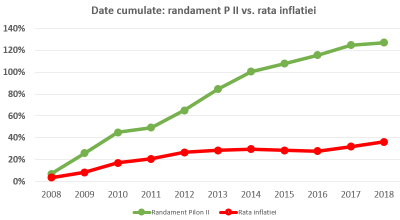

Randamentul total realizat de toate fondurile de Pilon II de la start (20 mai 2008) și până la finele anului 2018 a fost de 127,1%, adică un randament mediu anualizat de 8,03% pentru toată perioada de funcționare a Pilonului II. Acest indicator este cu mult peste rata totală inflației din perioada analizată (36,3%), respectiv rata medie anualizată a inflației pentru exact aceeași perioadă (2,95%).

Din cele 10,2 miliarde de euro administrate de Pilonul II la finele anului 2018, peste 1,5 miliarde de euro reprezintă câștig net obținut din investiții, exclusiv pentru cei peste 7 milioane de români care contribuie la acest sistem. Această sumă este netă de toate comisioanele de administrare percepute.

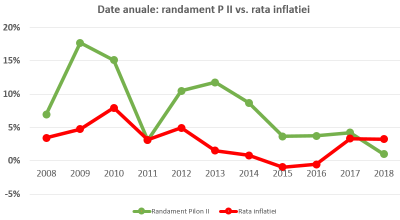

Performanțele fondurilor de pensii, în România și în lume, vor avea întotdeauna o anumită volatilitate, ele urmărind îndeaproape evoluția piețelor financiare și a economiei în ansamblu. Mai mult, aceste evoluții sunt puternic influențate nu doar de mediul economic, ci și de deciziile politice. Un astfel de moment a fost adoptarea la finele lunii decembrie 2018 a OUG 114/2018, care a produs scăderi bruște și severe ale piețelor financiare din România, inclusiv a Bursei de la București, unde fondurile de pensii au investiții semnificative.

Acesta a fost unul din principalele motive pentru care anul 2018 a fost singurul an de la înființarea Pilonului II când randamentul la nivelul unui an a fost sub rata inflației. Chiar dacă performanța fondurilor de pensii se judecă exclusiv pe termen lung, graficul de mai jos prezintă performanța și inflația anuale tocmai pentru a arată că până și în urma unei astfel de analize atipice, performanța fondurilor de pensii raportată la inflație este una excepțională.

Asociatia pentru Pensiile Administrate Privat din România (APAPR) încearcă să găsească în această perioadă canale de comunicare şi dialog instituţional cu toate autorităţile relevante, pentru a dezbate efectele negative ale OUG 114/2018 asupra Pilonului II.

Sperăm ca dialogul instituţional cu decidenţii relevanţi să ducă la modificarea OUG 114/2018, în sensul reconsiderării cerinţelor suplimentare de capital pe baze economice sustenabile şi deci la dezvoltarea şi pe viitor a Pilonului II de pensii private în România, precum şi restabilirea încrederii pe pieţele financiare.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Alte efecte benefice: Pensionarii nu ar mai fi la mila politicienilor si ar avea un venit decent (pensia nu este un ajutor social, nu e pomana, nu ti-o dau politicienii!!!!). De asemenea, ar fi stimulate investitiile bursiere si poate si investitiile publice, eventual statul nu s-ar mai imprumuta de aiurea. Asta mai ales in conditiile in care ducem lipsa de capital autohton. In plus, ar fi un sistem mult mai corect pentru contribuabil si mai transparent, ai putea sa vezi oricand cat ai acumulat, deci pe ce te poti baza la pensie si eventual sa ajustezi daca e cazul.

La nivel global, fondurile de pensii sunt printre cei mai mari investitori si aduc bogatie statelor de origine.

Din cate stiu acest model a fost aplicat cu destul de mult succes prin America de Sud, citeam la un moment dat despre Chile (cea mai bogata tara din America de Sud raportat la populatie). Desigur, poate ca merita studiate si sistemele din Singapore, Japonia etc. Cel nord-american mi se pare totusi prea riscant (cazul Enron si multe altele).

Marea problema este ca pana ajung la pensie cei carora li se aplica noul sistem trebuie sa acoperi din alta parte pensiile celor din vechiul sistem. Deci probabil ar trebui o introducere progresiva. Eventual, pentru un numar de an facem toate investitiile publice din fondurile atrase din noul sistem de pensii (deci cu imprumut) si platim integral de la bugetul de stat pensiile celor din vechiul sistem.

Dar, totul este conditionat de vointa politica, in sensul si de a renunta la un instrument foarte eficient de manipulare a circa 4-5 milioane de pensionari/alegatori.

Nu ajunge sa primesti un plic o data pe an si gata!

Din cate stiu sunt destul de multe restrictii impuse fondurilor in privinta activelor in care pot investi. Ma intreb daca aceste restrictii ajuta sau mai mult fac rau (adica reduc randamentele).