(Foto: Guliver/Getty Images)

În urmă cu mai bine de 10 ani, România s-a aliniat la practica de peste un secol a țărilor dezvoltate prin reformarea sistemului public de pensii. Aceasta a presupus apariția fondurilor private de acumulare și capitalizare, prin care populația să poată economisi suplimentar, în conturi individuale, în vederea pensionării. Alinierea a reprezentat soluția la problemele similare, dar mult mai dramatice, cu care se confruntă România: declinul demografic deosebit de sever nu mai poate întreține un sistem de pensii de stat bazat exclusiv pe redistribuție și solidaritate inter-generațională.

În contextul unor perspective demografice sumbre și al unor prognoze negative în ce privește sistemul public de pensii de tip pay-as-you-go (Pilonul I), înființarea în anii 2006-2007 a Pilonilor II (pensii private obligatorii) și III (pensii private facultative) a avut ca scop atât întărirea sustenabilității și adecvarea sistemului public de pensii la realitatea curentă, în contextul provocărilor socio-demografice, cât și majorarea ratelor de înlocuire (a salariului prin pensie) în cadrul unui sistem de pensii bine diversificat. Acest nou sistem a permis reducerea riscurilor demografice specifice sistemului redistributiv prin investiții.

Populația României a scăzut cu cca. 3,5 milioane de locuitori în ultimii 30 de ani, la această involuție contribuind atât sporul natural negativ (care fusese preconizat), cât și fenomenul emigrației (care a fost mult subestimat). Declinul demografic a fost însoțit de o înrăutățire severă a ratei de dependență demografică (raportul vârstnici/ activi), vizibilă în piramida vârstelor.

Prognozele demografice ale ONU confirmă cu prisosință aceste tendințe: România va înregistra a șaptea cea mai drastică reducere a populației la nivel mondial, urmând să piardă încă 3,3 milioane de locuitori până în anul 2050. Faptul că tot mai puțini oameni activi vor trebui să susțină un număr tot mai mare de pensionari va pune o presiune extremă pe finanțele publice ale țării. Aceste evoluții statistice confirmă că motivele pentru care a fost aplicată reforma pensiilor private acum 10 ani nu doar că au rămas valabile, ci chiar s-au acutizat în ultimii ani.

Soluția unui sistem de pensii pe trei piloni pusă în aplicare acum mai bine de 10 ani este fără doar și poate o poveste de succes. Gradul înalt de reglementare, transparența și randamentele investiționale deosebite au primit o largă recunoaștere internațională de la instituții precum BetterFinance, BERD sau OECD.

Al doilea beneficiu major al existenței Pilonului II de pensii private a fost dezvoltarea semnificativă a piețelor financiare locale. Peste 90% din activele fondurilor de pensii de Pilon II sunt investite în România, contribuind la finanțarea datoriei publice, la creșterea economică și la crearea de locuri de muncă. În prezent, fondurile de pensii private din România sunt principalul investitor instituțional din țară. La Bursa de Valori de la București, fondurile de pensii aveau la mijlocul anului 2018 dețineri de cca. 1,9 mld. EUR, adică 20% din acțiunile liber tranzacționate, asigurând 15% din lichiditate. Peste 30 de companii românești beneficiază de finanțare grație implicării Pilonului II, iar instituțiile pieței au avut de câștigat în tot acest timp, odată cu creșterea calității guvernanței corporative. Succesul listărilor la bursă ale firmelor private și de stat ar fi fost de neimaginat fără aportul fondurilor de pensii private, care au asigurat o contribuție importantă a capitalului românesc.

Utilitatea și performanța sistemului de pensii private din România au fost remarcate și de experții Comisiei Europene, care au analizat situația Pilonului II în cel mai recent raport de țară privind România, publicat în 2018. Comisia Europeană se referă în mod negativ la reducerea contribuției virate Pilonului II de la 5,1% la 3,75%, operată la finele anului 2017, despre care afirmă că a fost „motivată de probleme fiscale pe termen scurt, fără legătură cu performanța bună a fondurilor de pensii private” și că „este de natură să afecteze sistemul de pensii în general și piața de capital a României”. „De asemenea, această modificare va duce la reducerea gradului de diversificare a venitului românilor la vârsta pensionării. În același timp, măsura ar putea avea implicații negative asupra piețelor financiare”, notează raportul de țară al Comisiei Europene.

Având în vedere cele menționate mai sus, este evident faptul că menținerea legislației și arhitecturii actuale a Pilonului II, fără alte modificări, reprezintă unica soluție potrivită în prezent, urmând ca pe viitor să se găsească soluții pentru recuperarea decalajului de contribuții cauzat de întârzierile în respectarea calendarului stabilit de lege, precum și a reducerii de la finalul anului 2017. Numai astfel se pot asigura atât prosperitatea viitoare a românilor, cât și agregarea rapidă a capitalului românesc capabil să finanțeze dezvoltarea României.

1. Evoluția și performanțele Pilonului II și Pilonului III

La mijlocul anului 2018, fondurile de pensii private obligatorii (Pilonul II) au ajuns la un număr total de participanți de peste 7,1 milioane de români, în timp ce activele nete aflate în administrare au fost de 43,7 miliarde RON (cca. 9,5 mld. EUR). Activele nete sunt compuse din contribuțiile brute virate, în valoare de 37 miliarde RON, dar și de câștigurile nete din investiții (acestea sunt nete de toate comisioanele percepute și orice alte costuri administrative), în valoare de 6,7 miliarde RON (aproape 1,5 mld. EUR). Numărul fondurilor de pensii s-a redus de la cele 18 aliniate la startul sistemului la doar 7 astăzi.

De asemenea, de la lansarea sistemului privat de pensii și până la mijlocul anului 2018, randamentul mediu anualizat al tuturor fondurilor de pensii private obligatorii a fost de 8,41%, calculat conform standardelor internaționale – adică un total cumulat de 126,4% pentru întreaga perioadă mai 2008 – iunie 2018.

Această performanță investițională poate fi considerată cu atât mai notabilă cu cât a fost obținută de Pilonul II într-un context extrem de dificil și imprevizibil al crizei economice și financiare globale. Organizația pentru Cooperare și Dezvoltare Economică (OECD) plasează fondurile românești de pensii private obligatorii (Pilonul II) pe locul al doilea în cadrul unui panel de 65 de state analizate din perspectiva performanței investiționale obținute de sistemele de pensii similare, în perioada 2008-2010 (Sursa: raportul OECD Pension Markets in Focus 2011). În ediția sa din 2017, raportul OECD Pension Markets in Focus reiterează poziția a doua din cele 38 de state europene deținută de Pilonul II din România, pe întreaga perioadă 2008-2016.

Potrivit unui studiu realizat de Better Finance (federația europeană a asociațiilor consumatorilor de produse financiare) în 2018, fondurile de pensii private obligatorii (Pilonul II) din România sunt cele mai performante (randament net real, adică randament minus comisioane minus inflație) dintr-un panel de 15 state membre UE în perioada 2008-2017. „Cele mai bune rezultate pentru fonduri de pensii au fost înregistrate în Romania”, arată raportul Better Finance, care calculează randamentele reale ale fondurilor de pensii (peste inflație) și după deducerea tuturor comisioanelor. Raportul analizează performanța sistemelor de pensii private din 15 state membre ale Uniunii Europene, pentru perioada 2000-2017 (sau cele mai vechi date istorice disponibile), reprezentând fondurile de pensii la care contribuie 86% din populația statelor UE (Sursa: Pension Savings: The Real Return 2017 Edition, Better Finance).

În același timp, Pilonul III de pensii private facultative a marcat o creștere lentă, dar constantă. După 11 ani de funcționare (Pilonul III fiind lansat cu un an înaintea Pilonului II), cele 10 fonduri de pensii facultative au atras aproape 460.000 de participanți (iunie 2018), în numele cărora administrau active nete de 1,89 mld. RON (peste 410 mil. EUR). Practic, împreună cu fondurile de Pilon II, activele nete cumulate administrate de toate fondurile de pensii private din România au atins la mijlocul anului 2018 nivelul "psihologic" de 10 miliarde de euro.

2. Guvernanța, transparența și mecanismele de siguranță ale Pilonului II

Pilonul II de pensii pivate din România este foarte strict reglementat în toate aspectele sale. La lansarea sa, dar și ulterior, autoritățile române au implementat în cadrul legislației primare și secundare (CSSPP/ASF) cele mai bune practici întâlnite în cadrul statelor vecine, cu experiență mai mare în acest domeniu. Toate aspectele legate de investiții, operațiuni, guvernanță, transparență, raportare și mecanisme de siguranță ale fondurilor private de pensii sunt strict reglementate, supravegheate și controlate de către Autoritatea de Supraveghere Financiară, care a preluat acest rol deținut anterior de Comisia de Supraveghere a Sistemului de Pensii Private. În prezent, pe lângă Legea nr. 411/2004 care guvernează Pilonul II, un număr de aproape 100 de norme emise de CSSPP și ASF reglementează fondurile private de pensii.

Activele fondurilor de pensii private sunt complet separate de activele companiilor de administrare, fără posibilitate de transfer între acestea, iar băncile depozitare (supravegheate suplimentar de Banca Națională a României) păstrează în siguranță activele fondurilor de pensii, execută decontarea tuturor tranzacțiilor de investire și fac controlul de legalitate al acestor operațiuni. De asemenea, atât fondurile de pensii, cât și companiile lor de administrare sunt auditate anual de auditori externi specializați. Investițiile sunt strict reglementate de către norme specializate, asigurând un profil de risc redus pentru fondurile de pensii, fapt reflectat și de nivelul redus de expunere pe piața de capital, de circa 20% la nivelul întregului Pilon II. Produsele financiare sintetice și structurate sunt complet interzise, în timp ce produsele derivate pot fi folosite doar pentru a proteja portofoliile de active (hedging) – respectiv, doar unele contracte derivate pe riscul valutar sunt permise, doar în cazul Pilonului II.

În același timp, Pilonul II are și două garanții puternice privind rezultatele investiționale: garanția contribuțiilor nete, care practic se traduce printr-o garanție de randament pozitiv pe toată durata de investire a activelor fondurilor de pensii, după deducerea comisioanelor legale, precum și garanția minimă relativă la piață, care crează trimestrial un indicator de referință în ceea ce privește randamentul industriei, pe care fondurile de pensii sunt obligate de lege și de normele ASF să îl depășească.

Pentru a asigura aceste garanții către participanți, toate companiile de administrare a fondurilor de pensii private obligatorii sunt obligate să țină pe propriul bilanț financiar, din surse proprii, provizioane tehnice substanțiale. Infrastructura de siguranță a sistemului este completată de instituția externă a Fondului de Garantare, care este de asemenea alimentată din surse proprii ale administratorilor fondurilor de pensii, pe baza acelorași formule actuariale prudente care stau la baza calculului provizionului tehnic.

Guvernanța fondurilor de pensii private este de asemenea strict reglementată și supravegheată din punctul de vedere al tuturor procedurilor tehnice de lucru, control și audit intern și extern, conformitate, vânzări și marketing, management al riscului, etc. Toate acestea, completate de cerințe consistente de capital și de taxele de funcționare considerabile plătite către Autoritatea de Supraveghere Financiară și Fondul de Garantare, completează imaginea unei marje de profitabilitate extrem de reduse în ceea ce privește administrarea Pilonului II. Potrivit calculelor APAPR, peste 50% din cheltuielile administratorilor de pe Pilonul II sunt reprezentate de cheltuieli obligatorii, impuse de legislație.

3. Comisioanele de funcționare a Pilonului II

În ce privește comisioanele percepute, raportul OECD Pension Markets in Focus 2013 evidențiază faptul că fondurile de pensii private din România au printre cele mai reduse comisioane și costuri administrative (acestea fiind plafonate prin lege încă de la începutul funcționării sistemului) dintre statele cu sisteme similare. În plus, toate costurile de administrare și tranzacționare sunt suportate de către compania de administrare și nu de către fondul de pensii însuși, fapt care reduce în realitate și mai mult nivelul efectiv de cost suportat de clientul final, comparativ cu practica internațională, unde aceste costuri administrative sunt suportate din fondurile de pensii sau de investiții, deci direct de către clienți.

La nivelul anului 2017, cele două comisioane de administrare aplicate pe Pilonul II din România (maximum 2,5% din fiecare contribuție și maximum 0,6% din activul net pe an) se cumulează la circa 1,1% din activul net pe an. Acesta este „indicele de cost” sau, în fapt, comisionul total suportat anual de fiecare participant la Pilonul II. Potrivit unui studiu realizat de IOPS (organizația mondială a supraveghetorilor din pensii private) în 2014, acest comision total s-ar cumula la 8,67% pe o perioadă de 20 de ani, la 12,29% pe 30 de ani și la 16,1% pe o perioadă de 40 de ani, valori cu 25% (un sfert) mai mici decât media celorlalte 42 de sisteme similare de economisire din statele membre IOPS (Sursa: Update of IOPS Work on Fees and Charges 2014, pagina 17).

Potrivit structurii lor de portofoliu și mandatului investițional, fondurile de pensii de Pilon II se situează între fondurile mutuale de obligațiuni și cele diversificate. Mai jos vom compara comisionul total de 1,1% pe an al Pilonului II cu comisioane calculate în același fel pentru fondurile mutuale de obligațiuni și diversificate.

Conform datelor AAF România (2017), EFAMA (Federația europeană a asociațiilor fondurilor mutuale, 2011) și Investment Company Institute (ICI) din Statele Unite ale Americii (2017), comisioanele cumulate - „indice de cost” - ale acestor fonduri erau următoarele:

Fonduri de obligațiuni România: medie de 1,28%, minim 0,6%, maxim 6,96%

Fonduri diversificate România: medie de 3,38%, minim: 1,2%, maxim 9,96%

Fonduri de obligațiuni Europa: medie de 1,17%

Fonduri diversificate Europa: medie de 1,42%

Fonduri de obligațiuni SUA: medie de 0,94%

Fonduri diversificate SUA: medie de 1,29%

(Pilonul II: medie de 1,1%)

(Sursele datelor: AAF România 2017, EFAMA Fund Fees în Europe: Analyzing Investment Management Fees, Distribution Fees, and Operating Expenses 2011 ; Investment Company Fact Book 2017).

Toate aceste informații poziționează Pilonul II din România ca o piață extrem de competitivă, concurențială, cu randamente investiționale foarte bune, cu costuri administrative și comisioane foarte reduse.

Având în vedere lansarea tardivă comparativ cu celelalte țări din Europa Centrale și de Est, fondurile de Pilon II din România sunt încă extrem de subdezvoltate conform standardelor europene și internaționale. Potrivit analizelor internaționale (rapoartele OECD Pension Markets in Focus și analizele Towers Watson Global Pension Assets Study), activele nete administrate de fondurile de pensii private de Pilon II din România reprezintă doar 4,5% din PIB la finalul lunii septembrie 2017, comparativ cu o medie de peste 80% din PIB la nivelul statelor membre OECD.

4. Contribuția Pilonului II la adecvarea și sustenabilitatea sistemului de pensii

Înaintea implementării reformei sistemului public de pensii PAYG în anii 2010-2011, România avea cel mai nesustenabil sistem public de pensii din Europa – fapt evidențiat de către studiile European Commission’s Sustainability Report 2009 (realizat de Comisia Europeană) și de către Standard&Poor’s Global Aging Report 2010 (realizat de cunoscuta agenție de rating). Deficitul uriaș de sustenabilitate și riscurile semnificative pe termen lung erau atunci puternic accentuate de perspectivele demografice negative și de parametrii excesiv de generoși ai sistemului public de pensii (în principal în ceea ce privește mecanismul de indexare și condițiile laxe de pensionare anticipată și de invaliditate).

Din punct de vedere demografic, populația României s-a redus cu cca. 3,5 milioane de locuitori în perioada 1989-2018, iar până în anul 2050, populația României este estimată să se reducă cu încă aproximativ 3,3 milioane de locuitori, până la 15,1 milioane, potrivit unor analize realizate de Institutul Național de Statistică, Uniunea Europeană (Eurostat), Banca Mondială și Organizația Națiunilor Unite. Cel mai pesimist scenariu arată o reducere până la 13,3 milioane de locuitori până în 2050, potrivit unei cercetări realizate de BERD în anul 2008.

Între timp însă, recensământul național derulat în anul 2011 a relevat rezultate neașteptat negative, în sensul în care populația s-a redus mult mai rapid decât era anterior estimat, iar îmbătrânirea populației s-a produs de asemenea mai rapid față de așteptări. În același timp, speranța de viață în România a crescut de la 70 de ani în 1990 la 75 de ani în prezent și continuă să crească. Toate acestea au început să erodeze temelia „piramidei varstelor” (în fapt, o histogramă a distribuției populației pe structuri de vârstă) și să înrăutățească atât rata de dependență demografică (procentul vârstnicilor raportat la procentul populației considerate active) cât și pe cea de dependență sistemică (numărul pensionarilor raportat la numărul contributorilor la sistemul de asigurări sociale de stat).

În acest context, cel puțin trei studii recente realizate în România au analizat contribuția Pilonului II la îmbunătățirea sustenabilității și adecvării sistemului de pensii ca întreg, prin preluarea unei părți semnificative, în timp, a presiunii de plată a pensiilor de pe umerii sistemului public de către fondurile private de pensii.

Un studiu independent realizat de către think-tank-ul Expert Forum (EFOR) și finanțat de către APAPR în anii 2012 și 2014 a relevat faptul că: „Introducerea Pilonilor II și III reprezintă cea mai importantă reformă a sistemului de pensii din România din ultimii ani. (…) Chiar dacă pe termen scurt și mediu, alocarea către Pilonul II a unei părți din contribuțiile obligatorii la sistemul de pensii duce la o presiune financiară asupra fondului BASS (…), pe termen lung reprezintă o măsură esențială de protejare a viitorilor pensionari. Maturizarea Pilonului II va coincide cu momentul critic al ieșirii la pensie a generațiilor mari și va avea un impact pozitiv semnificativ și asupra nivelului pensiilor cât și asupra bugetului public care va fi degrevat parțial de presiunea costurilor.”

Același studiu precizează că „începând cu anul 2032 vor ajunge la vârsta de pensionare generațiile care au contribuit la Pilonul II de pensii, determinând o creștere a ratei de înlocuire a salariului prin pensie.” Potrivit studiului, rata brută de înlocuire a salariului prin pensie este așteptată să scadă până la 24% în 2032, dar cu intrarea în faza de plată a Pilonului II aceasta va crește până la 34%.

EFOR menționează în studiul realizat că „scenariul înghețării contribuțiilor sau naționalizării activelor determină externalități negative pe termen mediu și lung. În primul rând, fondurile de pensii reprezintă cea mai importantă componentă a economisirii interne pe termen lung dintr-o economie, iar o reducere sau limitare a creșterii resurselor acestora poate contribui la amplificarea dezechilibrelor macroeconomice. În contextul crizei financiare actuale a devenit și mai evident faptul că investițiile trebuie finanțate într-o proporție mai ridicată din resurse interne (economisire).”

O altă analiză, realizată în 2012 de către un grup independent de experți conduși de Mihai Șeitan, având ca beneficiar Comisia Națională de Prognoză și finanțat din Fondul Social European, a relevat și ea importanța componentei private, bazate pe economisire și investiții, a sistemului de pensii: „Prin realizarea reformei din anii 2005-2010, sistemul de pensii din România se bazează acum pe trei piloni, trei surse de alimentare a prestațiilor privind pensiile, trei moduri diferite de administrare a fondurilor, o diversificare mult mai mare care poate asigura, pe termen mediu și lung, sustenabilitatea financiară a pensiilor și realizarea unui venit decent la vârsta pensionării.”

„Încetinirea creșterii economice a reliefat importanța sistemelor de pensii private. În ciuda scurtei istorii a sistemelor de pensii private în România (al treilea pilon începând din a doua jumătate a anului 2007 și al doilea pilon începând din mai 2008), dezvoltarea sa a fost de succes. Sistemul de pensii private din România, atât Pilonul II cât și Pilonul III, are multiple elemente de siguranță, pentru a proteja economiile participanților la fondurile de pensii private. Legislația acestor tipuri de pensii prevede un număr de 14 elemente principale de siguranță.”

De asemenea, acest studiu preia și o serie de recomandări ale instituțiilor internaționale (Uniunea Europeană, Banca Mondială, OECD) în ceea ce privește sistemul de pensii: „Sa evite inversarea pe termen scurt a unor reforme care nu au fost bine evaluate și care pot afecta în mod dramatic viitorii pensionari. Exemplu: limitând contribuțiile la sistemele capitalizate (Pilonul II) în perioada actuală înseamnă să negi membrilor posibilitatea de a avea pensii mai mari în viitor; (…) să nu subestimeze potențialele efecte pozitive pe care investitorii instituționali pe termen lung le-ar putea avea asupra sistemului financiar și implicit asupra forței de muncă și a dezvoltării.”

Un alt studiu, publicat în 2014 de către Centrul Român pentru Politici Europene (CRPE) și finanțat printr-un grant de Ambasada Elveției la București, concluzionează faptul că „economisirea din timp este o componentă extrem de importantă a sistemelor de pensii, pentru ca acestea să nu devină majoritar dependente de transferuri de la bugetul de stat și să afecteze, astfel, buna funcționare a altor sisteme (sănătate, mediul economic, etc.).”

Studiul CRPE analizează de asemenea câteva opțiuni de politici publice în zona pensiilor și concluzionează, după o analiză ce vizează criterii de adecvare, sustenabilitate, echitate și eficiență, faptul că menținerea scenariului actual sau chiar o ușoară reformare în sensul acordării unui rol sporit Pilonului II (printr-un transfer mai consistent de contribuții de la sistemul public către fondurile private de pensii) ar fi cele mai dezirabile scenarii prin prisma efectelor realizate. La polul opus, cel mai puțin dezirabil scenariu este unul de afectare parțială sau integrală a Pilonului II și bazarea sistemului de pensii doar pe componenta publică, redistributivă, care va continua să fie erodată de factorii demografici și nu numai, ca și până în prezent.

Un fapt important de reținut este acela că situația demografică a continuat să se înrăutățească și după lansarea sistemului Pilonului II, astfel că nu există motive raționale, fundamentate, pentru o afectare a acestei reforme structurale, care va asigura o majorare a ratelor de înlocuire în viitor, suplimentând neajunsurile sistemului public de pensii.

În același timp, studiile EFOR și CRPE citate anterior analizează efectele unor posibile afectări ale Pilonului II și ambele ajung la concluzia că orice reversare a Pilonului II (în termeni de afectare a calendarului de contribuții sau chiar o teoretică naționalizare a acestor fonduri) va avea rezultate negative pe termen mediu și lung. De asemenea, ambele studii furnizează scenarii alternative de reformă în zona politicilor publice din domeniul pensiilor, care ar produce efecte estimate că fiind pozitive pe termen lung.

5. Contextul micro: lipsa economisirii pe termen lung a populației

Nivelul de economisire pe termen lung al populației României este în prezent extrem de redus, cu implicații majore asupra nivelului de trai la pensionare. La sfârșitul anului 2016, depozitele firmelor și populației ajunseseră la 274,2 miliarde lei, conform datelor BNR, echivalentul a 36% din PIB, fiind principala metodă de economisire a populației. În acest context, și mai ales în cazul populației cu venituri reduse, Pilonul II reprezintă în prezent principala acumulare de resurse pe termen lung.

Potrivit unui sondaj național realizat online la comanda APAPR, pe platforma Ivox și reprezentativ pentru populația urbană adultă utilizatoare de Internet, trei sferturi (75,3%) dintre români se așteaptă să primească pensii în valoare de peste 500 de euro (2.300 RON în echivalent), în timp ce astăzi, după mai multe etape succesive de creștere ambițioasă a punctului de pensie, doar mai puțin de 2% dintre pensionari se bucură de un astfel de nivel al pensiei, în urma cotizării la sistemul public de pensii. Mai mult, deși au aceste așteptări privind un nivel ridicat al pensiei, 35,5% dintre români declară că nu economisesc deloc, iar dintre cei care economisesc, majoritatea covârșitoare declară că economiile sunt pentru nevoi curente sau viitoare, nu pentru retragerea din activitate. Potrivit aceluiași studiu, doar 4,8% dintre români declară că „Am încredere în pensia de la stat și nu o să am nevoie de economii suplimentare”.

Analiza de mai sus arată un decalaj uriaș între așteptările legitime ale românilor aflați astăzi în cadrul generațiilor active și nivelul actual al pensiilor publice. Drept urmare, doar consolidarea sistemelor complementare de economisire în vederea pensionării – Pilonul II obligatoriu, Pilonul III facultativ și alte instrumente similare – este de natură să adreseze acest decalaj între așteptări și realitate.

6. Contribuția Pilonului II la dezvoltarea piețelor financiare

Crearea sistemului de pensii private a avut un rol determinant în revenirea pieței de capital din România post-criză și a reprezentat un punct central de atractivitate a României în rândul investitorilor internaționali. În ultimii ani, piața de capital din România a făcut pași importanți pentru obținerea statutului de "piață emergentă", pentru a atrage investitori internaționali mult mai mari față de cei care în prezent investesc în România, aceasta fiind o "piață de frontieră".

Fondurile de pensii private din România au avut un rol decisiv în succesul ofertelor publice derulate de stat și recent în cele derulate de companii private, din sectorul medical sau cel al telecomunicațiilor, și au participat la finanțarea mediului privat prin intermediul obligațiunilor corporative. În prezent, fondurile de pensii private au investiții de circa 1,9 miliarde de euro la Bursa de Valori de la București, adică în jur de 20% din valoarea acțiunilor liber tranzacționate la bursă (free float). Conform analizelor realizate de APAPR, fondurile de pensii private generează în jur de 15% din valoarea tranzacțiilor bursiere de la București.

În prezent, fondurile de pensii de Pilon II susțin economia locală și investesc 92% din activele nete pe piețele financiare din România, cu o expunere de doar 8% pe piețele externe. Alocarea pe clase de active este de 70% în titluri de stat și obligațiuni, 20% în acțiuni listate și 10% în alte instrumente. Această structură investițională reprezintă un profil de risc conservator pentru fondurile de pensii de Pilon II. În plus, fondurile de pensii s-au implicat în numeroase proiecte de educație financiară, având în vedere ca România este pe ultimul loc în UE la acest capitol.

Fondurile de pensii private în general – și Pilonul II în special – sunt mari investitori instituționali care de obicei urmăresc strategii investiționale pe termen lung, de tipul „cumpără și păstrează” (buy and hold). Fondurile de pensii sunt astfel investitori cu foarte puțin sau chiar zero comportament speculativ, cu o volatilitate extrem de redusă a deținerilor și un profil de risc redus, datorită portofoliilor administrate, bazate în principal pe instrumente financiare cu venit fix și rating bun.

De asemenea, este foarte important de menționat rolul fondurilor de pensii ca investitori instituționali etici, cu standarde ridicate de guvernanță corporativă, care consolidează baza locală de capital atât de necesară pentru a putea atrage investitori străini în România.

7. Implicațiile Pilonului II asupra stabilității financiare

În publicația sa anuală „Raport asupra stabilității financiare” din 2013, Banca Națională a României expune următoarele considerații cu privire la sistemul de pensii private: „Sistemul de pensii private nu este expus la riscuri semnificative care ar putea afecta stabilitatea financiară, în condițiile în care activele totale ale fondurilor de pensii private sunt încă la un nivel redus în raport cu restul sistemului financiar. Structura portofoliilor de investiții indică un profil de risc scăzut, având în vedere ponderea ridicată a titlurilor de stat. (...) Potrivit acestui profil investițional și principiilor de gestiune adecvată a maturității activelor și pasivelor, fondurile private de pensii preferă în mod evident titlurile de stat cu maturități lungi (10 și 15 ani), emisiuni care nu sunt tentante pentru sistemul bancar și sunt de obicei cumpărate doar de investitori instituționali cu obiective pe termen lung.” (Sursa: BNR 2013).

De asemenea, în cursul anului 2013 titlurile de stat ale României au fost incluse în cadrul unor importanți indici internaționali de bonduri suverane: Barclays a inclus titlurile de stat românești în indicele Emerging Markets Local Currency Bond Index EM-LCBI, iar JP Morgan în indicele Government Bond Index Emerging Markets GBI-EM. În acest context, determinat de adâncimea pieței de titluri de stat și de lichiditatea bună a acesteia (ambele, sprijinite de prezența puternică în piața titlurilor de stat a fondurilor de pensii private românești), costul împrumuturilor statului s-a redus semnificativ începând cu anul 2013, evoluție ajutată și de reducerea dobânzii de referință a băncii centrale și de procesul de dezinflație.

În acest context, Pilonul II de pensii acționează ca un factor stabilizator, cumpărând practic constant titluri de stat de pe piața primară, participând la formarea unor prețuri juste și asigurând lichiditate mai ales în segmentul maturităților lungi (10-15 ani). Un alt efect pozitiv este reducerea volatilității pieței, fondurile de pensii fiind, similar cu deținerile la BVB, investitori cu orizont lung de investiții.

8. Tratamentul fiscal și de contabilitate bugetară

În context european, trebuie precizat tratamentul preferențial acordat (deși temporar) de către legislația recentă a Uniunii Europene pentru cheltuielile bugetare presupuse de existența sistemelor de pensii private de tip Pilon II în principal în statele din centrul și sud-estul continentului. La sfârșitul anului 2011, ca răspuns la criza economico-financiară din statele Uniunii, Comisia Europeană a promovat un pachet legislativ cu măsuri de bună guvernanță economică și disciplină fiscală (așa numitul „six-pack”, conținând cinci regulamente și o directivă). În cadrul acestui pachet, instituțiile europene au prelungit tratamentul fiscal preferențial acordat Pilonului II obținut anterior, în 2004, de către Polonia, Slovacia și Ungaria.

La aderarea acestora din 2004, cele trei țări au presat pentru recunoașterea efortului bugetar presupus de transferurile către Pilonul II de pensii private din statele respective și au obținut deducerea efectivă a acestui „cost” din calculul deficitului bugetar după metodologia europeană: în 2004 100% din acest cost a fost dedus din calculul deficitului bugetar, în 2005 80%, în 2006 60% s.a.m.d., măsura expirând în 2009, iar statele care au beneficiat de această măsură au solicitat prelungirea acesteia încă din 2010, negocierile la nivel european durând până la adoptarea „six-pack” în decembrie 2011.

„Six-pack” prevede, însă de data această doar în situația în care un stat se află în procedura de deficit excesiv, concesii la evaluarea deficitului bugetar de către Comisia Europeană: „Implementarea unor reforme structurale majore ar trebui de asemenea luată în considerare în acordarea permisiunii statelor de a devia temporar de la îndeplinirea obiectivului bugetar pe termen mediu sau de la ajustările necesare pentru în vederea acestui obiectiv, cu condiția menținerii unei marje de siguranță față de valoarea de referință a deficitului bugetar. O atenție deosebită trebuie acordată în acest context reformelor sistemice de pensii, în cazul cărora devierea de la obiectivul bugetar trebuie să reflecte costul suplimentar direct al transferului de contribuții de la sistemul public de pensii la Pilonul II administrat privat. Măsurile care ar transfera orice active de la Pilonul II înapoi către sistemul public de pensii vor fi considerate de natură conjuncturală și deci excluse din analiza structurală privind evoluția statelor către obiectivul bugetar de termen mediu. (...)

În cazul statelor membre în care deficitul excesiv față de valoarea de referință reflectă implementarea unei reforme a pensiilor care introduce un sistem multi-pilon ce include un Pilon II obligatoriu administrat privat, Comisia și Consiliul vor lua de asemenea în considerare costul acestei reforme în analiza evoluției deficitului bugetar în cadrul procedurii de deficit excesiv, câtă vreme deficitul nu depășește semnificativ un nivel care poate fi considerat apropiat de valoarea de referință (3% din PIB) iar ponderea datoriei publice nu depășește valoarea de referință (60% din PIB), cu condiția menținerii stabilității fiscale de ansamblu.”

România a beneficiat de acest tratament preferențial pentru Pilonul II până la ieșirea din procedura de deficit excesiv în luna mai 2013.

Ulterior, potrivit Tratatului de Stabilitate, Coordonare și Guvernantă (așa numitul „Compact fiscal”), semnat de 25 dintre cele 27 state UE în cursul lunii martie 2012, România și-a asumat ca obiectiv pe termen mediu (2015) atingerea unui deficit bugetar de cel mult 1% din PIB (echivalentul unui deficit structural zero, adică un buget echilibrat pe termen lung). La calculul acestei cifre de 1% din PIB participă însă și Pilonul II, prin reducerea indicatorului „costul îmbătrânirii populatiei” și fără de care obiectivul pe termen mediu ar fi atingerea unui deficit bugetar semnificativ mai mic. Cu alte cuvinte, orice afectare a volumului de contribuții virate către Pilonul II nu ar permite Guvernului spațiu fiscal suplimentar, întrucât această va reduce și obiectivul pe termen mediu, respectiv ar duce la necesitatea atingerii unui deficit bugetar mai mic de 1% din PIB.

9. Prognozele experților: cât va fi pensia din Pilonul II?

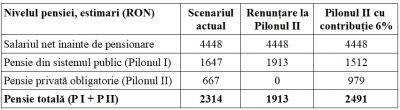

Conform studiului „Importanța și principalele beneficii ale asigurărilor de viață și pensiilor private” realizat de compania de consultanță KPMG în 2018, în condițiile legislației existente în prezent, un român care câștigă salariul mediu pe economie pe întreaga durată a carierei ar urma să obțină o pensie după cum urmează:

Sursa: calcule KPMG, toate sumele sunt exprimate în echivalentul puterii de cumpărare a anului 2017

Calculele KPMG, realizate folosind ipoteze conservatoare, arată că, dacă toate lucrurile rămân aşa cum sunt acum (legea pensiilor şi procentul alocat în prezent Pilonului II, adică 3,75%), atunci un român care încasează salariul mediu pe economie pe toată durata carierei sale va putea primi o pensie privată din Pilonul II în valoare de 667 de lei, adică ceea ce experţii numesc „rata de înlocuire” de 15% din ultimul salariu net încasat.

Aceleaşi calcule arată faptul că „românul mediu” va ajunge, după o carieră completă (stagiu de cotizare de 35 de ani), la un salariu net estimat la 4.448 de lei, iar pensia pe care o va primi din sistemul public va fi de 1.647 de lei, reprezentând o rată de înlocuire de 37%. Cu alte cuvinte, pensia de la stat va putea să asigure înlocuirea doar a unei treimi din nivelul de trai anterior. Din fericire, Pilonul II va putea suplimenta acest nivel cu încă 15%, astfel că rata totală de înlocuire a salariului prin pensie va fi uşor peste 50%. Astfel, conform specialiștilor KPMG, pensia furnizată de Pilonul II va putea suplimenta venitul din pensia de stat cu aproximativ 40% (667 RON vs. 1.647 RON) sau cu 64% în scenariul de revenire la contribuții de 6% (979 RON vs. 1.512 RON).

Deloc de ignorat sunt şi concluziile specialiştilor KPMG în ceea ce priveşte două scenarii alternative celui actual. În primul rând, dacă ne imaginăm că la anul contribuţia virată către Pilonul II va creşte la 6% (conform legii iniţiale), cu diminuarea corespunzătoare a contribuţiei şi implicit punctajului dobândit în sistemul public de pensii, atunci pensia din Pilonul II ar putea ajunge la 979 de lei (plus 312 lei faţă de scenariul actual), iar pensia de la stat ar fi de 1.512 lei (minus 135 de lei faţă de scenariul actual). Daca tragem linie, ajungem la concluzia că, faţă de scenariul actual, o creştere a contribuţiei virate către Pilonul II de la 3,75% la 6% este de natură să aducă o creştere a pensiei totale (Pilonul I + Pilonul II) de la 2.314 lei la 2.491 lei.

În al doilea rând, în cazul nefericit al renunţării totale la Pilonul II şi mutarea tuturor contribuţiilor înapoi doar în sistemul public ar aduce o pensie de 1.913 lei (doar Pilonul I), mai mică decât cea de 2.314 lei ce ar fi obţinută în scenariul actual (Pilonul I + Pilonul II). Cu alte cuvinte, dintre toate cele trei scenarii posibile, cel mai bun pentru viitor ar fi cel în care creste contribuţia alocată Pilonului II, iar cel mai prost ar fi renunţarea la Pilonul II. Scenariul actual, în care cele două sisteme coexistă şi contribuţia la Pilonul II este de doar 3,75%, se situează la mijloc. Analiza specialiştilor de la KPMG include, pe lângă românul cu salariu mediu, şi calcule pentru cazul cu salariu minim şi pentru cazul cu salariu de două ori mai mare decât media pe economie.

La final, concluziile raportului KPMG: „În baza unor ipoteze conservatoare privind ratele de rentabilitate viitoare, estimările arată că activele din cadrul Pilonului II acumulate pe parcursul perioadei de angajare pot asigura un venit suplimentar substanţial la pensie. Acest venit este direct proporţional cu contribuţiile direcţionate către Pilonul II şi nu este expus riscurilor care decurg din evoluţiile demografice sau economice negative, cu excepţia riscului unor randamente investiţionale scăzute. (...) Exemplul demonstrează importanţa diversificării surselor de venit pentru perioada post-pensionare, în contextul în care pensiile din Pilonul I sunt supuse unor presiuni demografice din ce în ce mai pronunţate şi nu vor putea asigura o rată adecvată de înlocuire a venitului şi un nivel de trai adecvat după pensionare.”

10. Rezultatele negative ale Ungariei și Poloniei după afectarea Pilonului II

Studii ale Băncii Mondiale (WB) și ale Organizației pentru Cooperare și Dezvoltare Economică (OECD) din 2012-2013 au arătat faptul ca inversările reformelor Pilonului II din regiunea Europei Centrale și de Est nu și-au atins obiectivele pretinse de guvernele care au afectat fondurile private de pensii prin reducerea contribuțiilor sau chiar naționalizări totale sau parțiale. Efectele fiscale pozitive s-au produs aproape exclusiv pe termen scurt, iar in situația în care ele au și o componentă de termen mediu și lung aceasta vine cu costul reducerii substanțiale a ratelor de înlocuire din sistemul de pensii ca întreg, deci fără îmbunătățirea sustenabilității de ansamblu a acestuia.

În Polonia, fondurile de pensii private din Pilonul II au fost puternic reduse în numeroase etape, începând din 2013 și până în prezent. Prima măsură a fost reducerea contribuțiilor de la 7,3% la 2%, urmată de o deschidere a sistemului. În 2014, când datoria publică a Poloniei a depășit 55% din PIB (55,7%), Guvernul a decis să anuleze titlurile de stat deținute de fondurile de pensii, adică peste 30 mld. EUR, reducându-și astfel cu 5 procente datoria publică. Este relevant în contextul în care Polonia prevede în Constituția sa măsuri bugetare în cazul în care datoria publică depășește acest nivel considerat critic, de 55% din PIB. Efectele fiscale ale contrareformei au fost deja absorbite de cheltuieli guvernamentale, fără câștiguri pe termen lung, iar în 2016 datoria publică a Poloniei s-a întors la 54,4% din PIB, cu perspectiva depășirii acestui prag, din nou, în 2017.

În Ungaria, naționalizarea de facto a Pilonului II de pensii private nu a reușit să îmbunătățească nici situația economică, nici pe cea a finanțelor publice, în realitate înrăutățind situația de pe piețele financiare. Astfel, rating-ul suveran al Ungariei a fost redus de agenția Standard&Poor’s de la investment grade la junk în 2012, imediat după finalizarea procesului de naționalizare de facto a fondurilor de pensii private de Pilon II. Din punct de vedere fiscal: în pofida unui efect ușor pozitiv pe termen scurt (excedent bugetar de 4,3% din PIB în 2011), Ungaria a epuizat rapid aceste rezerve, reintrând pe deficit fiscal (2% din PIB în 2012, 2,7% în 2013), în timp ce datoria publică a continuat să crească: de la 80% din PIB la finalul anului 2010 la 82% din PIB la mijlocul anului 2013.

Este important de precizat, în context european, că în jumătate dintre statele membre UE sistemele de pensii includ o componentă privată (de tip Pilon II, ca în România) obligatorie sau cvasi-obligatorie, depinzând de legislația fiecărei țări. Această caracteristică a ajutat de-a lungul timpului la construirea unei culturi a economisirii, constituind singura metodă care a funcționat în Europa dezvoltată.

11. Perspectivele pensiilor private în România

Depășirea primilor 10 ani de funcționare a pensiilor private în România duce sistemul nu doar într-un moment de bilanț aniversar, ci și într-o poziție de reflecție privind viitorul. Având deja peste 10 miliarde de euro în administrare, fondurile de pensii private (Pilonul II + Pilonul III) au acum nevoie de o diversificare investițională superioară celei de până acum, motiv pentru care APAPR susține relaxarea legislației privind universul investițional permis. Creșterea limitelor pentru fondurile mutuale, si ETF-uri, sau introducerea printre instrumente a obligațiunilor corporative cu rating redus, obligațiunilor ipotecare, private equity sau instrumentelor derivate pe rata dobânzii (strict pentru protecția portofoliilor existente) se numără printre ideile promovate de APAPR.

În același timp, este necesară o revizuire semnificativă a cadrului legislativ în ceea ce privește digitalizarea operațiunilor fondurilor de pensii și comunicarea acestora cu participanții. Astfel, APAPR a propus ASF revizuirea normelor în vigoare pentru alinierea comunicării cu participanții/beneficiarii în format electronic, astfel încât toată corespondența să poată fi oferită în primul rând electronic. Propuneri similare au vizat automatizarea fluxurilor de aderare, colectare a contribuțiilor, plată a beneficiilor și autorizare a agenților de marketing.

Nu în ultimul rând, cele mai importante măsuri avute în vedere de APAPR pentru continuarea creșterii sănătoase a sistemului de pensii private vizează creșterea contribuției la Pilonul II înapoi către nivelul de 6% avut în vedere de legislația inițială, de la lansarea sistemului, precum și creșterea deductibilității fiscale pentru facilitarea accesului participanților la Pilonul III de pensii facultative. Împreună, aceste două măsuri, de luat în calcul pentru autoritățile române pe termen mediu și lung, sunt în măsură să consolideze sistemul de pensii private și încrederea publicului în acest mod de economisire.

A contribuit Radu Crăciun, președinte al Asociației pentru Pensiile Administrate Privat din România (APAPR)

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Cum si-au distrus Pilonul II de pensii Polonia si Ungaria : este stiut ca Pilonul II de pensii face mai ales investitii ale banilor in titluri de stat, care sunt sigure, de unde si protejarea banilor din PII. Polonia si Ungaria, acumuland datorii de tara foarte mari si depasind nivelul maxim de indatorare ca procent din PIB permis de UE, au sustras banii oamenilor din Pilonul II prin anularea titlurilor de stat, si i-au folosit ca sa scada procentul de indatorare. Anuland titlurile de stat, au anulat datoria pe care statul o avea catre Pilonul II, adica au furat banii oamenilor, iar Pilonul II s-a dus pe copca. Cele doua tari au reusit sa echilibreze balanta de plati doar pentru 2 ani, asa incat datoria externa le creste din nou, si au pulverizat si economiile oamenilor din Pilonul II. In mod normal, polonezii si ungurii care aveau bani in Pilonul II ar fi trebuit sa dea in judecata guvernele, pentru ca asta e hotie de stat, insa justitia e rau pe butuci in ambele state.

sincer, mi s=a parut interesant titlutl articolului, dar dupa 1 minut de derulat nu am reusit sa aflu ce s-a intamplat totusi in Ungaria si Polonia.

Pacat.