(Foto: Guliver/Getty Images)

Competiția fiscală la nivel global este remarcabilă prin prisma modificărilor stimulentelor acordate de guvernele care doresc să atragă o activitate economică în jurisdicția lor.

Stimulentele acordate pentru activitățile de cercetare-dezvoltare (în engleză: „Research and Development” sau „R&D”) se află în topul schimbărilor fiscale, fiind, probabil, mai evidente decât în oricare dintre celelalte categorii de impozite pe activități urmărite la nivel global, conform unui recent studiu EY pe această temă („EY Worldwide R&D Incentives Reference Guide”).

Potrivit acestei publicații anuale EY, 14 din 41 – adică 34% din jurisdicțiile intervievate – prognozează stimulente noi sau mai generoase pentru cercetare și dezvoltare în 2018 (comparativ cu doar 22% în 2017). Mai mult, 9 din cele 14 țări care au majorat stimulentele pentru cercetare și dezvoltare în 2018 iau astfel de măsuri pentru al doilea an consecutiv.

Conform studiului, între 2015 și 2017, țările au introdus modificări minore în ceea ce privește stimulentele fiscale în zona de R&D. În 2018 însă, îmbunătățirile au fost semnificative și mult mai importante.

Cu titlu de exemplu, Singapore a majorat deducerea fiscală pentru costurile forței de muncă și consumabilele necesare pentru calificarea proiectelor de cercetare și dezvoltare realizate în Singapore de la 150% la 250%; de asemenea, Polonia și-a mărit în mod similar deducerea fiscală, de la 100% la 200%, începând cu 1 ianuarie 2018.

România, în schimb, pare, cel puțin pentru moment, că nu pune un accent major pe competiția fiscală, prin prisma facilităților acordate în 2018, legislația neavând modificări sau majorări pentru zona de R&D.

În prezent, în România există patru programe de stimulare a cercetării și dezvoltării:

1. scutirea de la plata impozitului pe profit în primii 10 ani de activitate pentru companiile care desfășoară exclusiv activități de cercetare și dezvoltare și inovare, precum și activități conexe;

2. deducerea suplimentară a 50% din cheltuielile R&D eligibile la calculul impozitului pe profit;

3. deprecierea accelerată a activelor de cercetare și dezvoltare calificate;

4. scutirea de impozit pe venitul din salarii pentru angajații care desfășoară activități în domeniile cercetării și dezvoltării sau dezvoltării tehnologice.

Din perspectiva condițiilor de eligibilitate a scutirii de la plata impozitului pe venitul salarial, acestea s-au modificat, fiind într-o oarecare măsură mai puțin restrictive. În practică însă, salariații care aplicau deja scutirea de impozit pe venitul salarial în decembrie 2017 au fost potențial afectați de transferul contribuțiilor de asigurări sociale de la angajator la angajat, începând cu ianuarie 2018. Legislația fiscală a adus, însă, cu puțină întârziere, o pârghie legală pentru compensarea pierderii nete a salariilor acestor categorii de salariați, în anumite condiții.

Dispozițiile care reglementează scutirea de la plata impozitului pe profit au fost introduse în Codul fiscal din România în ianuarie 2017. Cu toate acestea, până în prezent, normele de aplicare a acestor prevederi nu au fost emise.

Din perspectiva impozitului pe profit, deși o bună parte din contribuabilii care activează în acest domeniu cunosc facilitățile fiscale, cei mai mulți dintre ei sunt încă în proces de analiză de eligibilitate, fără fază certă de implementare. Acest lucru este cauzat, în mare parte, de lipsa consultării Registrului experților pe domenii de cercetare-dezvoltare, acesta din urmă nefiind funcțional, deși legea prevede că angajatorul, angajatul sau autoritățile fiscale pot solicita rapoarte de expertiză elaborate de experți înscriși în Registrul experților pe domenii de cercetare-dezvoltare pentru validarea încadrării activităților de R&D.

Mediul de afaceri pare să aibă nevoie de mai multă încredere în politica fiscală în vederea stimulării investițiilor, respectiv a aplicării facilităților din domeniul R&D în strânsă legătură cu Planul național de cercetare, dezvoltare și inovare. Mai mult, facilitatea privind scutirea de impozit pe o perioadă de 10 ani este inaplicabilă, în condițiile în care nu există norme de punere în aplicare precum și o temere întemeiată a contribuabililor că această măsură poate fi catalogată drept ajutor de stat.

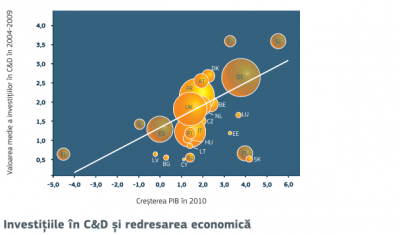

Considerăm oportună accesarea facilităților fiscale în România acolo unde activitățile întreprinse pot justifica caracterul inovator, fiind în afara celor neeligibile (de ex. modificări de natură cromatică sau estetică asupra produselor, programe curente de testare şi analiză în scopul controlului calităţii sau cantităţii). În plus, este bine de știut că țările care investesc în cercetare-dezvoltare își revin mai repede din criză. Redresarea economică poate fi surprinsă în graficul de mai jos, conform Ghidului emis de Uniunea Europeană încă din 2013, “Uniunea Inovării”.

(clic pe imagine pentru a o mări)

Pentru ca România să nu se mai poziționeze pe ultimele locuri în clasamente din Europa pentru inovație, sectorul privat trebuie stimulat să investească în tehnologie, în toate stadiile procesului de inovație (idee, prototip, testare, producție). România dispune de toate ingredientele care îi permit să valorifice acest potențial, însă rămâne de văzut dacă acest domeniu va fi în topul priorităților strategice de dezvoltare în perioada următoare.

A contribuit Gabriel Sincu, partener Asociat Departamentul de asistență fiscală și juridică, EY România

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Pentru cineva care nu are informatii prea fiabile, perceptia de la distanta (din ziare) ca sectorul privat e un fel de silicon valley din carpati iar de la fata locului industria invartitului de mititei si lohn in confectii pe salariul minim pe economie., trecand prin industria privata a bordurilor cu bani publici.

Care dintre ele ar trebui sa fie stimulate sa stimuleze inovatia?