Spre deosebire de România, în alte țări, precompletarea declarațiilor fiscale nu mai reprezintă o noutate, după măsurile aplicate în ultimele două decenii. Conform inventarului inițiativelor tehnologice fiscale - elaborat de Organizația de Cooperare și Dezvoltare Economică (OCDE) împreună cu mai multe organizații partenere - în 45 din 80 de țări, administrațiile fiscale precompletează declarații fiscale. Cele mai multe declarații precompletate sunt cele legate de impozitarea persoanelor fizice, fiind precompletată, în mod special, partea de venituri. Însă, în unele țări, este completată și partea de cheltuieli cum ar fi donații, taxe școlare sau cheltuieli cu prime de asigurări sau sunt precompletate ambele (în Austria, Belgia și Franța). Alte declarații fiscale precompletate sunt cele în legătură cu impozitarea directă a persoanelor juridice (în Danemarca, Irlanda și Malta) și TVA (în Ungaria, Portugalia și Australia).

Precompletarea este în directă corelare cu introducerea în avans, de către administrații, în declarațiile fiscale sau în contul on-line al contribuabilului a unor informații obținute de la părți terțe. Declarația precompletată poate fi revizuită de contribuabil și poate fi depusă fie on-line, fie fizic.

Precompletarea declarațiilor fiscale este doar o mică parte din digitalizarea administrațiilor fiscale, conform OCDE. Raportul OCDE din 2023 cu privire la informații comparative pentru administrații fiscale din 58 țări, inclusiv România cuprinde informații despre: colectarea veniturilor fiscale, înregistrarea și identificarea, procesarea declarațiilor fiscale și plăți (care include precompletarea declarațiilor fiscale), conformarea fiscală, colectarea creanțelor, contestații, resursele puse la dispoziția administrațiilor fiscale și trendurile sau evoluțiile în transformarea digitală a administrațiilor fiscale. Inventarul menționat conține pagini întregi care sunt dedicate elementelor de bază pentru digitalizarea administrațiilor fiscale, așa cum au fost stabilite de OCDE, respectiv: identitatea digitală, punctele de contact cu contribuabilii, gestiunea datelor, aplicarea și gestionarea regulilor fiscale și strategice, administrație și alte abilități, precum și pagini dedicate pentru impozitare persoane fizice și juridice și TVA.

Pentru precompletarea declarațiilor fiscale, OCDE identifică următorii factori necesari procesului: existența unui cadru legislativ pentru o raportare extensivă și promptă a părților terțe, care să conțină cât mai multe informații relevante despre contribuabil, și legislație fiscală care poate fi prelucrată automat și să permită calculul automat al impozitelor prin folosirea algoritmilor. Astfel, trebuie acordată atenție legislației stufoase și în permanentă schimbare din România, unde, luând ca exemplu Codul Fiscal, regăsim situații cum ar fi: norme metodologice actualizate cu întârziere, facilități fiscale inaplicabile pentru că nu există scheme de ajutor de stat, directive europene transpuse fără modificarea celorlalte prevederi din Cod sau prevederi interpretabile.

Cu privire la declarațiile informative, ambiguitatea instrucțiunilor de completare a dus, în trecut, la alte obligații declarative și la măsuri fiscale luate în defavoarea contribuabililor. De exemplu, în ceea ce privește declararea serviciilor de consultanță prestate de nerezidenți, formularul electronic a fost blocat pentru a nu se mai putea completa secțiunile cu privire la veniturile din servicii de consultanță, pentru care România nu are drept de impunere, eliminând necesitatea depunerii declarației pentru mulți contribuabili. De asemenea, s-au introdus noi conturi contabile pentru serviciile de consultanță și management și s-au adus propuneri pentru ne-deductibilitatea acestor cheltuieli, în calculul impozitului pe profit. Cu privire la cheltuielile cu sponsorizarea, s-au introdus noi obligații declarative pentru ONG-uri și s-a restrâns posibilitatea redirecționării impozitelor pentru sponsorizări.

Planul Național de Redresare și Reziliență (PNRR) menționează că măsurile incluse urmăresc dezvoltarea unui sistem fiscal echitabil, transparent și simplu. Deși s-au făcut pași pentru ca sistemul să fie mai echitabil prin reducerea facilitaților fiscale, acesta, cu siguranță, nu este mai transparent și mai simplu, întrucât, anul acesta, contribuabilii și-au exprimat nemulțumirea cu privire la complexitatea declarației unice, prin care se declară alte venituri, în afara celor salariale.

Ne așteptăm, în viitor, la o continuare a creșterii impozitării de către decidenții din țara noastră, cauzată de deficitul bugetar excesiv, măsură care este recomandată și în raportul despre România al OCDE-ului pentru anul 2024. Deși în document este recomandată creșterea impozitării – care se poate realiza, de exemplu, prin eliminarea cotelor reduse de TVA, implementarea impozitului progresiv, creșterea impozitării capitalului -, OCDE recomandă și protejarea categoriilor de persoane vulnerabile, ceea ce ar reprezenta o abordare distinctă față de trecut. De altfel, în raportul său anual, Consiliul Fiscal denunță o politică fiscală expansionistă, erori majore în construcția regimului fiscal, legislație defectuoasă și o slabă informatizare a administrației fiscale. În acest context, digitalizarea rămâne importantă pentru combaterea evaziunii fiscale și încurajarea conformării voluntare.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

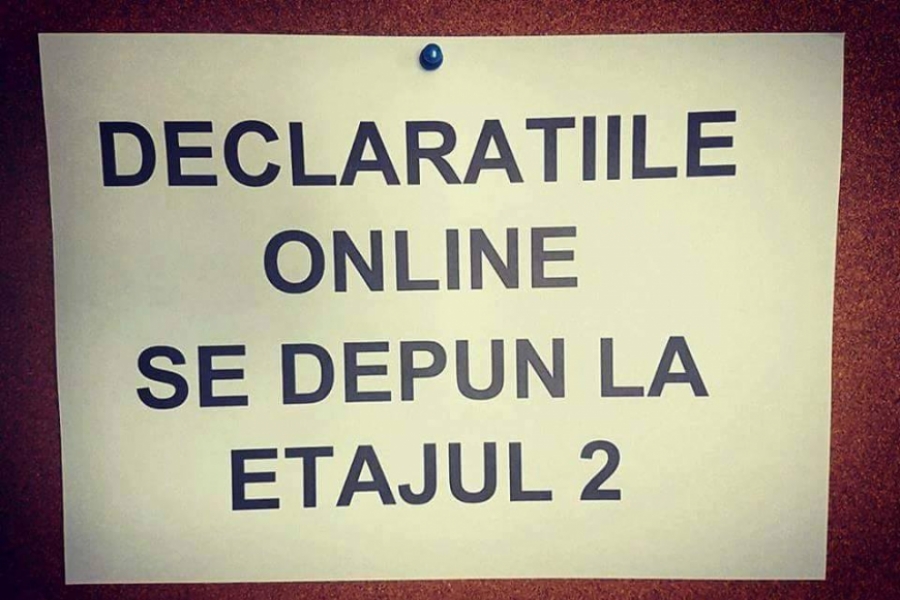

Daca-i ,,online,, ce sa mai cauti la etajul 2 ???

--Poate ca in Romania ,tara tuturor posibilitatilor ???