Ordonanța Guvernului nr 16/2022 aduce multiple modificări Codului Fiscal, iar pe lângă acestea, abrogă începând cu data de 1 ianuarie 2023 impozitul specific, respectiv reduce plafonul cifrei de afaceri de la care operatorii economici sunt obligați să se doteze cu POS sau cu alte mijloace moderne de încasare prin carduri bancare.

Din punct de vedere structural, actul normativ are prevederi ce intră în vigoare etapizat, la următoarele date calendaristice:

• în 3 zile de la data publicării în Monitorul oficial, respectiv în data de 18 iulie 2022;

• în data de 1 august 2022 sau începând cu veniturile lunii august 2022;

• în data de 1 ianuarie 2023.

Următoarea parte a analizei este realizată în ordinea intrării în vigoare a respectivelor prevederi.

Prevederi care au intrat în vigoare în data de 18 iulie 2022:

1) Dividendele încasate de o societate în nume colectiv, societate în comandită simplă, societate pe acțiuni, societate în comandită pe acțiuni, societate cu răspundere limitată sau orice altă persoană juridică aflată sub incidența legislației române, reprezintă venituri neimpozabile la calculul impozitului pe profit când acestea provin de la o societate mamă înmatriculată într-un alt stat membru, iar persoana juridică română deține minimum 10% din capitalul social al societății mamă, pe o perioadă neîntreruptă de 1 an, calculați la data plății dividendului.

Noutatea constă în extinderea scutirii la impozit pe dividend către orice persoană juridică română, cum ar fi asociațiile și fundațiile. În același timp, se reiterează faptul că persoana juridică română trebuie să fie plătitoare de impozit pe profit.

2) Ca regulă generală, pentru dividendele distribuite, dar neplătite până la finele anului, de către o societate fiică către o societate mamă, sau între orice alte persoane juridice române plătitoare de impozit pe profit, scadența impozitului pe dividende este data de 25 ianuarie din anul următor.

Citiți aici actul normativ

Prin excepție și cu caracter de noutate, nu se datorează impozitul dacă la finele anului se îndeplinește condiția ca persoana juridică beneficiară a dividendelor să dețină minim 10% din titlurile de participare ale persoanei juridice plătitoare de dividende, pe o perioadă neîntreruptă pe o perioadă de 1 an.

3) La determinarea ponderii cifrei de afaceri de 80% din activitatea de construcții, se modifică datele la care ne raportăm când determinăm acest indicator. Cifra de afaceri din construcții se ia în considerare doar pentru activitatea desfășurată pe teritoriul României, iar cifra de afaceri totală cuprinde atât veniturile desfășurate pe teritoriul României, cât și cele din afara României.

De exemplu, societatea realizează venituri din construcții realizate fizic în România în valoare de 800 lei, și vânzări materiale de construcții 200 lei. Ponderea cifrei de afaceri aferentă construcțiilor este de 80% (800/1000). Dacă aceeași societate realizează în aceeași perioadă și activități în străinătate tot de construcții montaj de 100 lei, ponderea cifrei de afaceri este de 72,72% (800/1100). În această ultimă situație nu mai beneficiază de facilități fiscale.

4) Pentru angajatorii din domeniul construcțiilor, ponderea cifrei de afaceri de 80% din construcții în total cifră de afaceri se calculează ținând cont doar de veniturile realizate în anul curent.

Pentru angajatorii noi înființați, se iau în considerare veniturile de la data înființării până la finele lunii la care se calculează salariile, iar pentru angajatorii deja existenți la data de 01 ianuarie, se iau în considerare veniturile de la 01 ianuarie până la finele lunii pentru care se calculează salariile

Noutatea constă în faptul că se elimină aplicarea facilității salariale în anul curent doar pentru că în anul anterior s-a realizat o cifră de afaceri din construcții în procent mai mare de 80%.

5) Și pentru angajatorii în domeniul agriculturii sau industriei alimentare, ponderea de 80% din cifra de afaceri ce permite acordarea de facilități fiscale, ține cont de veniturile realizate în anul curent, de la 01 ianuarie sau data înregistrării până la luna în care se aplică scutirea. Nu se va ține cont de cifra de afaceri realizată în anul precedent.

6) Se extind categoriile de venituri neimpozabile la nivelul persoanei fizice, reprezentând indemnizațiile pentru îngrijirea bolnavului cu afecțiune oncologică.

7) Nu vor fi considerate venituri de natură salarială cheltuielile cu testarea epidemiologică și/sau vaccinarea altor persoane (pe lângă salariații existenți), ce realizează venituri de natură salarială cum ar fi cenzori, administratori etc.

8) Instrucțiunile de completare a declarației 112 vor fi adoptate prin ordin comun al ANAF, Casei de sănătate, Casei de pensii și ANOFM. Până acum, acestea erau aprobate prin ordin comun al Ministerului Finanțelor cu Ministerul Sănătății și al muncii și protecției sociale.

9) Se reformulează mai exact că persoanele fizice nerezidente, când îndeplinesc condiția de rezidență fiscală de prezență în România mai mult de 183 zile, plătesc impozit pe venit în România pentru veniturile din străinătate.

10) Se reiterează faptul că beneficiază de scutire la plata contribuției de sănătate copii cu vârsta de până la 18 ani, elevii cu vârsta de până la 26 ani și în anumite condiții studenții doctoranzi ce realizează activități didactice. Însă, dacă aceste persoane realizează venituri din salarii, activități independente, agricultură și silvicultură impozitate în sistem real, se datorează contribuție la sănătate pentru aceste venituri, contribuție ce se va calcula după regulile aplicabile fiecărei categorii de venituri.

11) Persoanele fizice ce realizează mai multe categorii de venituri extrasalariale depun Declarația unică privind asigurările sociale de sănătate, dacă veniturile estimate depășesc plafoanele prevăzute în legislație. În ipoteza în care venitul realizat este egal cu venitul estimat deja declarat, nu se va mai depune o Declarație unică pentru contribuția de asigurări sociale de sănătate.

Prevederi aplicabile începând cu 01 august 2022 sau cu veniturile aferente lunii august 2022:

2) Salariul maxim pentru care se poate beneficia de facilități în construcții este suma de 10.000 lei brut. Veniturile din salarii ce exced sumei de 10.000 lei nu beneficiază de facilități. Aceeași limitare este valabilă și pentru salariile din sectorul agricol și industrie alimentară.

3) Se abrogă posibilitatea asocierii fără personalitate juridică între un contribuabil plătitor de impozit specific și o persoană fizică sau cu orice altă entitate.

4) Se reiterează faptul că la calculul diferitelor plafoane legate de salariul minim brut pe țară, când acestea sunt diferențiate, la calculul plafonului se va avea în vedere valoarea cea mai mică a salariului minim brut garantat în plată.

5) Pentru contractele de muncă cu timp parțial, când salariatul realizează venituri prin unul sau mai multe contracte de muncă cu timp parțial, iar valoarea salariului cumulat este mai mică decât salariul minim brut, se calculează și se datorează la plată contribuția la asigurările sociale - pensii la nivelul salariului minim garantat în plată.

Există mai multe excepții cum sunt: elevii și strudenți cu vârsta de până la 26 ani, ucenicii cu vârsta de până la 18 ani, pensionarii cu limită de vârstă sau dacă prin două sau mai multe contracte din aceeași lună se depășește suma salariului minim brut. Aceleași reguli se aplică și din punctul de vedere al contribuției la asigurările sociale de sănătate.

6) Acciza minimă obligatoriu în plată pentru 1.000 de țigarete urcă la valoarea de 594,97 lei de la 563,97 lei.

Notă: trebuie analizate și celelalte influențe ale accize, respectiv evoluția accizei ad valorem și a accizei specifice.

Prevederi aplicabile începând cu data de 1 ianuarie 2023:

1) Impozitul pe dividende plătit de o persoană juridică română unei alte persoane juridice române este în procent de 8% și se achită la bugetul de stat până pe data de 25 a lunii următoare. Se păstrează scutirea de impozit dacă beneficiarul dividendului deține mai mult de 10% din titlurile de participare la plătitorul de dividend, pentru o perioadă mai mare de 1 an.

2) Impozitul pe venitul din dividende distribuit persoanelor fizice este în procent de 8%, aplicabil prin stopaj la sursă, impozitul fiind final. Impozitul pe dividende achitate persoanelor nerezidente este tot în procent de 8%.

3) Se păstrează actualele reglementări privind diurna acordată salariaților, venit neimpozabil la nivelul de 2,5 ori cel stabilit pentru instituții publice, fără a depășii plafonul de 3 x salariul brut de încadrare. Legiuitorul aduce suplimentar sume neimpozabile pentru salariații ce primesc venituri pentru clauza de mobilitate, venituri ce nu sunt impozabile în limita procentului de 33% din salariul de bază corespunzător locului de muncă ocupat.

Foarte important: la categoria de venituri neimpozabile de natură salarială, există o modificare structurală, în sensul că se extind sume acordate salariatului cum ar fi acordarea de hrană sau decontarea chiriei când salariatul nu deține locuință, fără ca acestea să fie de natură salarială, într-un procent maxim lunar de 33% din salariul brut

Acesta este un procent cumulativ total lunar, în care se va cuprinde și decontarea serviciilor de vacanță, la fondul de pensii administrat privat, abonamente medicale etc.

Se necesită un studiu detaliat de la caz la caz.

4) Se majorează salariul ce beneficiază de deducerea de bază la determinarea impozitului pe venit al persoanei fizice. Acesta nu mai este ca până acum o sumă fixă, ci este salariul minim brut + suma de 2.000 lei.

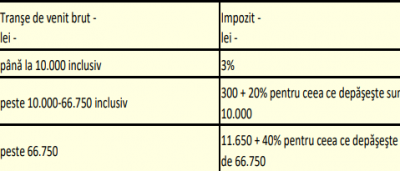

5) Se reduce plafonul de impozitare prin tranșe de venit la suma de 25.000 euro, pentru contribuabilii persoane fizice ce desfășoară activități independente impozitate prin normă de venit. Acest lucru înseamnă că acele persoane fizice ce au realizat în anul 2022 venituri mai mari de 25.000 euro și până la suma de 100.000 euro actualul plafon, sau mai mult, trec la impozitarea veniturilor în sistem real.

6) La impozitarea veniturilor din cedarea folosinței bunurilor, se elimină cota forfetară de cheltuieli de 40%, astfel că venitul impozabil este venitul brut.

Notă: contribuabilul are dreptul să opteze pentru impozitarea veniturilor din chirii în sistem real.

7) Pentru persoane fizice ce desfășoară activități și realizează venituri extrasalariale, se introduce un plafon superior ca bază de calcul pentru asigurările sociale obligatorii și contribuția la sănătate de 24 salarii minime brute, iar baza de calcul a asigurărilor sociale este:

- pentru persoanele fizice care au realizat până în 12 x salariul minim brut, nu există obligația plății asigurărilor sociale; acestea pot opta pentru asigurare în sistemul asigurărilor sociale și baza de calcul este de 6 x salariul minim brut;

- pentru persoanele fizice ce realizează venituri extrasalariale în plafonul cuprins între 12 – 24 x salariul minim brut, baza de calcul a asigurărilor sociale este 12 x salariul minim brut;

- pentru persoanele fizice ce realizează venituri extrasalariale ce depășesc plafonul de 24 x salariul minim brut, baza de calcul a asigurărilor sociale este 24 x salariul minim brut.

Plafonul este unul anual, iar analiza trebuie detaliată pentru fiecare componentă a asigurărilor sociale, respectiv obligația plății contribuției la sănătate sau obligația plății contribuției la asigurările sociale pensii.

8) Regimul microîntreprinderii se modifică fundamental: scade plafonul venitul microîntreprinderii la suma de 500.000 euro. Nu pot fi microîntreprinderi acele societăți la care activitatea de consultanță și management conduce la obținerea de venituri de peste 80% din total venituri.

Foarte important: o persoană fizică poate să dețină mai mult de 25% din capitalul social al unei microîntreprinderi în cel mult 3 societăți. În caz contrar, când deține mai mult de 25% în mai mult de 3 societăți, trebuie să se decidă ce societăți trece la plata impozitului pe profit.

Se introduce condiția ca o microîntreprindere să aibă minim un salariat.

Actul normativ în sine este mult mai vast și cuprinde referire inclusiv la modul de stabilire a impozitului pe clădiri și probabil vor exista modificări în perioada următoare. Vă recomandăm să analizați cu maximă atenție pe textul normativ acele modificări care intră în vigoare în 18 iulie 2022 și 1 august 2022, astfel încât să le putem aplica ca atare, fără a neglija conceptele fundamentale propuse pentru 1 ianuarie 2023.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.