(Foto Guliver/Getty Images)

Într-un articol anterior mi-am exprimat îngrijorarea despre una din cele mai importante probleme ale companiilor active în România pentru următorul deceniu: competitivitatea foarte scăzută într-un mediu comercial și financiar din ce în ce mai integrat cu țările din regiune. Am ajuns la această concluzie după ce am analizat investițiile tuturor companiilor active în România în ultimul deceniu, sintetizând urmatoarele constatări:

- Înseamnă că ritmul de înnoire al activelor corporale (utilaje, echipamente) este similar cu cel de învechire, valoarea contabilă a acestora crescând doar cu 7% în ultimul deceniu (de la 656 mld. Lei în anul 2008 la 703 mld. Lei la finalul anului 2018) – și mă întreb unde este creșterea economică cumulată de 35% în ultimul deceniu (PIB real)?

- Investițiile pe termen lung care reflectă înnoirea activelor (eng. CAPEX = capital expenditures) pe parcursul anului 2018 au fost de 37 mld. și doar 8 mld. Lei în 2017, nivelul cumulat al acestora din ultimii doi anii fiind aproape de două ori sub nivelul din 2016 (85 mld. Lei).

- Investițiile publice performează foarte prost, nivelul acestora raportat la PIB atingând noi minime ale ultimului deceniu. Chiar dacă cheltuielile publice de capital au crescut cu 12% în primul semestru din acest an acestea sunt la un nivel încă foarte scăzut (sub 8 mld. Lei), iar prin continuarea în acest ritm nu vor depăși 2% din PIB-ul anualizat pe 2019. Astfel, din totalul cheltuieli publice de 168 mld. Lei în primul semestru din acest an statul cheltuie 33% pentru asistență socială, 30% pentru salarii, 13% pentru bunuri și servicii, 6% pentru dobânzi și doar 4% pentru investiții. Investițiile publice exprimate ca procent în PIB au înregistrat în 2018 cel mai scăzut nivel al ultimului deceniu în România.

În acest articol mi-am propus să analizez evoluția investițiilor companiilor active în România, prin evidențierea evoluțiilor pe termen scurt (dinamica investițiilor din ultimii doi ani) și a trendurilor pe termen lung (dinamica investițiilor în ultimul deceniu). Pentru a filtra sectoarele reprezentative, au fost aplicate următoarele filtre:

- Au fost considerate doar sectoarele care au cel puțin 100 de companii active și care înregistrează veniturilor consolidate de cel puțin 100 mil. Lei;

- Au fost eliminate sectoarele unde deviațiile extreme (creșteri / scăderi semnificative) au fost cauzate de ieșirea / înmatricularea unor companii importante. Pe de o parte, întreruperea activității unor companii importante poate cauza scăderea investițiilor înregistrate la nivel sectorial, deși firmele rămase raportează investiții în creștere (efectul de supraviețuire a fost eliminat). Pe de altă parte, înmatricularea unor companii mari (multinaționale) care înregistrează investiții din primul an poate determina creșterea investițiilor înregistrate la nivel sectorial, deși restul firmelor active rapoarteaza investiții în scădere (efectul de regenerare a fost eliminat).

O companie nu se poate dezvolta pe termen lung dacă toate profiturile sunt distribuite către plata dividendelor. În acest caz, nevoile de investiții pe termen lung (activele fixe) și scurt (ciclul de exploatare) se bazează doar pe capitalul inițial (de cele mai multe ori foarte scăzut) și finanțarea externă (supusă unor evoluții ciclice din perspectiva costurilor și condițiilor de finanțare). Astfel, din cauza imunității foarte scăzute, compania devine vulnerabilă în contextul materializării unor șocuri externe cu impact negativ.

Lipsa investițiilor, sau realizarea tardivă a acestora, ori în condiții de finanțare inoportună, poate face ca firma subiect să piardă din competitivitate față de concurență, declanșând astfel o spirală sumbră: scăderea veniturilor → diminuarea profiturilor / înregistrarea de pierderi → probleme de lichiditate → blocarea finanțării → decredibilizarea companiei → creșterea riscului de a intra în insolvență.

Este important sa definesc foarte exact la ce ma refer atunci cand spun “investiții”. In aceasta analiza consider investițiile pe termen lung în activele corporale (exemple: mașini, echipamente, utilaje, clădiri, terenuri). În esență, creșterea valorii contabile a activelor corporale reflectă investiții noi care depăsesc nivelul amortizării, exceptând desigur situațiile când activele sunt reevaluate pozitiv (prețul de piată se apreciază). Pe de altă parte, o scădere a valorii contabile a activelor corporale indică dezinvestiții nete, deoarece amoritzarea sau vânzarea activelor depăsesc eventuale investiții noi, exceptând desigur situațiile când activele sunt reevaluate negativ (prețul de piată se depreciază). Haideți să vedem ce spun cifrele.

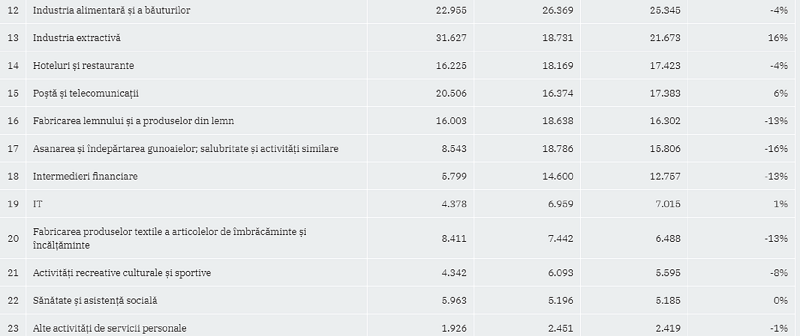

Tabelul și graficul următor ilustrează evoluția valorii contabile a activelor imobiliate corporale în anul 2018 prin comparație cu anul anterior și situația din urmă cu un deceniu. Astfel, deși valoarea contabilă a activelor corporale a rămas relativ stabilă în ultimul deceniu, situația diferă semnificativ în funcție de sectorul de activitate, după cum urmează

SECTOARELE CARE AU REALIZAT CELE MAI MARI SCĂDERI DE NOI INVESTIȚII ÎN ULTIMUL AN SUNT:

- Construcții (-14%) și tranzacții imobiliare (-10%) înregistrează contracții importante ale valorii contabile pentru activele imobilizate. Astfel, utilajele și echipamentele folosite de companiile din acest sector nu au fost reînnoite din cauza scăderii cererii pentru imobiliare și incertitudinii privind evoluția economiei. Astfel, numărul tranzacțiilor imobiliare de vânzare-cumpărare a scăzut cu 20% în primul semestru din acest an, la doar 241.583, comparativ cu aceeași perioadă a anului trecut când au fost înregistrate 300.432 de tranzacții. De asemenea, creditele noi acordate pentru achiziționarea unei locuințe au scăzut cu 10% în primul semestru dina cest an prin comparație cu aceeași perioadă din anul anterior. Piața imobiliară înregistrează 12 luni consecutive de scădere a cererii (Iulie 2018–Iunie 2019), principalele cauze fiind: emigrarea accelerată a populației pe segmentul tinerilor, natalitatea negativă, plafonarea gradului de îndatorare, creșterea dobânzilor în contextul presiunilor inflaționiste și scăderea încrederii gospodăriilor / investitorilor din cauza dezechilibrelor macroeconomice și finalizării etapei de expansiune a ciclului economic;

- Fabricarea lemnului și a produselor din lemn – valoarea contabilă a companiilor din acest sector a scăzut de la 18.638 mld. Lei (2017) la 16.302 mld. Lei (2018), în contextul dificultăților pe care aceste companii le întampină din cauza creșterii concurenței externe și scăderii numărului de tranzacții din imobiliare;

- Intermedieri financiare – companiile din acest sector înregistrează o scădere cu -13% a valorii activelor în contextul incertitudinilor privind taxarea activelor bancare și creșterii lente a creditării atât pe segmentul de retail căt și de business;

- Fabricarea produselor textile, articolelor de îmbrăcăminte și încălțăminte – sector care raportează o diminuarea cu 13% a valorii contabile pentru activele imobilizate, în contextul dificultăților privind disponibilitatea și costul forței de muncă (acesta din urmă crescând în contextul majorării impredictibile a salariului minim pe economie).

PE DE ALTĂ PARTE, SECTOARELE CARE ÎNREGISTREAZĂ CELE MAI MARI INVESTIȚII NOI ÎN ULTIMUL AN SUNT:

- Comerțul cu amănuntul (+18%) și ridicata (+14%), acestea fiind alimentate de creșterea consumului cu aproape 7% în contextul majorării salariilor în sectorul public (+25%) sau privat (+15%);

- Alte activități de servicii prestate companiilor – sector care înregistrează o creștere a valorii activelor corporale cu +8% datorită creșterii nevoii companiilor de a externaliza din cauza constrăngerii bugetelor de majorarea salariilor și dificultatea de a găsi forța de muncă pentru segment neimportante (non-core) ale afacerii;

- Fabricarea substanțelor și produselor chimice – sector care înregistrează o creștere cu 19% a valorii contabile pentru activele corporale, activitatea firmelor din aceasta industrie fiind impulsionată de rezultatele foarte bune înregistrate în agricultură sau produsele farmaceutice (+14% creștere a veniturilor în 2018);

- Industria extractivă – înregistrează o creștere cu 16% a activelor corporale, un sector care intră într-un ciclu de retehnologizare după 2-3 ani de insolvente record și rezultate negative. Din păcate pentru industria extractivă românească cred că perspectivele în perioada imediat următoare nu sunt pozitive, în special din cauza decelerării comenzilor noi din industrie în Europa (principala zonă de export). Aceste presiuni se resimt deja, în condițiile în care producția industrială înregistrează deja o contracție de -0,7% în primul semestru din acest an.

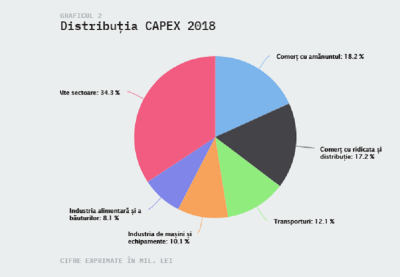

Un aspect important este supraconcentrarea investițiilor în sectoarele de consum cu amănuntul și ridicata, precum și industria alimentară și de băuturi, acestea concentrând aproape 45% din totalul investițiilor noi realizate pe parcursul anului 2018 (tabelul și graficul 2 ilustrează distribuția sectorială a investițiilor nou realizate în anul 2018).

Din perspectiva distribuției geografice a investițiilor realizate de companiile private pe parcursul anului 2018, observăm discrepanțe majore. Astfel, companiile cu sediul social în V, N-V și Centru înregistrează cel mai ridicat ritm al investițiilor în activele corporale (capex) prin comparație cu învechirea acestora (amortizare), județele Maramureș, Satu Mare și Timiș înregistrând cele mai bune rezultate din această perspectivă.

La polul opus sunt companiile din S, S-V și S-E, unde investițiile deabia acoperă învechirea activelor. Cele mai scăzute investiții sunt realizate de companiile cu sediul social în Constanța, Teleorman și Galați, în cazul acestora investițiile în activele noi acoperind mai puțin de jumătate din învechirea activelor.

În cazul acestora din urmă, această dinamică erodează competitivitatea companiilor, crescând riscul de insolvență al firmelor cu toate efectele negative pe plan local (pierderea locurilor de muncă, scăderea salariului mediu și a veniturilor fiscale la primăriile locale).

În contextul distribuției disproporționate a investițiilor din perspectivă sectorială și regională, devin imperios necesare măsuri urgente care să restabilească încrederea în perspectivele viitoare ale economiei, respectiv:

Relansarea investițiilor publice prin ajustarea cheltuielilor sociale (salarii, pensii) și transferul acestora către investiții în tehnologizarea și debirocratizarea unor instituții cheie (ANAF) sau companii de stat care înregistrează pierderi (Tarom, CFR, CEO etc.), dezvoltarea infrastructurii rutiere și feroviare. Pe termen lung, fără investiții în sănătate, sport și educație (investițiile actuale în educație exprimate ca raport în PIB fiind pe ultimul loc în Europa) suntem și o să rămânem o națiune mică;

Încurajarea investițiilor private prin diminuarea inflației (și, implicit, a dobânzilor), conduită fiscală mai responsabilă (reducerea deficitului prin diminuarea cheltuielilor sociale și creșterea veniturilor fiscale alimentate de combatarea mai eficientă a evaziunii fiscale) și predictibilitate legislativă;

Diversificarea investițiilor și orientarea acestora către sectoare direct productive cu valoare adăugată mai mare și competitive la export;

Omogenizarea regională a investițiilor (zonele de S–E, S–V și E suferă foarte mult), ceea ce este imposibil fără dezvoltarea infrastructurii rutiere și creșterea gradului de ocupare în piața muncii (reducerea ajutoarelor sociale, creșterea mobilității forței de muncă).

Articol publicat și pe blogul autorului

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.