(Foto: Guliver/Getty Images)

Comentariul de acum o săptămână în care avertizam asupra faptului că e posibil ca cel puțin un an de acum încolo dobânzile bancare să fie real negative, adică mai mici decât rata inflației, a generat întrebări în legătură cu alternativele la depozitele bancare, care să ofere cel puțin conservarea valorii economiilor în contextul unei inflații în creștere.

În momentul în care vorbim despre alternative la depozite bancare ar trebui să vizăm, în esență, instrumente financiare care să ofere cel puțin două caracteristici similare depozitelor: un profil de risc și o lichiditate (ușurință de transformare în cash) asemănătoare. Plecând de la aceste două variabile, am să fac o analiză a câtorva instrumente financiare la îndemâna tuturor, urmând ca, apoi, să luați o decizie în cunoștință de cauză.

Prima clasă de instrumente care ar putea să fie o alternativă este clasa titlurilor de stat. Instrumente cu risc scăzut, care, dacă este să ne luăm după randamentele la un an de 2,15%, trei ani, ușor peste 3%, și 10 ani, în jur de 4,25%, îndeplinesc două condiții esențiale: oferă randamente peste rata probabilă a inflației și au un risc scăzut. Există însă un DAR…

Obligațiunile în general, și deci și titlurile de stat, oferă randamentul scontat cu condiția să fie ținute până la maturitate. Asta înseamnă că va trebui să știți de la bun început cât timp va puteți imobiliza economiile în acest instrument, pentru a alege maturitatea titlurilor în care investiți. Acesta este un lucru cu atât mai important cu cât este posibil ca, în perspectivă, titlurile de stat dedicate populației să nu fie listate la bursă. Deci, în cazul în care veți avea nevoie de banii respectivi, nu le veți putea vinde. Dar listarea la bursă ar rezolva problema?

Parțial. O rezolvă pe una și creează alta. Vestea bună este că, teoretic, le-ați putea vinde atunci când doriți pentru a obține cash. Pe de altă parte, vânzând înainte de maturitate, va expuneți riscului de piață. Prețul obligațiunilor de-a lungul existenței lor variază exact cum variază și prețul acțiunilor. Asta înseamnă că, dacă în momentul când aveți nevoie de bani și vindeți, prețul lor a scăzut, e posibil ca, în pofida dobânzii pe care ați încasat-o, randamentul total al investiției să fie nu doar mai mic ca inflația, ci chiar negativ în valoare nominală. Deci singura situație în care o obligațiune dă randamentul promis la cumpărare este aceea în care ea este ținută până la maturitate, caz însă în care devine un instrument mai puțin lichid decât depozitul bancar.

Comentariul de mai sus este cu atât mai important cu cât, așa cum ați observat, randamentele titlurilor de stat cresc pe măsură ce crește maturitatea lor. Deci prima tentație ar fi să investim în titluri pe termen mai lung. Însă cu cât crește maturitatea titlului, cu atât cresc șansele unei vânzări intempestive, înainte de maturitate, care ar putea să ducă, în cazul unei mișcări adverse a pieții, la pierderea parțială sau totală a randamentului oferit la cumpărare.

Un răspuns similar îl primesc și cei care se gândesc să rezolve problema lichidității obligațiunilor, sau a accesului la ele, prin intermediul fondurilor de obligațiuni. Fondurile de obligațiuni sunt fonduri care investesc sumele strânse de la participanți în titluri de stat, obligațiuni de diverse tipuri și depozite bancare. Fondurile sunt obligate să își evalueze zilnic valoarea activelor prin utilizarea prețurilor la care se tranzacționează instrumentele deținute. Asta înseamnă că și ele sunt supuse riscului mișcărilor pieței de obligațiuni. Cu alte cuvinte, când prețul obligațiunilor crește, valoarea lor, și deci a deținerilor dvs., crește și viceversa.

Merită spus faptul că, în prezent, suntem într-un context în care piața se va mișca probabil în direcția scăderii prețurilor, datorită faptului că majorarea inflației face investitorii să ceară randamente din ce în ce mai mari. Iar prețul de tranzacționare (nu de emitere) a obligațiunilor pe piață se mișcă în direcție opusă față de randament. O creștere a randamentului indusă de așteptările inflaționiste va duce la scăderea prețului de piață al acestora.

Ilustrativ în acest sens este faptul că indicele Bloomberg BROMA, care oglindește evoluția prețului titlurilor de stat românești, a avut o scădere de 0,36% în 2017. Deci, în pofida dobânzilor bune pe care titlurile de stat le-au dat în 2017, dacă ați fi cumpărat un portofoliu de titluri de stat similar cu cel al indicelui BROMA și l-ați fi vândut la sfârșitul anului, nu doar că nu ați fi bătut inflația, dar ați fi avut o pierdere nominală.

Discuția este absolut similară în cazul oricăror alte obligațiuni municipale, corporatiste, cu observația că profilul de risc al acestora este mai ridicat decât în cazul titlurilor de stat sau al depozitelor bancare.

Ar putea acțiunile să fie o soluție? Întrebarea pare justificată, având în vedere dividendele excepționale pe care unele firme listate le-au plătit pe parcursul anului, ceea ce a făcut ca randamentul dividendelor să îl depășească semnificativ pe cel al obligațiunilor. Iată comentariul pe care l-am solicitat pe această temă colegului meu Mihai Căruntu, analistul BCR pe piață de capital, pe care îl apreciez în mod deosebit.

_„Acțiunile importante de la BVB reprezentate în BET vor distribui și pentru exercițiul financiar 2017 dividende atractive, un randament mediu agregat (ponderat în funcție de capitalizarea free-float-ului principalelor companii) fiind în zona de 7%. În general, cam în cazul tuturor acțiunilor se depășește un randament mediu de 5% al dividendelor pe 2017. Riscurile asociate unei astfel de investiții pot fi considerate relativ reduse sau medii pentru un investitor în acțiuni familiarizat cu piața locală. Există două motive principale pentru care distribuțiile de dividende ar justifica un interes în 2018 din partea potențialilor investitori: i) nivelul destul de vizibil al distribuțiilor de dividende pe 2017, semnalate prin rezultatele financiare la nouă luni, îi) cu câteva excepții, profitabilitatea principalelor companii în 2018 va fi cel puțin la nivelul din 2017, sau oricum la un nivel normalizat, ceea ce este important atunci când se analizează, într-o perspectivă de timp mai largă, atractivitatea unei distribuții de dividende."_

Dacă vă imaginați că le puteți cumpăra acum pentru a le vinde după ce vă încasați dividendele cu randament de 7%, lucrurile nu stau așa. Deoarece în prima zi după exprirarea perioadei în care deținătorii de acțiuni sunt îndreptățiți la dividend, prețul acțiunilor scade, pentru a reflecta pierderea dreptului la dividend. Deci randamentul real pe care îl obțineti în final este semnificativ mai mic. Doar în timp prețul acestora își revine gradual, ceea ce înseamnă că investiția dvs. în acțiuni nu poate fi una pe termen scurt pentru a da rezultate. Un motiv ca investiția să aibă profilul de risc cel mai ridicat dintre cele enumerate, cu atât mai mult cu cât mediul fiscal și legislativ rămâne volatil și impredictibil. Aș mai remarca și faptul că distribuirea unor dividende atât de mari de către firmele de stat reprezintă un avantaj pe termen scurt. Pe termen lung, decapitalizarea lor și creșterea gradului de îndatorare pentru susținerea programului de investiții va influența în sens negativ performanța lor.

În final, trebuie precizat faptul că, în cazul unor realocări de economii, pentru un calcul realist, nu trebuie ignorate comisioanele aferente tranzacțiilor respective, dacă e cazul: comisioane bancare, comisioanele brokerilor, comsioanele fondurilor de investiții și așa mai departe.

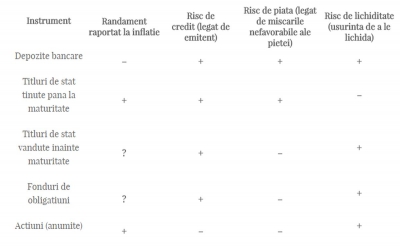

În locul unor concluzii am să prezint tabelul de mai jos, care sintetizează variantele pentru 2018, așa cum se observă, nici una din ele perfectă. Minus reprezintă un punct slab, pe când plus reprezintă un avantaj.

(clic pe imagine pentru a mări)

Articol preluat de pe blogul autorului

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Mie nici titlurile de stat nu mi se par sigure, pentru ca de ceva vreme nu mai pot sa am incredere in acest stat.

Concluzia mea este: daca aveti bani, investiti-i in propria educatie, in propria afacere, sau tineti totul in seif, in mai multe valute.