Veniturile din drepturile de proprietate intelectuală reprezintă venituri obținute din drepturi de autor și drepturi conexe acestora, brevete de invenție, desene și modele, mărci și indicații geografice, topografii pentru produse semiconductoare și altele asemenea.

Drepturile de autor au ca obiect operele originale de creaţie intelectuală în domeniul literar, artistic sau ştiinţific, oricare ar fi modalitatea de creaţie, modul sau forma de exprimare şi independent de valoarea şi destinaţia lor, precum și operele derivate care au fost create plecând de la una sau mai multe opere preexistente.

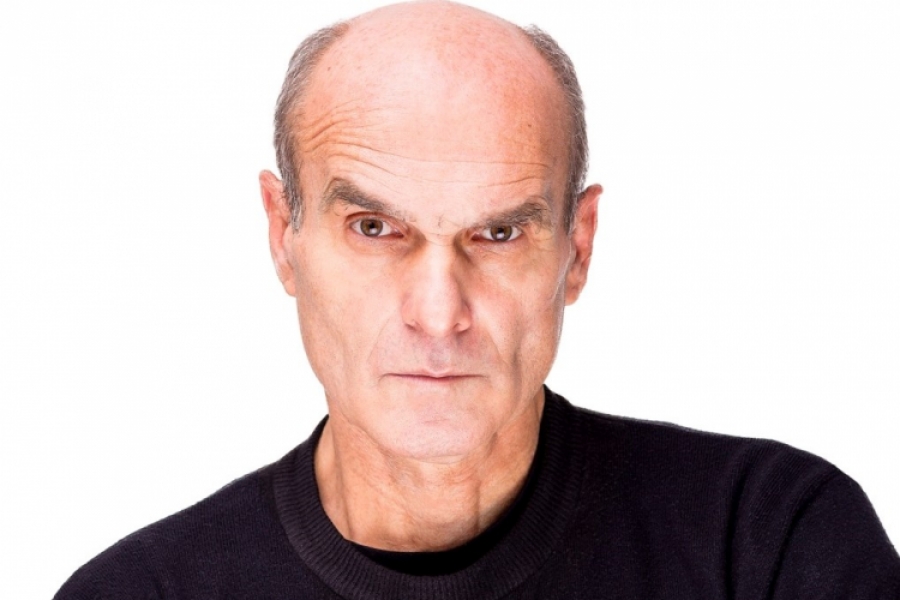

Contractele care au la bază drepturi de autor sunt destul de întâlnite în mediul economic. Există o serie de persoane care obțin astfel de venituri în mod constant (actorii, compozitorii, scriitorii, ziariștii, realizatorii TV etc.)

Începând cu 1 ianuarie 2016, având în vedere Noul Cod fiscal, regimul de impozitare al acestor venituri se modifică substanțial. Vom prezenta în continuare aspectele cu privire la impozitul pe venit și contribuțiile sociale datorate pentru astfel de venituri.

a. Impozit pe venit

Până la 31 decembrie 2015

În cazul drepturilor de proprietate intelectuală (aici se încadrează drepturile de autor), pentru a stabili baza de calcul a impozitului pe venit, din venitul brut stabilit în contract se scade o cheltuială forfetară (fixa) de 20% din venitul brut, precum și contribuţiile sociale (contribuția la pensii și la sănătate), dacă este cazul.

În cazul veniturilor provenind din crearea unor lucrări de artă monumentală, baza de calcul se stabileşte prin deducerea din venitul brut a unei cheltuieli forfetare de 25% din venitul brut, precum și contribuţiile sociale (contribuția la pensii și la sănătate), dacă este cazul.

Sunt considerate opere de artă monumentală următoarele:

- lucrări de decorare (pictura murală a unor spaţii şi clădiri de mari dimensiuni, interior-exterior etc);

- lucrări de artă aplicată în spaţii publice (ceramică, metal, lemn, piatră, marmură şi altele asemenea);

- lucrări de sculptură de mari dimensiuni, design monumental, amenajări de spaţii publice și lucrări de restaurare a acestora.

Beneficiarul veniturilor din drepturi de autor poate opta între două modalități de impozitare, respectiv:

- o cotă de impunere de 10% la venitul brut din care se scad contribuțiile sociale reținute la sursă, dacă este cazul;

- o cota de impunere de 16 % aplicată la venitul brut;

Dacă se optează pentru prima variantă, persoana care obține venitul va avea obligația depunerii Declarației 200 privind venitul realizat până la 25 mai a anului următor, iar organul fiscal va efectua regularizarea care se impune. Plătitorul venitului a reținut doar 10%, iar organul fiscal va efectua calculul astfel încât beneficiarul venitului să achite și diferența până la cota de 16%.

În al doilea caz, persoana care obține venitul nu va mai avea obligația depunerii Declarației 200 privind venitul realizat din moment ce i s-a reținut un impozit de 16%. Totuși, această variantă NU este deloc fair-play în relația cu beneficiarul venitului, deoarece plătitorul venitului reține 16% din venitul brut, fără a se mai scădea cota de cheltuieli de 20%/25% la care persoana are dreptul. De-abia în momentul în care organul fiscal va face regularizarea impozitului (în anul următor), persoanei i se va scădea acea cheltuiala fixă, se va constata că i s-a reținut un impozit prea mare și va avea sume de restituit din partea statului. Cu alte cuvinte, beneficiarul venitului creditează statul câteva luni bune până în momentul în care va avea drept de restituire a diferenței din impozit.

Începând cu 1 ianuarie 2016

În vederea stabilirii bazei de calcul a impozitului pe venit, atât în cazul drepturilor de proprietate intelectuală, cât și a lucrărilor de artă monumentală, din venitul brut stabilit în contract se va scădea o cheltuială forfetară (fixă) de 40% din venitul brut, precum și contribuţiile sociale (contribuția la pensii și la sănătate), dacă este cazul.

Se poate observa așadar o reducere a bazei de impozitare, ceea ce ar trebui automat să ducă la un impozit pe venit mai mic suportat de către beneficiar.

Beneficiarul veniturilor din drepturi de autor poate opta între două modalități de impozitare, respectiv:

- o cotă de impunere de 10% aplicată la venitul brut;

- o cotă de impunere de 16 % aplicată la venitul brut, din care se scade cota forfetară de cheltuieli de 40% și contribuţiile sociale (contribuția la pensii și la sănătate), dacă este cazul.

Observăm astfel că, în sfârșit, începând cu anul 2016 se intră în normalitate. Nu era normal ca impozitul de 16% să se aplice la venitul brut așa cum se întâmpla până la 31 decembrie 2015. Pentru a-și păstra caracterul de „impozit final”, era normal ca încă de la momentul reținerii la sursă a impozitului beneficiarul venitului să aibă dreptul la deducerea cheltuielilor forfetare și a contribuțiilor sociale.

Deși pare greu de crezut, începând cu 1 ianuarie 2016, este mai „rentabil” să optăm pentru reținerea la sursă a unui impozit de 16%, decât pentru cota de 10%. Impozitul de 10% se aplică la venitul brut, pe când cota de 16% se aplică la venitul brut diminuat cu 40% și cu contribuțiile sociale, dacă este cazul.

Exemplu:

In februarie 2016, Popescu Rareș a încheiat un contract pe drepturi de autor cu o televiziune, venitul brut negociat fiind de 5.000 lei. Acesta este și salariat la o altă societate.

Care este nivelul impozitului pe venit reținut de către plătitorul de venit?

Cota de 10%

In acest caz, cota de 10% se aplică la venitul brut, astfel:

Impozit pe venit = 5.000 lei x 10% = 500 lei

Cota de 16%

Așa cum am prezentat în detaliu mai jos în material, în anul 2016, chiar dacă este salariată, persoana va datora obligatoriu contribuția la pensie (CAS) de 10,5%, însă nu și cea la sănătate de 5,5%.

Baza de calcul contribuții sociale = 5.000 lei x 5.000 lei x 40% = 3.000 lei

CAS = 3.000 lei x 10,5% = 315 lei

Impozit pe venit = (3.000 lei – 315 lei) x 16% = 430 lei

Venit net = 5.000 lei – 430 lei – 315 lei = 4.255 lei

Observam că, dacă se optează pentru 16% impozitul reținut este de 430 lei, pe când în primul caz când se optează pentru 10% este de 500 lei. Persoana va plăti totuși mai mult la bugetul de stat din cauza introducerii obligatorii a contribuției la pensii (CAS) de 10,5%.

Insă dacă dl Popescu este pensionar, atunci nu datorează CAS, ci doar impozit pe venit de 480 lei (3.000 lei x 16%), care tot este mai mic față de impozitul de 500 lei dacă se opta pentru 10%.primul caz când se optează pentru 10% este de 500 lei. Persoana va plăti totuși mai mult la bugetul de stat din cauza introducerii obligatorii a contribuției la pensii (CAS) de 10,5%.

b. Contribuții sociale

Până la 31 decembrie 2015

Până la sfârșitul anului 2015, persoanele care:

- realizează venituri din salarii sau asimilate salariilor şi orice alte venituri din desfăşurarea unei activităţi dependente;

- realizează venituri din pensii şi venituri sub forma indemnizaţiilor de şomaj, asigurate în sistemul public de pensii;

- sunt asigurate în sisteme proprii de asigurări sociale neintegrate în sistemul public de pensii (de exemplu, avocatii), care nu au obligaţia asigurării în sistemul public de pensii, precum si cele care au calitatea de pensionari ai acestor sisteme

nu datorează contribuția la pensie (CAS) de 10,5% pentru veniturile obţinute din drepturi de proprietate intelectuală.

De asemenea, NU se datorează contribuția la sănătate (CASS) de 5,5%, dacă beneficiarul obtine venituri din salarii, venituri sub forma indemnizaţiilor de şomaj, venituri din pensii, venituri din PFA, profesii libere etc.

Dacă o persoană obține venituri din drepturi de autor și nu se încadrează în situațiile prezentate mai sus, atunci i se reține de către plătitorul de venituri contribuția la pensie (10,5%) și la sănătate (5,5%), iar baza de calcul o constituie diferența dintre venitul brut și cheltuiala forfetară de 20%.

Exemplu:

În noiembrie 2015, Popescu Rareș a încheiat un contract pe drepturi de autor, venitul brut negociat fiind de 10.000 lei. Acesta nu este pensionar și nu face dovada ca obține și alte venituri supuse contribuțiilor sociale.

Care este nivelul contribuțiilor sociale reținute la sursă de către plătitorul de venit?

Dacă dl Popescu Rareș putea face dovada că este salariat (adeverința de salariat) sau că obține și alte venituri, atunci nu ar fi datorat contribuții sociale.

Având în vedere că dl Popescu Rareș nu obține alte venituri, atunci plătitorul de venit are obligația să rețină la sursă contribuția la pensie (CAS - 10,5%) și la sănătate (CASS - 5,5%).

Baza de calcul contribuții = 10.000 lei – 10.000 lei x 20% = 8.000 lei

CAS = 8.000 lei x 10,5% = 840 lei

CASS = 8.000 lei x 5,5% = 440 lei

În plus, persoana mai datorează și impozit pe venit, în momentul reținerii la sursă putând opta pentru o cotă de 10% sau de 16%, așa cum am prezentat mai jos.

Începând cu 1 ianuarie 2016

Persoanele fizice asigurate în sisteme proprii de asigurări sociale, care nu au obligaţia asigurării în sistemul public de pensii potrivit legii, precum şi persoanele care au calitatea de pensionari, NU datorează CAS pentru veniturile din drepturi de autor. A fost eliminată însă condiția referitoare la a fi salariat. Astfel, chiar dacă o persoana obține și venituri din salarii sau nu, aceasta va datora obligatoriu contribuția la pensie (CAS) de 10,5%.

Precizăm faptul că baza lunară de calcul al CAS o reprezintă diferenţa dintre venitul brut şi cheltuiala fixă reprezentând 40% din venitul brut şi nu poate fi mai mare decât echivalentul a de 5 ori câştigul salarial mediu brut, în vigoare în luna pentru care se datorează contribuția.

În anul 2015, câștigul salarial mediu brut lunar este de 2.415 lei, iar baza maximă lunară înseamnă 12.075 lei, însă rămâne de văzut cât va fi salariul mediu brut în anul 2016.

Exemplu:

Entitatea Leader, persoana juridică română care activează în domeniul PR, are nevoie de o serie de schite și desene și încheie un contract de cesiune drepturi de autor cu o pesoană fizică, venitul brut negociat fiind de 15.000 lei. Aceasta este salariată, prezintă o adeverință de salariat la data semnarii contractului și optează prin contract pentru impozitarea cu 16% la sursă.

Care este tratamentul aplicabil în acest caz.

Înainte de 1 ianuarie 2016

Persoana care realizează venituri din drepturi de proprietate intelectuală și este salariată nu datorează CAS și CASS.

• Baza impozabilă imp. venit = 15.000 lei;

• Impozit pe venit = 16% x 15.000 = 2.400 lei;

• Rest de plată = 15.000 lei – 2.400 lei = 12.600 lei;

Organul fiscal, pe baza datelor depuse de către plătitorul de venit în declarația 205, stabilește venitul net anual și va face regularizarea impozitului pe venit:

• Venit brut = 15.000 lei;

• Cheltuieli deductibile = 15.000 lei x 20% = 3.000 lei;

• Venit impozabil = 15.000 lei – 3.000 lei = 12.000 lei;

• Impozit final = 12.000 lei x 16% = 1.920 lei.

Organul fiscal va înștiința contribuabilul că acesta are posibilitatea de a compensa sau de a recupera suma de 480 lei reținută în plus (2.400 lei – 1.920 lei), prin depunerea unei cereri de restituire.

După 1 ianuarie 2016

Atentie! Deși venitul brut negociat este de 15.000 lei și depășește echivalentul a 5 câștiguri salariale medii brute, baza de calcul a CAS o constituie venitul brut, diminuat cu cota de 40% aferentă cheltuielilor forfetare.

Având în vedere că este salariată, nu datorează CASS.

Venit brut = 15.000 lei

Cheltuieli forfetare = 15.000 lei x 40% = 6.000 lei

Baza de calcul contribuții = 15.000 lei – 6.000 lei = 9.000 lei

CAS datorată = 9.000 lei x 10,5% = 945 lei

Baza de calcul impozit pe venit = 9.000 lei – 945 lei = 8.055 lei

Impozit pe venit reținut la sursă = 8.055 lei x 16% = 1.289 lei

Venit net = 15.000 lei – 945 lei – 1.289 lei = 12.766 lei

Este de reținut că începând cu 1 ianuarie 2016 se datorează obligatoriu CAS de 10,5% chiar dacă persoana beneficiară a venitului este salariată, iar în ceea ce privește contribuția la sănătate (CASS) de 5,5% regimul va fi identic cu cel din anul 2015.

Totuși, un aspect pozitiv ar fi majorarea cotei de cheltuieli forfetare de la 20% (25%) la 40%, ceea ce mai amortizează cât de cât introducerea contribuției la pensie.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.