Va mai aduceți aminte de anii ’90? Un delfin, un caritas, „investiții”! Ne-au speriat anii aceia, Românii au pierdut bani, companii și încredere în instituții și chiar în sectorul privat. În ultimii 20 de ani pare ca nu s-au mai întâmplat chiar atâtea nenorociri ca-n anii aceia. Din experiența anilor ’90 am ieșit cu niște reflexe ciudate la ce înseamnă capital, investiții, dar și privatizare. Nu ne ajută aceasta și sunt multe argumente de ce. Bursa de la București a dat randamente foarte bune în ultimii 20 de ani, dar ne este încă frică să investim.

Recent, a avut loc căderea crypto și mulți au rămas cu o imagine proastă despre tehnologie din cauza unor investiții care nu aveau sens deloc. Acesta nu este un articol despre crypto totuși. Hai să punem o întrebare, sigur mai sunt nostalgici care mai așteaptă că așa ceva sa se întâmpla, adică investiția căzută din cer, care aduce salvarea, pe românește „tunul”.

Întrebarea e următoarea: oare se mai poate da un tun ca in anii ’90? Terminologia națională asupra subiectului s-a mai schimbat de atunci și, dacă am împrumuta jargonul lui Giani din Las Fierbinți, am zice așa: „Putem face o combinație făină în următorii ani? Dar una mare!” Dacă această posibilitate sunt banii din PNRR?

Până acum, par a fi un tânăr sictirit care împrumută limbajul bunicului nostalgic după vremurile dinainte de ’89. Poate chiar pasiv-agresiv până aici. De ce fac aceasta? Vreau să vorbesc despre bani și investiții, dar pe românește.

Acesta este un articol mai tehnic, dar foarte necesar având în vedere ce se va întâmpla în următorii ani în finanțe în România, iar aceasta, într-un fel sau altul, va influența viața companiilor, iar astfel, indirect, a multora dintre noi.

De ce scriu acest articol? Vreau să înțelegem cât mai mult ce înseamnă banii aceștia de care am început tot mai mult să avem poftă în România, dar pe care nu sunt sigur că îi înțelegem, iar aceasta se vede și din comportamentul de consum al nostru.

În contextul inițiativelor de recuperare economică și într-o încercare de a stimula dezvoltarea de noi afaceri, Ministerul Fondurilor și Proiectelor Europene și Fondul European de Investiții au anunțat un apel de propuneri pentru selectarea a 20 de fonduri de Private Equity (PE) si Venture Capital (VC). Am explicat într-un alt articol care e rolul acestora și cu ce se ocupă. Acestea, fondurile PE/VC, urmează să beneficieze de un capital semnificativ de 400 milioane de euro din PNRR, cu condiția de a investi cel puțin aceeași sumă în întreprinderile mici și mijlocii, IMM-uri, în întreprinderile midcap (acelea care numără mai puțin de 3.000 de angajați) și în proiectele de infrastructură din România.

Acești bani provin din Fondul de Fonduri (FoF) pentru Redresare (sau "Recovery Equity Fund - REF"), iar această inițiativă se arată a fi un pas promițător în direcția facilitării accesului la finanțare pentru companiile care au nevoie de capital pentru a-și atinge potențialul de creștere și dezvoltare. Cu toate acestea, să fim puțin atenți la modul în care aceste fonduri vor fi alocate și administrate, pentru a asigura un deal flow sănătos și sustenabil.

Am pus aici câțiva termeni care trebuie explicați. Ce înseamnă private equity, venture capital, dealflow, buy-side, sell-side, fond de fonduri?

Private Equity? Aceasta este o formă de investiții prin care fonduri private achiziționează și gestionează companii cu scopul de a le dezvolta și de a le vinde mai târziu cu profit. Acest tip de fonduri este încă în stadiu incipient în România, dar potențialul de creștere pare că este enorm.

Venture Capital? Acest tip de investiții este un motor al inovației. Conform Harvard Business Review, VC joacă un rol important în perioada din viața unei companii când aceasta începe să-și comercializeze produsele. Astfel, folosindu-ne de talentul tech din România, prin astfel de fonduri putem valorifica potențialul de inovație în părți din economia digitală și nu numai.

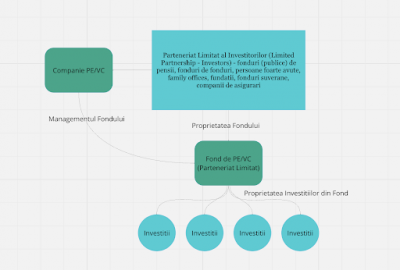

Cel mai comun model de investiții în astfel de fonduri este cel de Limited Partner (LP) - General Partner (GP) în care GP este fondul nostru de VC sau PE mai sus definite, iar LP este investitorul, la rândul sau, în GP, respectiv fondul de VC/PE. Ce este un LP? De obicei, în piețele dezvoltate, aceștia sunt fonduri de pensii, de asigurări etc, dar și indivizi sau familii foarte înstărite (family offices). Aceștia își „investesc” banii în aceste fonduri după regula 80-20 în general. Ce înseamnă aceasta? Dacă un fond de VC primește 100 milioane de la un fond de pensii, acesta este dator să returneze fondului de pensii, 120 milioane într-un anumit interval de timp, iar restul îi rămâne. Așadar, dacă fondul nostru de VC/PE, din cei 100 milioane, a „scos” 150, 30 îi rămân. Cu alte cuvinte, acest FoF REF mai sus menționat, acționează ca LP în aceste fonduri de PE sau VC.

Buy-out? Acest termen se referă la procesul de achiziție sau vanzare a unei companii prin achiziționarea majorității sau a totalității acțiunilor acesteia. Într-un buy-out, investitorul PE își propune să maximizeze valoarea companiei prin optimizare, expansiune și alte strategii de creștere, pentru a o vinde ulterior cu un profit substanțial.

Deal flow? Acest termen referă la numărul și calitatea oportunităților de investiție disponibile pentru un fond de investiții. Cu alte cuvinte, pentru ca un fond de PE să aibă succes, trebuie să existe un număr suficient de companii atractive, scalabile și cu potențial de creștere în care să investească.

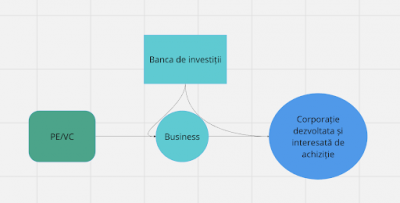

Așa au loc tranzacțiile, de la un actor economic la altul. Ce nu am amintit, sunt băncile de investiții, care ajută în facilitarea tranzacțiilor, iar astfel fac bani din comisioane de tranzacție. În Occident acestea sunt companii de sine stătătoare, dar la noi, in majoritate, companiile mari de audit sau consultanță fac aceasta. În ultimul timp avem și astfel de bănci de investiții locale care facilitează chair tranzacții internaționale, ceea ce este un semn foarte bun pentru piața locală.

Provocarea pentru România? Deși există un număr decent de companii promițătoare, puține sunt pregătite pentru un buy-out de PE. Multe dintre acestea încă se confruntă cu probleme structurale, cum ar fi guvernanța corporativă slabă, ineficiența operațională sau lipsa de transparență financiară. În alte cuvinte, nu există destul dealflow.

În lumea finanțelor, și în special în domeniul investițiilor de tip PE, mai există doi termeni foarte importanți: sell-side și buy-side. Acești termeni sunt folosiți pentru a diferenția cele două părți principale ale unei tranzacții financiare.

Sell-side? Acest termen se referă, în general, la partea care vinde o companie, un activ sau o altă formă de investiție. În contextul pieței de PE, sell-side ar putea fi reprezentat de proprietarii IMM-urilor sau midcap-urilor care caută să-și vândă o parte sau întreaga afacere către un fond de PE. Brokerii, băncile de investiții și alte entități care acționează în calitate de intermediari pentru aceste vânzări sunt, de asemenea, considerați a fi sell-side.

Buy-side? Acest termen reprezintă partea care cumpără acele companii, active sau alte forme de investiții. În contextul pieței și discuției noastre, buy-side este reprezentat de fondurile menționate care, cu finanțarea primită prin PNRR și Fondul European de Investiții, ar urma să achiziționeze participații în diverse întreprinderi și proiecte de infrastructură.

Înțelegerea acestor două concepte este esențială pentru a avea o imagine clară asupra modului în care se desfășoară tranzacțiile în cadrul pieței. În acest cadru, însă, trebuie să ținem cont de provocările deal flow-ului. Având în vedere că aceasta implică generarea unui flux continuu de oportunități de investiții de calitate, atât pentru sell-side, cât și pentru buy-side, este necesară o abordare strategică dar și un cadru de reglementare bine definit.

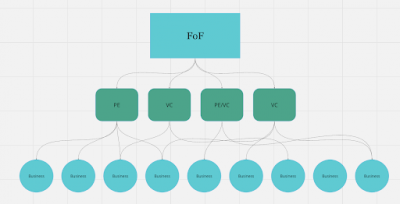

Fondul de Fonduri? Acest fond de fonduri, prin definitie, nu va investi direct în companiile locale. În schimb, el va selecta și finanța diverse fonduri iar acestea vor fi responsabile cu identificarea, evaluarea și investirea în IMM-uri și midcaps, precum și în proiecte de infrastructură. Acesta este un concept financiar care se referă la o strategie de investiții ce implică deținerea mai multor tipuri diferite de fonduri în loc de a deține direct acțiuni sau obligațiuni. Această strategie este utilizată în mod frecvent pentru a atinge o diversificare mai largă și pentru a răspândi riscul investițional.

Un avantaj major al acestei strategii este că fondul de fonduri, în acest caz REF, poate selecționa cele mai promițătoare fonduri de Private Equity și să beneficieze de expertiza lor în domeniul investițiilor. În același timp, riscul este dispersat, deoarece niciun eșec sau succes al unei singure investiții nu va avea un impact semnificativ asupra întregului portofoliu al fondului de fonduri.

Cu toate acestea, este de notat că gestionarea eficientă a unui fond de fonduri necesită abilități deosebite și o înțelegere profundă a pieței, astfel încât să poată identifica cele mai bune fonduri de investiții și să gestioneze riscul într-un mod eficient. Având în vedere provocările de deal flow pe care le-am menționat anterior, acest aspect devine și mai important în contextul românesc.

Referitor la PNRR, se pare că o porțiune semnificativă a acestuia a fost alocată investițiilor PE. Aceasta este o veste bună pentru economia locală, deoarece înseamnă că va exista un flux de capital disponibil pentru dezvoltarea și expansiunea companiilor românești. Este nevoie de mai multă educație în ceea ce privește beneficiile investițiilor PE, atât pentru companii, cât și pentru economie în ansamblu. În plus, este esențial să se încurajeze o cultură a transparenței și a responsabilității în rândul companiilor românești. Deși deal flow-ul poate fi un obstacol, dacă abordăm această problemă în mod corect, ea poate deveni un catalizator al creșterii.

Soluția la problema deal flow-ului poate fi dezvoltarea unei piețe mai transparente, a unui mediu de afaceri mai prietenos, îmbunătățirea guvernanței corporative și, în final, creșterea numărului de companii românești pregătite pentru investiții de PE. În cuvinte simple, o cultură sănătoasă și matură de antreprenoriat. Toate acestea necesită un angajament ferm din partea tuturor părților implicate: guvern, mediul de afaceri, fonduri de investiții și, nu în ultimul rând, companiile în sine, cu toții aliniați la unul sau mai multe interese comune, cu beneficii diverse pentru economia locală. Despre aceasta am povestit cu Ștefan, el lucrează în acest domeniu iar soluția nu pare așa complicată.

„Accelerarea dealflow-ului prin parteneriate public-private reprezintă un potențial neexplorat în România. O colaborare între agențiile de inovare și incubare în colaborare cu afaceri medii și mari, cu sprijin strategic legislativ și fiscal din partea guvernului este practicată de către economiile vestice de cel puțin 10 ani.

Obiectivul acestui parteneriat este identificarea de probleme, validarea lor rapidă prin prototipare, într-un final generând un spin-off, adică o companie terță comună care duce mai departe soluția dezvoltată în piață. Uneori soluția este adoptată de către corporația sponsor cu scop de transformare digitală a operațiunilor. Oricare ar fi decizia, se produce o eficientizare a economiei, prin urmare valoare adăugată.

Metoda se cheamă Corporate Venture Development, și reprezintă un mecanism eficient de a dezvolta noi soluții în piață, în colaborare cu mediul de afaceri prezent în economie. Printr-un astfel de mecanism riscul de eșec este minimizat iar responsabilitatea este împărțită.

Prin astfel de parteneriate România poate crește numărul de startup-uri early stage, adică de deal flow pentru fondurile de tip PE și VC. Sectorul IT este cel mai pregatit sector pentru a face o asemenea abordare o realitate.” - Ștefan Koritar, Consultant și Arhitect de Business.

În cele din urmă, rolul esențial în succesul pieței de PE/VC din România îl va juca educarea și formarea de noi antreprenori și manageri. Aceștia trebuie să înțeleagă importanța și beneficiile acestei forme de finanțare, dar și să fie pregătiți să se adapteze la cerințele și provocările pe care aceasta le aduce.

Să fim sinceri, „tunuri” și „combinații” se vor mai întâmpla și nu doar la noi; știu și străinii să facă așa, nu vin deloc să îi apăr. Iarăși zic, sunt un foarte mare fan al pieței de capital, inovarea instituțiilor care reglează acest spațiu și investițiile în fonduri pentru investiții alternative. Ce doresc să fac prin aceste articole e să aduc în atenție subiectul, aceasta pe lângă oportunitatea mare pe care Romania o are din nou, dar și nefericitele „tunuri” care pot fi date și care am văzut toți cât ne-au ținut în urmă.

Uitați-vă la mine, sunt doar un tânăr care s-a născut la sfarsitul anilor ’90, și totuși unele reflexe le am și eu, s-au transmis și vor rămâne. Hai să nu mai fabricăm astfel de reflexe din nou. Suntem foarte norocoși că avem instituții europene care au grijă să nu ne facem chiar așa de cap iar astfel suntem mai în siguranță decât în acei ani. Aș vrea totuși să fim mai orientați pe viitor, mai ambițioși când privim oportunitățile dar și poziția geografică iar acum tot mai mult geopolitică pe care Romania o are. Putem și ar trebui să fim o putere regională relevantă în Europa de Est și Sud-Est iar cu orientul mijlociu am avut relații apropiate mult timp, fără să amintesc de partenerii strategici ca SUA și Franța.

De visat am putea visa la lucruri mari, dar avem curajul?

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.