Foto captura Recorder.ro

Viața este cel mai bun profesor, de aceea taie (adânc) cele mai scumpe facturi! Iar experiențele de viață și „suflatul în iaurt” ne ajută doar pentru viitor și numai dacă învățăm din ele. Totuși, cel mai înțelept ar fi să învățăm din experiența altora, pentru a evita deciziile proaste care pot lăsa urme adânci în viața noastră: datorii enorme, poate chiar familii destrămate. De aceea, cred că este important să învățăm cu toții din experiența insolvenței NORDIS, cel puțin în trei direcții importante:

1. cum puteam evita expunerea (plata avansurilor) pe o asemenea companie?;

2. care sunt dezvoltatorii imobiliari care au similitudini financiare cu acest caz?;

3. cum trebuie schimbată legislația pentru creșterea protecției consumatorului?

În acest articol abordez toate cele trei direcții, inclusiv cu o listă în XLS care poate fi descărcată pentru punctul 2.

Cum puteam evita expunerea (plata avansurilor) la compania NORDIS?

De aproape 20 de ani profesez în domeniul financiar, atât ca expert în companii, lector la diverse instituții sau speaker la evenimente publice. Majoritatea mă cunoaște totuși datorită aparițiilor la TV din ultimii ani, prin producția pastilei zilnice de educație financiară Banii în mișcare (2020–2024) și, mai nou, IQ FINANCIAR.

De foarte mult timp atrag atenția oamenilor asupra riscului enorm pe care și-l asumă atunci când semnează promisiuni pentru achiziția unor imobile aflate în curs de execuție, atunci când dezvoltatorii sunt foarte îndatorați și depind exclusiv de finanțarea de la clienți. De cele mai multe ori, aceste companii NU prezintă garanții reale clienților care au plătit avansuri în contul promisiunilor, au întârzieri în livrarea proiectelor asumate și înregistrează întârzieri la plata furnizorilor sau taxelor, implicit raportează procese în instanță deschise de diferiți creditori. Am prezentat o serie de analize, tehnici și instrumente disponibile public în câteva minute, pentru oricine, care să te ajute să faci toate aceste verificări. Articolele, postările sau emisiunile mele se găsesc în spațiul public, arhive online sau social media.

Din păcate, există oameni care NU investesc câteva minute pentru aceste verificări esențiale, dar preferă să plătească zeci de mii de euro avansuri pe baza unor simple promisiuni fără garanții din partea dezvoltatorilor imobiliari, crezând cu naivitate în campaniile excelente de marketing, broșurile și promisiunile pentru „luxul pe care și-l permite orice român” pentru o viață mai bună. Sper ca experiența NORDIS să fie un duș rece de trezire și conștientizare a riscurilor pentru toți cei care au de gând să cumpere un imobil aflat în curs de execuție. În același timp, sper ca acest caz nu va duce oamenii către extrema cealaltă: să nu mai aibă încredere în nimeni și nimic. Ambele extreme sunt păguboase, echilibrul este cheia. De aceea, este important să facem analiza financiară preliminară a fiecărui dezvoltator imobiliar înainte să semnăm orice document, în baza rapoartelor financiare disponibile la o simplă căutare pe Google.

Am publicat recent în pagina mea oficială de Facebook și LinkedIn (vezi postările din 8 octombrie, respectiv 9 octombrie 2024), o serie de analize financiare ale cazului NORDIS, folosind și exemplificând cu ajutorul rapoartelor InfoQuick.ro, disponibile online în câteva minute la costuri foarte reduse (4–6 € / companie).

Nu voi relua toate detaliile exprimate acolo (sunt zeci de minute și de pagini de analiză financiară), dar concluziile esențiale accesibile oricui (chiar dacă NU are experiență în analiza financiară a companiilor) sunt evidente și ar fi trebuit să alerteze pe oricine se gândea să plătească un avans grupului de companii NORDIS pentru orice proiect imobiliar, respectiv:

- NORDIS MANAGEMENT SRL, CUI 24813191 (cea mai mare companie din cadrul grupului), a înregistrat în permanență un grad de îndatorare > 95% începând cu 2019 (!!!) și până în 2023, în ultimii 2 ani gradul de îndatorare al companiei fiind aproape de 100% (!!!). Analizând media intervalului 2019-2023, NORDIS se baza pe 3 lei fonduri proprii + 97 lei împrumuturi pentru finanțarea activelor și activității de construcții.

- Din totalul datoriilor înregistrate, aproximativ 80% – 90% proveneau din avansuri plătite de clienți în contul comenzilor, respectiv promisiuni pentru achiziția locuințelor aflate în diferite stadii de construcție.

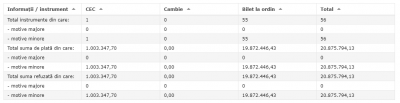

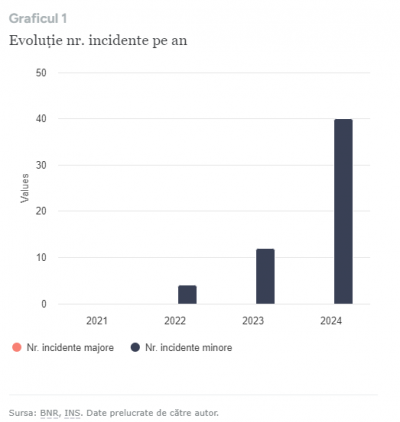

- Compania înregistra 4 incidente de plată în 2021, respectiv 12 incidente de plată în 2022, acestea crescând semnificativ la 40 întârzieri de plată în 2024, valoarea totală fiind de cca. 20 mil. lei. Acestea sunt instrumente de plată (bilete la ordin sau cecuri) refuzate la încasare din cauza resurselor insuficiente, atunci când au fost introduse în circuitul bancar de către creditori.

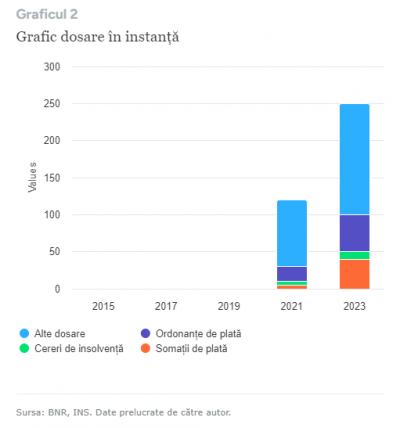

- Foarte mulți creditori au deschis dosare în instanță împotriva acestei companii, respectiv cca. 150 în anul 2022, respectiv 250 în 2023.

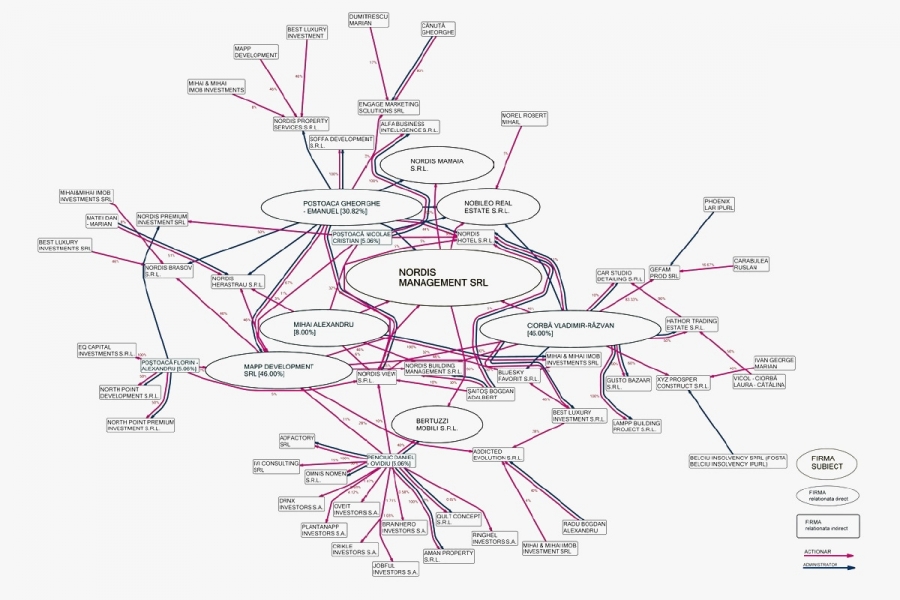

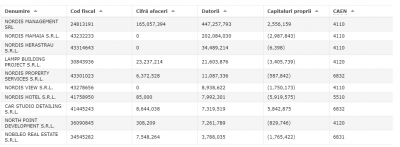

- Problema financiară este mult mai gravă la NORDIS, întreg grupul de companii fiind supraîndatorat și cu capitaluri proprii negative. Astfel, cele mai mari 10 firme relaționate prin acționari și / sau administratori comuni din grupul NORDIS înregistrează datorii cumulate de 751 mil. lei, cu un nivel cumulat al capitalurilor proprii de -8,8 mil. lei.

Toate tabelele și graficele care urmează vin să susțină aceste probleme identificate la companiile din grupul NORDIS. Menționez că toate informațiile prezentate sunt extrase din surse publice (MFP, ONRC, ANAF, PortalJust) prin intermediul platformei InfoQuick.ro, un portal online care pune la dispoziție rapoarte de analiză financiară pentru orice companie din România, extragerea și actualizarea datelor fiind realizate în timp real în termen de câteva minute pentru generarea raportului.

Nordis Management SRL, CUI 24813191

CIP Total

Ce învățăm din cazul NORDIS și ce trebuie să facem pentru a evita asemenea riscuri:

- Verificați activele și gradul de îndatorare. Cu cât datoriile sunt mai mari și activele sunt mai mici, cu atât compania prezintă riscuri în creștere și este nevoie de garanții concrete, executabile, pentru orice plată în avans realizată de clienți. Indiferent ce se promite în contract, verificați sursa garanțiilor.

- Verificați structura datoriilor. Cu cât dezvoltatorii se finanțează mai mult din avansurile primite de la clienți și mai puțin din capitaluri proprii sau credite bancare, cu atât riscul este mai mare. Firmele serioase sunt capitalizate cel puțin 30% din fondurile proprii și sunt bancabile, adică accesează și împrumuturi bancare. Structura ideală de finanțare ar trebui să fie: cel puțin o treime fonduri proprii, o treime împrumuturi bancare, maximum o treime avansuri de la clienți.

- Verificați întregul grup de companii asociate prin acționari și / sau administratori comuni. Unele firme pot avea indicatori financiari buni, dar să fie extrem de riscante la nivelul întregului grup. Și reversul este posibil: o companie cu probleme financiare pe un anumit proiect, să prezinte o imagine financiară de ansamblu foarte bună la nivelul întregului grup.

- Verificați comportamentul de plată. Companiile care înregistrează incidente de plată, procese în instanță ori datorii fiscale plătite cu întârziere au un risc mare și nu prezintă încredere.

- Verificați calitatea lucrărilor. Puteți cere acces la șantierul de construcții pe durata evoluției proiectului pentru anumite vizite tehnice, unde să fiți însoțit de un inginer constructor care să vă confirme că lucrarea este realizată la standardele promise în contract. Alternativ, dacă este cazul, verificați alte proiecte finalizate de către dezvoltatorul respectiv, proiecte pe care le puteți vizita și adresa întrebări locatarilor din blocurile respective referitoare la calitatea imobilului (dacă au înregistrat defecțiuni după preluarea apartamentului, frecvența și severitatea acestora, dar și respectarea termenelor contractuale). În general, oamenii nemulțumiți își vor manifesta dezamăgirile celor din jur.

Care sunt companiile cu potențiale probleme?

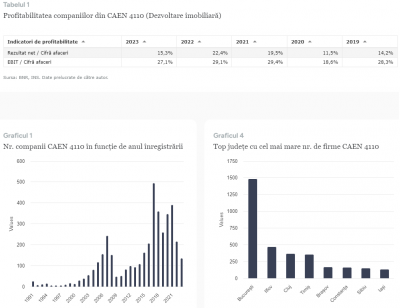

Am analizat toate companiile active din România care înregistrează activitatea pe codul CAEN principal 4110 – Dezvoltare (promovare) imobiliară, în baza situațiilor financiare publice depuse în 2023. Cifrele sunt surprinzătoare și indică faptul că aproape o treime din rulajele comerciale (veniturile) companiilor din acest sector sunt raportate de companii cu un grad foarte mare de îndatorare. Principalele concluzii, urmate apoi de lista companiilor care prezintă un grad mare de îndatorare:

• Conform situațiilor financiare depuse pentru anul 2023, sunt 4.066 companii active în România în acest sector CAEN principal 4110 – Dezvoltare (promovare) imobiliară, cu venituri totale de cca. 19,6 mld. lei. Doar 598 firme înregistrează venituri mai mari de 1 mil. euro pe parcursul anului 2023, acestea concentrând peste 80% din veniturile cumulate la nivel sectorial.

• Veniturile din acest sector au explodat în ultimul deceniu, cifra de afaceri consolidată crescând de la 3,7 mld. lei (2014) până la 19,6 mld. lei (2023), de două ori mai repede decât dinamica înregistrată la nivel național. Este un aspect bun pentru economie în ansamblu, sectorul construcțiilor și tranzacțiilor imobiliare fiind în top 3 sectoare care aduc o contribuție importantă la PIB în fiecare an din ultimul deceniu și angajând aproape jumătate de milion de salariați (cel mai mare angajator din economie).

• Sectorul este foarte profitabil, înregistrând în fiecare an din perioada analizată o marjă brută > 50% (aceasta înseamnă că se vinde metrul pătrat la un preț dublu față de costul de construcție, unde intră materiile prime, salariile și toți furnizorii), profitul operațional este mereu aproape de 30% (triplu față de media la nivel național) și profitul net fluctuează între 15% – 20% din venituri. ATENȚIE: toate aceste marje de profitabilitate se raportează la vânzări, dar nu vorbesc despre randamentul capitalului investit de către dezvoltatori, acesta fiind semnificativ mai mare datorită levierului (împrumutului de la bănci sau avansuri de la clienți). În medie, randamentul anual al capitalului investit se apropie de 100%, ceea ce înseamnă că dezvoltatorii imobiliari dublează capitalul investit în fiecare an, o medie extraordinar de bună, de aproape 5 ori peste media mediului de afaceri local.

• Un asemenea sector, cu margini de profitabilitate și randament atât de atractive, evident că atrage capital și investitori, câteodată chiar speculatori. Astfel, numărul de companii active în acest sector a crescut constant, aprox. 70% dintre acestea fiind înființate doar în ultimul deceniu.

• Evident, 80% dintre aceste companii s-au orientat către județele cele mai mari din punct de vedere demografic, cu mai multe locuri de muncă plătite mai bine. Astfel, 80% dintre dezvoltatorii imobiliari sunt concentrați în București, Ilfov, Cluj, Timiș, Brașov, Constanța, Sibiu și Iași.

Sursa: INS, MFP (situațiile financiare ale companiilor). Date prelucrate de către autor./ Sursa: INS, MFP (situațiile financiare ale companiilor). Date prelucrate de către autor.

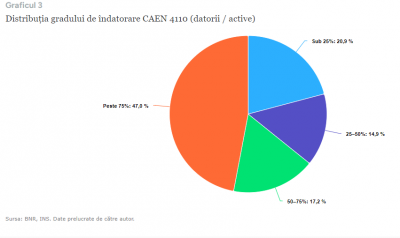

Problemele nu sunt aici. Este bine să avem afaceri și sectoare care se dezvoltă, angajează mulți oameni, plătesc salarii în creștere și aduc contribuții importante la PIB și bugetul public. Aceasta înseamnă capitalismul, bunăstarea și creșterea prosperității pentru toți (indirect, din veniturile publice, se fac investiții naționale în sănătate, educație, apărare sau infrastructură). Adevăratele probleme pentru societate, oameni și consumatori, încep să apară atunci când reglementarea și instituțiile slabe ale statului se dovedesc incapabile să apere interesele consumatorilor în echilibru cu dorința (în unele cazuri, chiar lăcomia) unor antreprenori care doresc să maximizeze toate oportunitățile oferite de acest sector, fără să respecte promisiunile făcute clienților sau o dezvoltare sustenabilă a afacerilor pe termen lung. Ce facem cu acei “patroni” (care nu merită să fie considerați “antreprenori”) oportuniști și lacomi, care lucrează la limita legii, care păcălesc clienții și le vând promisiuni cu riscuri foarte mari de nerealizare, dar joacă “poker” pe banii oamenilor, deoarece NU au decât două rezultate: fie reușesc să vândă imobilul de apartamente cu succes, marchează profitul enorm și toată lumea e mulțumită / fie se blochează cu construcția dar … toate pierderile și riscurile sunt asumate de client și creditori. Echilibru în oglindă? Deloc! Totuși, până la eventualele schimbări necesare în legislație care să filtreze piața între dezvoltatorii serioși și cei amatori (vezi punctul 3 din acest articol), clienții sunt singuri și pe cont propriu. Doar educația financiară, informarea și perspicacitatea îi poate salva. Adevăratele probleme în acest sector apar deoarece se abuzează de finanțarea externă, în special avansul clienților. Aproape jumătate din companiile active în sectorul CAEN 4110 – Dezvoltare (promovare) imobiliară, înregistrează un grad de îndatorare > 75% în anul 2023 (vezi grafic 3).

- Au fost identificate 253 de companii cu venituri care depășesc 1 milion € pe parcursul anului 2023 și care înregistrează un grad de îndatorare mai mare de 75% în sectorul dezvoltatorilor imobiliari (CAEN 4110).

Sunt companii care cumulează datorii pe termen scurt de 7,7 mld. lei, datorii totale de cca. 20 mld. lei și venituri de aproape 6,5 mld. lei (aproape o treime din întreg sectorul dezvoltatorilor imobiliari). Capitalurile proprii (fondurile interne) sunt mai mici de 1 mld. lei, de cca. 20 de ori sub nivelul datoriilor acumulate. Desigur, nu toate companiile din listă pot avea probleme. Există companii care fac parte din grupuri financiare puternice, cu o capitalizare solidă și care construiesc majoritar prin fondurile proprii (profitul investit) sau finanțare bancară, piața de capital sau investitori diversificați (exemplul cel mai elocvent fiind grupul ONE), sau firme unde avansurile de la clienți sunt mai mici decât finanțarea bancară + capitalul propriu (exemplu: Euro Vial Residence). Din considerente de timp foarte limitat, sunt în imposibilitatea de a face o analiză 1-1 a tuturor companiilor din lista atașată, dar recomand tuturor celor interesați să aplice verificarea celor 5 puncte esențiale amintite anterior pentru a vedea seriozitatea dezvoltatorilor imobiliari pentru fiecare companie de interes particular.

Ce am remarcat la cele 253 de companii dezvoltatori imobiliari și de ce unele pot fi problematice:

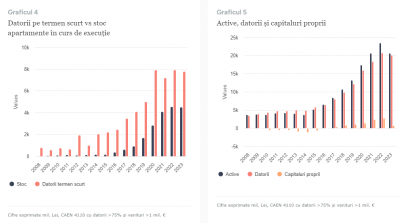

• Datoriile pe termen scurt (unde intră și avansurile de la clienți) raportate de toate companiile active în sectorul dezvoltărilor imobiliare au depășit mereu de 2-3 ori dimensiunea stocurilor din bilanț (apartamente aflate în diferite stadii de execuție). Aceasta înseamnă că „bulgărele crește și prinde viteză”. Cu alte cuvinte, dezvoltatorii rostogolesc proiecte după proiecte, atrăgând mereu datorii pe termen scurt în creștere pentru noi și noi proiecte, fiind mereu în „offside”. Dacă ne lovim de o recesiune, criză financiară sau orice alt șoc negativ generat din exterior, atunci o să vedem că „împăratul este gol”. Practic, vânzările de noi apartamente pot frâna brusc și datoriile pe termen scurt nu vor mai putea fi rambursate, ducând la faliment / insolvență generalizată în cazul companiilor îndatorate care se bazează majoritar pe avansurile clienților (vezi grafic 4).

• Capitalurile proprii cumulate de cele 253 companii strict pe aceste bilanțuri sunt mai mici de 1 mld. lei, de cca. 20 de ori mai puțin decât nivelul datoriilor totale acumulate.

Cum trebuie schimbată legislația pentru creșterea protecției clienților?

Nu voi detalia foarte mult, pentru a nu extinde și mai mult această analiză deja voluminoasă. Măsurile sunt evidente, având în vedere toate cele expuse aici, precum și în urma discuțiilor detaliate pe care le-am avut cu câțiva avocați specializați în sectorul imobiliar, notari sau consultanți din domeniul financiar bancar. Subscriu cu întreaga mea expertiză pentru a propune următoarele măsuri legislative imperios necesare pentru a crește protecția consumatorilor din sectorul imobiliar:

• Avansul neasigurat plătit de clienți trebuie limitat la maximum 10% din prețul imobilului care face obiectul contractului de promisiune inițială dintre client și dezvoltator.

• Orice avans mai mare de 10% trebuie acoperit de scrisoare de garanție bancară sau poliță de asigurare de bună execuție (exact cum te obligă statul, în calitate de beneficiar, în licitațiile publice).

• Avansurile plătite de clienți să fie blocate în cont escrow, de unde se pot extrage bani de către firma dezvoltatoare doar pe bază de factură legată de proiectul imobiliar. Pentru claritate, aceasta implică organizarea fiecărui proiect imobiliar pe o companie diferită (dedicată proiectului). Astăzi este haos și lipsă de transparență, deoarece dezvoltatorii pot folosi avansurile încasate pentru orice nevoie sau dorință personală, chiar dacă NU au legătură cu proiectul imobiliar.

• Interzicerea vânzării unui apartament pentru care există promisiune de vânzare unui alt client, fără informarea și acordul primului client care a semnat promisiunea (astăzi nu se întâmplă așa).

Realitatea este următoarea: până când (dacă) se vor implementa aceste măsuri, suntem pe cont propriu. Doar educația financiară și perspicacitatea ne vor ajuta să evităm diferite probleme.

articol publicat anterior pe blogul autorului

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.