Foto: Getty Images

Evoluțiile din ultima vreme incluzând scăderi substanțiale ale valorii activelor fondurilor de pensii i-au luat pe mulți prin surprindere. De aici până la a considera că investițiile fondurilor de pensii sunt prea riscante sau până la a pune sub semnul întrebării profesionalismul administratorilor nu a mai fost decât un pas. Din acest motiv este util să clarificam câteva lucruri.

Foarte multă lume vorbește de risc în general, ignorând faptul că există, de fapt, diferite tipuri de risc investițional, care au origini diferite și, ca urmare, se administrează diferit. În scop de ilustrare, haideți să luăm exemplul titlurilor de stat, principala sursă a pierderilor fondurilor de pensii în 2022. Mulți ar putea să întrebe: cum e posibil așa ceva? Nu titlurile de stat sunt cele mai sigure investiții? Cum pot produce pierderi atât de semnificative și să fie atât de riscante?

Speța titlurilor de stat ne ajută să înțelegem cel mai bine diferența între două tipuri de risc: riscul de credit și riscul de piață. Într-adevăr, din perspectiva riscului de credit, adică a probabilității ca emitentul să nu își respecte obligațiile pe care le are față de finanțatori, titlurile de stat au riscul cel mai scăzut. Există o probabilitate minimă ca statul român să nu plătească dobânzi sau principalul la maturitatea titlurilor.

Lucrurile stau însă cu totul altfel atunci când vorbim de riscul de piață, adică de acele evoluții adverse ale piețelor financiare care ar putea penaliza investitorii prin volatilitatea prețurilor. Practic fondurile de pensii au fost subiectul riscului de piață pe care până și titlurile de stat îl au. Și aici merită deschisă o paranteză.

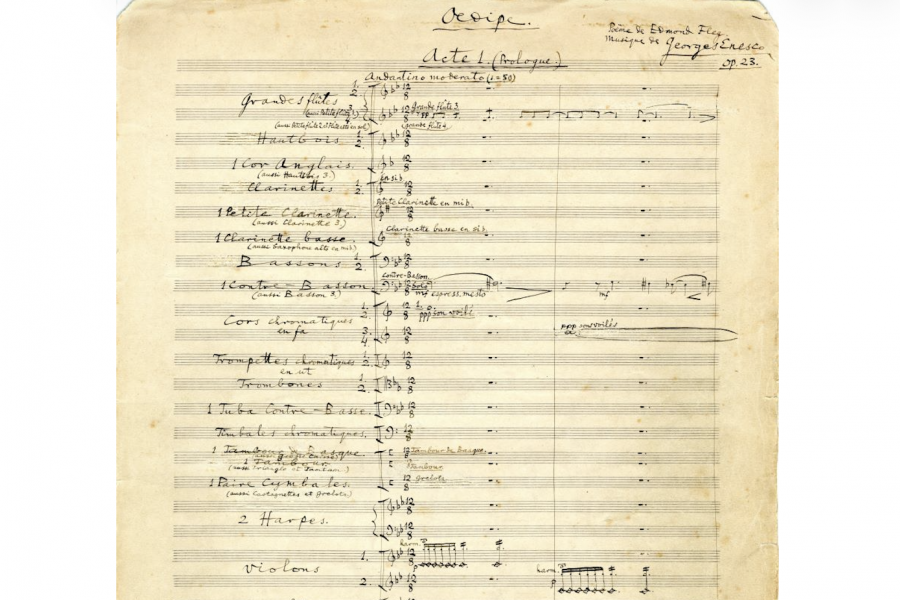

Graficul de alături arată evoluția prețului unei obligațiuni cu o maturitate de 4 ani. Chiar dacă a fost emisă la un preț de 100 de lei, pe parcursul vieții ei prețul a fluctuat pentru a converge în final la valoarea de 100 când a fost rambursată. Acesta este un argument în favoarea tolerării unei volatilități temporare și împotriva unei reacții emoționale de a retrage banii, ceea ce ar monetiza o pierdere momentan contabilă. Până la urmă, odată condițiile de retragere dintr-un fond de pensii îndeplinite, nimeni nu te obligă să o și faci. Și cu asta închidem paranteza.

Dacă ne uităm spre alte clase de active , precum acțiunile, acestea au pe lângă un risc de piață și un risc de credit mai mare decât titlurile de stat. Acesta este motivul pentru care riscul agregat al acțiunilor este mai mare decât al titlurilor de stat.

Micșorarea riscului de credit într-un portofoliu este relativ clară pentru toată lumea: se crește ponderea activelor “sigure”, precum titlurile de stat, în dauna activelor cu risc de credit ridicat precum acțiunile. Din acest punct de vedere, cu o pondere a titlurilor de stat în intervalul 55-65%, fondurile de pensii au profil de risc (de credit!) mai degrabă mediu spre scăzut.

Pe de altă parte, administrarea riscului de piață necesită o abordare total diferită, iar strategia cheie în acest caz este diversificarea. Contracararea impactului fluctuațiilor prețurilor diferitelor clase de active ale unui fond necesită identificarea și investirea fie în active care nu sunt corelate (adică ale căror prețuri nu se mișcă împreună, ci independent unul de altul), fie active cu corelație negativă (adică ale căror preturi se mișcă în direcții opuse), fie investiția în active cu risc scăzut de piață, deci ale căror prețuri fluctuează foarte puțin sau rar.

Până la criza din 2008, o astfel de abordare era relativ simplă, stiindu-se că obligațiunile și acțiunile au avut istoric o corelație negativă. Deci un portofoliu mixt acțiuni-obligațiuni avea șanse să aibă un risc de piață diminuat, scăderile și creșterile celor două clase de active având tendința de a se compensa reciproc. Însă, odată cu programele masive de relaxare cantitativă ale marilor bănci centrale, piețele financiare au fost bulversate, toate activele ajungând să fie corelate pozitiv, adică să se miște în tandem în aceeași direcție.

Însă, chiar dacă ținând cont de cele de mai sus, beneficiile diversificării au devenit mai limitate, ea reprezintă în continuare cea mai bună strategie de limitare a riscului de piață. Dacă este vorba de portofoliul de acțiuni, putem vorbi de o diversificare între companii cu profiluri de activitate și structuri financiare diferite (growth vs. value) sau o diversificare geografică, ce profită de decalajul ciclurilor economice dintre diferite continente.

Un element de diversificare poate fi adus și de clase diferite de active, precum aurul, care istoric a performat bine într-un context inflaționist sau în momentul unor crize geopolitice majore. Acest beneficiu a fost confirmat cu prilejul izbucnirii războiului dintre Rusia și Ucraina, când cursul aurului a atins un vârf.

În sfârșit, o altă clasă de active care poate avea efecte benefice asupra volatilității portofoliului sunt investițiile în fonduri de tip private equity. Având în vedere că evaluările activelor acestor fonduri este de obicei conservatoare și că se face cu o periodicitate de câteva luni, ele nu sunt subiectul volatitilitatii de origine emoțională care poate domina la un moment dat bursele și, ca urmare, sunt un element stabilizator în portofoliile fondurilor de pensii. Desigur au un risc de credit mai ridicat, dar care și creează premisele unor randamente investiționale mai bune.

Două concluzii cred că sunt importante. În primul rând, dacă ne dorim să batem inflația, trebuie să acceptăm un dozaj rezonabil între active sigure și cele riscante. Nu poți cere performanța real pozitivă cu risc minim. Așa ceva nu există!

În al doilea rând, diminuarea riscului de piață nu se face prin diminuarea riscului de credit, ci prin diversificare. Este ca și cum ai lua pastile pentru cap, când te doare burta.

Articol preluat de pe blogul autorului

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Nu mai vorbesc de anormalitatea faptului că statul mijlocește acumulările în aceste fonduri private de pensii, obligându-i pe contribuabili să depună lună de lună sute de milioane lei, când, în realitate, așa cum “scapă” și autorul printre rânduri, acestea nu vor putea niciodată garanta nici cel mai mic randament real. Asta în timp ce, aceia care gestionează fondurile private își însușesc lunar tot ceea ce pot.

În concluzie toate fondurile private de pensii sunt foarte riscante, existând premisele ca sumele recuperate de contribuabili să fie pe lângă nivelul nominal depus, ceea ce după 30-40 de ani poate însemna o înjumătățire a puterii de cumpărare.

Asta înseamnă că la fiecare 100 de milioane depuse, numai din comisionul de 1,5%, „fondurile” își trag câte 1,5 milioane (bașca salarii, sedii, mașini, concedii) în timp ce contribuabilii pierd echivalentul a... 16,5 milioane (!).

Cum ar veni, dacă matale ai fi avut 100.000 de lei acumulați la începutul anului și te pensionezi mâine, ai avea diminuată puterea de cumpărare cu 16.500 lei.

Punctul de pensie stabilit "arbitrar" de guvernanti nu are nimic de-a face cu "randamentul".

In plus, sumele acumulate pot fi folosite de mostenitori, nu se pierd. La pensia publica, singura sansa a urmasilor de mai beneficia de pensia bunicului e sa-l atarne cateva luni la fereastra, mort fiind.

Hai sa comparam mere cu mere si pere cu pere. Iar daca vremurile actuale sunt de criza, cu scaderea valorii activelor actiunilor pe bursa, aia e. Nu e vina administratorilor fondurilor de pensii.

Deficitul fondului public de pensii cum il incadram? Sau "nu se pune" ???

Mai vorbim despre "randamentul" pensiilor publice dupa ce ies la pensie primele generatii ale "decreteilor" 67-68!

Fac precizările următoare doar pentru eventuale persoane interesate, cu măcar o minimă bunăvoință și capacitate de înțelegere, nu pentru... tălică O_o

Termenul de randament se folosește într-o mulțime de împrejurări.

În cazul de față vorbim de raportul dintre „investiția” prin cotizarea la fondurile de pensie și rezultatul final, respectiv pensiile primite la sfârșitul perioadei de cotizare. Din acest punct de vedere, nu există nicio îndoială că actualizarea în raport cu inflația și salariul mediu pe economie, la care se adaugă celelalte creșteri semnificative, hotărâte politic, reprezintă pentru cetățeanul obișnuit dovada unui randament incomparabil mai mare al pensiilor „de stat”.

Nu-i încălzește cu nimic pe contribuabili că puterea de cumpărare și chiar sumele nominale pe care le au de încasat sunt diminuate la fondurile private de pensii, de scăderea valorilor activelor pe bursă și cu atât mai puțin de salariile, concediile, comisioanele și dividendele uriașe pe care le încasează aceste fonduri lună de lună.