(Foto: Guliver/Getty Images)

În general, investițiile sunt realizate pentru unul dintre următoarele scopuri: creșterea veniturilor obținute (prin extinderea capacității de producție, diversificarea produselor, achiziția unor companii noi) sau creșterea profiturilor (prin retehnologizare, eficientizarea proceselor). O combinație perfectă constă în creșterea veniturilor însoțită și de o îmbunătățire a marjei de profitabilitate. Ciclul se închide atunci profitul respectiv se încasează (dar, despre aceasta, voi discuta într-un articol viitor). Până aici, totul este simplu și logic: trebuie să creștem profitabil, nu? Totuși, o întrebare la care mulți antreprenori nu știu să răspundă este: care este profitul suplimentar minim necesar (efectul) pentru a acoperi costul de finanțare al investiției (efortul)? În prezentul articol ofer un răspuns la această întrebar, și demonstrez că mediul de afaceri local a eșuat, în medie, să genereze investiții eficiente în ultimii zece ani!

Pentru a putea răspunde la această întrebare, orice antreprenor trebuie să fie conștient de următoarele trei aspecte importante pentru orice investiție:

- valoarea investiției inițiale (eng. NINV – Net Initial Investment) – atenție: aceasta nu reprezintă doar prețul de achiziție al echipamentului nou. Suplimentar, mai trebuie considerat surplusul de stocuri și creanțe comerciale care depășește șoldul furnizorilor. Am întâlnit antreprenori care erau siguri că furnizorii vor majora limita de credit suficient pentru a acoperi surplusul de stocuri și creanțe. Acest lucru nu este întotdeauna valabil. Dimpotrivă, cele mai bune practici recomanda ca surplusul de stocuri și creanțe, cauzat de investiția respectivă, să fie finanțat în proporție de maxim 75% prin creditul furnizor, diferența urmând să fie acoperită printr-un credit bancar (pentru capital de lucru) sau reinvestirea profiturilor;

- profiturile operaționale nete încasate (eng. NOCF – Net Operating Cash Flow) – acestea reprezintă uzufructul (rezultatul) financiar al investiției. Putem înțelege acest concept analizând fiecare componentă:

* “profituri operaționale”, în sensul în care trebuie să consideri doar veniturile și cheltuielile operaționale cauzate strict de investiția respectivă

* “nete”, în sensul în care trebuie să consideri profiturile operaționale nete după plata impozitului aferent, înmulțind profiturile operaționale cu 1-t (unde “t” reprezintă nivelul impozitului pe profit, respectiv 16% în momentul de față)

* “încasate”, în sensul în care trebuie să consideri variația nevoii de fond de rulment (dinamica stocurilor și a creanțelor, minus dinamica furnizorilor) pentru durata proiectului de investiții

- Costul de finanțare, necesar pentru a acoperi investiția inițială. Costul de finanțare reprezintă media ponderata a celor două surse de capital: împrumuturi de la bănci și capitalurile proprii (eng. WACC – Weighted Average Cost of Capital). Dacă costul privind dobânzile aferente împrumuturilor bancare este ușor de calculat, costul capitalurilor proprii (costul de oportunitate al acționarilor de a investi bani în compania respectivă) trebuie să reflecte riscul de țara (în care are loc investiția), riscul de sector (din care face parte compania respectivă) și riscul companiei subiect.

Antreprenorii trebuie să considere doar acele proiecte de investiții care respectă următoarea condiție: valoarea prezentă a profiturilor operaționale nete încasate (folosind costul de finanțare ca și factor de actualizare) este superioară investiției inițiale. Atunci când se întâmplă acest lucru, spunem că proiectul respectiv are o valoare adăugată pozitivă pentru companie (eng. NPV – Net Present Value). Folosind acest reper (și formula matematică de mai jos), putem determina nivelul profitului minim necesar care trebuie obținut pentru a acoperi costul de finanțare și investiția inițială:

Atenție – cu alte cuvinte, nu este suficient ca un proiect de investiții să genereze profit, deoarece nivelul profitului trebuie să justifice dimensiunea investiției initiale, riscul proiectului (care implică și riscul de țară, sector și companie) precum și evoluția costului de finanțare. Un proiect de investiție cu profitabilitate mică nu face sens din punct de vedere economic, dacă investiția este semnificativă, riscurile sunt majore și costul de finanțare este volatil. Vorba unui prieten, antreprenorii care se implică în asemenea proiecte de investiții joacă minesweeper cu ochii închiși pe o miză foarte mică (minesweeper este un joc al cărui obiectiv este curățarea unei planșe rectangulare cu mine ascunse, fără ca acestea să fie detonate, folosind indiciile privind bombele aflate în vecinătate). Sunt de acord, și cred ca acest apetit de preluare a riscului excesiv, nejustificat economic, este alimentat de faptul că, în medie, aportul acționarilor la finanțarea investițiilor este de maximum 15% (așa cum am arătat în articolul publicat pe 18 martie - Cinci probleme ale investițiilor companiilor din România). Într-un articol viitor o să vorbesc despre afacerile evreiești (business-uri riscante finanțate cu banii altora).

Un analist extern nu poate determina dacă această inegalitate se respectă pentru fiecare proiect de investiție realizat de o anumită companie, deoarece nu are acces la informațiile respective pentru fiecare proiect. În schimb, acesta poate determina dacă ansamblul proiectelor de investiții respectă această condiție, comparând efortul de finanțare (WACC) cu efectul investițiilor în active, respectiv ROA (eng. Return on Asset, calculat prin împărțirea profitului înregistrat de companie pe parcursul anului la totalul activelor). Desigur, la o companie solvabilă, efectul (ROA) trebuie să fie superior efortului (WACC).

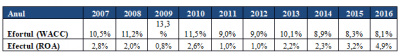

Pentru a evalua dacă această regulă se respectă în cazul firmelor active în România, am analizat datele financiare aferente acestora pentru ultimii zece ani. Deși mediul de afaceri românesc înregistrează o ușoară îmbunătățire a indicatorilor de profitabilitate în ultimii ani, creșterea acestora este insuficientă, având în vedere costul capitalului (WACC), alternativele de investiții, precum și riscurile implicate în mediul de afaceri din România. Astfel, conform cifrelor ilustrate în tabelul urmator, firmele active în Romania nu au fost capabile să genereze un randament al investițiilor în active (ROA) superior costului finanțării (WACC) în niciunul dintre ultimii zece ani!

Tabel 1: Costul mediu ponderat al capitalurilor aferent companiilor active în România

(clic pe imagine pentru a o mări)

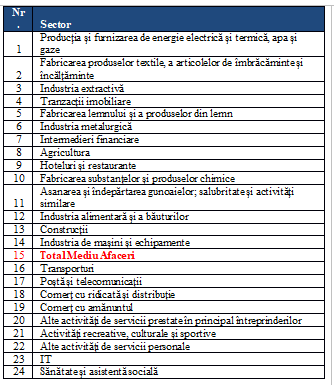

Desigur, randamentul economic calculat la nivel sectorial este subdimensionat din cauza valorilor negative (companii care inregistrează pierdere) și pozitive (companii care inregistrează profit) în același eșantion. De aceea, pentru a înțelege mai bine frecvența capcanei efortului superior efectului, Graficul 1 ilustrează distribuția ponderii numerice a companiilor, în funcție de măsura în care randamentul economic este superior / inferior costului mediu ponderat al capitalurilor. În medie, 64% dintre companiile românești inregistrează un randament economic inferior costului mediu ponderat al capitalurilor, cu o situație foarte diferită de la un sector la altul (conform celor ilustrate în graficul următor).

Grafic 1: Efort (WACC) v.s. Efect (ROA). Sursă: Ministerul Finanțelor Publice, BNR, Coface, date prelucrate autor . (clic pe imagine pentru a o mări)

Aceste cifre reflectă o realitate incontestabilă: 64% din firmele românești atrag capitaluri mai scumpe decât randamentele obținute prin investițiile finanțe cu aceste capitaluri. Deci, mai pe scurt, efortul este mai mare decât efectul, pentru aproape fiecare an din perioada 2008-2016.

Totuși, cei peste zece ani de practică în industria de management al riscului de credit, zeci de mii de companii analizate și peste o mie de întâlniri de afaceri cu antreprenori și manageri, mă determină să nuanțez această realitate cruntă. Motivul este acela că această realitate, recent expusă prin cifrele și analizele anterioare, este distorsionată de cel puțin doua comportamente pe care le observ la anumite companii:

- subdimensionarea profiturilor pentru optimizări fiscale (reducerea impozitelor plătite prin diminuarea profitului impozabil. De multe ori, prin aceste “alte cheltuieli de exploatare” (consultanță externă, diverse servicii prestate etc.) se scot banii din firmă pentru evitarea impozitelor aferente;

- supradimensionarea activelor, prin: achiziții de active scumpe care nu au legătură cu activitatea de bază a companiei (ex: autoturisme extravagante), reevaluarea pozitivă a unor active în timp ce dinamica din piață a unor active similare este în sensul deprecierii (ex: terenuri), păstrarea în bilanț a unor creanțe neperformante cu vechime foarte mare și calitate îndoielnică, fără să fie provizionate corespunzător sau înregistrate pe pierdere (“write-off”), declararea unor stocuri la un nivel care nu reflectă valoarea realizabilă de piață, sau chiar realitatea însăși (ele nu există acolo în totalitate)

Articol preluat de pe blogul autorului

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.