(Foto: Guliver/Getty Images)

În ultimii zece ani am participat la peste o mie de întâlniri de afaceri cu antreprenori și manageri, reprezentând companii din majoritatea sectoarelor de activitate, care provin din toate zonele țării. Fiecare om este unic și aceasta își pune amprenta direct asupra modului cum își dezvoltă afacerea. De la oameni foarte conservatori care așteaptă informația completă și perfectă pentru a putea acționa, la antreprenori aventurieri care își asumă riscuri pe care nu le conștientizează sau nu le pot controla.

Majoritatea antreprenorilor jonglează între cele două, iar percepția acestora asupra realității este influențată de biasurile de care aceștia suferă. Acestea sunt limitări cauzate de faptul că oamenii nu sunt complet raționali în procesul decizional (conform finanțelor tradiționale, „omul economic rațional” prezintă aversiune la risc, caută maximizarea utilității prin minimul de efort și deține informația completă, în timp ce piețele sunt eficiente și prețul activelor reflectă valoarea lor intrinsecă). În realitate, atât dinamica generală a piețelor, cât și acțiunile individuale ale oamenilor sunt influențate de limitări cognitive și emoționale care denaturează percepția realității și pot duce la decizii strategice greșite.

Astfel, conform teoriei finanțelor comportamentale, „omul normal” nu deține, nu poate procesa și nu înțelege complet și corect informația din jurul său, este sensibil la modul cum informația este prezentată, poate lua decizii suboptimale (care nu sunt perfecte din accepțiunea omului rațional) și poate reacționa cu sau fără aversiune la risc! De aceea, piețele financiare pot devia temporar sau pe termen lung de la forma eficientă (prețul activelor nu reflectă valoarea lor intrinsecă).

Acest fenomen este atât de complex și important, încât Richard H. Thaler, unul dintre pionierii în știința finanțelor comportamentale, a primit premiul Nobel în anul 2017 pentru cercetarea adusă în această direcție. Conform acestuia, biasurile sunt de două feluri:

Erori cognitive

Erorile cognitive sunt cauzate de limitările raționale și pot fi eliminate prin educație și accesul la informație. Acestea se împart în două mari categorii:

Perseverența opiniei – sunt erori care determină păstrarea unei opinii deja formate. Din această categorie fac parte următoarele erori cognitive: conservatorismul (atunci când oamenii își formează deja o opinie, dar apoi eșuează să încorporeze corespunzător noile informații care devin disponibile ulterior); confirmarea (atunci când oamenii observă, denaturează sau consideră doar informația pe care o înțeleg sau care este de natură să susțină punctul lor de vedere); reprezentativitatea (atunci când oamenii procesează informația nou apărută în baza unor clasificări vechi sau experiențe trecute, fără să încorporeze contextul prezent printr-un proces decizional mai complex); iluzia controlului (atunci când oamenii cred că pot controla complet rezultatele viitoare, deși acestea sunt influențate de factori externi impredictibili) si retrospectiva limitată (apare în cazul memoriei selective, respectiv atunci când oamenii își amintesc momentele când au avut dreptate, și mai puțin (sau părtinitor) momentele când s-au înșelat);

Erori de procesare a informației – sunt erori cauzate de modul în care informațiile noi sunt considerate în procesul decizional. Din această categorie fac parte următoarele erori cognitive: ancorare și ajustare (atunci când opinia formată inițial este ajustată arbitrar, în sus, sau în jos, în funcție de informațiile noi care sunt disponibile); tiparul mental (atunci când oamenii gestionează diferit o anumită sumă de bani în funcție de modalitatea prin care aceasta a fost procurată. Spre exemplu, fondurile obținute repede și la costuri mici, pot fi utilizate pentru investiții pe termen lung și mai riscante. Spre deosebire de această situație, acționarii care contribuie la constituirea unui capital social prin aport personal din fondurile proprii tind să fie mult mai atenți cu investițiile realizate, mai ales dacă fondurile respective au fost obținute prin muncă consistentă, într-o perioadă lungă de timp); eroarea de încadrare (atunci când oamenii ajung la decizii diferite în funcție de ordinea în care aceeași informație este prezentată, sau oferă un răspuns diferit în funcție de modul în care întrebarea este adresată); disponibilitatea informației (atunci când oamenii pun accentul mai mult pe informația care este deja disponibilă. Această eroare este cauzată de preferință pentru confort (în sensul evitării efortului necesar pentru obținerea de informații complete) sau de experiența limitată (sunt considerate doar informațiile inteligibile sau care fac trimitere la o experiența din trecut).

Biasurile emoționale

Biasurile emoționale sunt cauzate de anumite stări emoționale sau sentimente și de aceea sunt mai greu de educat. Din această categorie fac parte următoarele erori:

Aversiunea la risc, care apare când oamenii resimt o durere mai mare atunci când înregistrează o pierdere, comparativ cu satisfacția obținerii unui profit de aceeași valoare absolută. Această eroare poate face ca managementul / acționarii să persiste într-o investiție care generează pierderi în speranța că vor recupera în viitor și vor trece pe profit! De cele mai multe ori, aceasta determină oamenii să preia un risc excesiv, care poate grăbi sfârșitul companiei;

Supraîncrederea, care apare când oamenii supraestimează capacitatea lor intuitivă și de cunoaștere. Deși are și o componentă cognitivă, natura acestei erori este mai mult emoțională, deoarece este foarte greu de educat și are legătură cu nevoia omului de a se simți bine. Această eroare emoțională cauzează subestimarea riscului, supraestimarea profitului sau concentrarea excesivă a fondurilor într-un proiect unic („pariul de afaceri al antreprenorului atotștiutor”);

Lipsa de control, care apare când oamenii nu sunt disciplinati în respectarea unei strategii de investiții, pe termen lung. Aceasta poate cauza preluarea de risc excesiv și prioritizarea câștigurilor pe termen scurt în dauna obiectivelor pe termen mediu lung. Deseori, această limitare emoțională este asociată cu lăcomia;

Eroarea de status-quo, care apare când oamenii devin confortabili cu ceea ce au și nu mai sunt dispuși să facă schimbări. Aceasta poate cauza reticență la schimbare (sau efectuarea schimbărilor necesare atunci când este prea târziu) sau neconsiderarea unor oportunități interesante de investiții (care pot fi fructificate de către concurență);

Atașamentul emotional, care apare când importanța și valoarea unei investiții este supraapreciată de către individul respectiv, deoarece acesta are un atașament emoțional față de proiectul respectiv;

Frica de regret, care apare când omul nu face nimic din frica de a greși, încercând să evite sentimentul de regret. Astfel, sentimentul de vinovăție devine mai puternic atunci când acționează (și ar putea greși) comparativ cu cel în care nu fac nimic (chiar dacă pasivitatea poate fi o eroare, în sine). Această eroare poate duce la conservatorism, lipsă de acțiune (status-quo) și efectul de turmă (oamenii preferă să acționeze în linie cu majoritatea sau consensul pieței).

Desigur, fiecare individ este complex și poate înfățișa unul sau mai multe dintre limitările emoționale ori cognitive. Mai mult, cei mai mulți indivizi tind să fie mai conservatori și să prezinte o aversiune la risc pe măsură ce înaintează în vârstă și scade capacitatea acestora de redobândire a averii. Consecințele acestor limitări devin mai grave atunci când nu sunt conștientizate ori sunt respinse/negate. Astfel, am cunoscut antreprenori care, din cauza gestiunii defectoase a limitărilor raționale sau cognitive, au perceput realitatea într-un mod greșit, luând astfel decizii inoportune pentru afacerea lor.

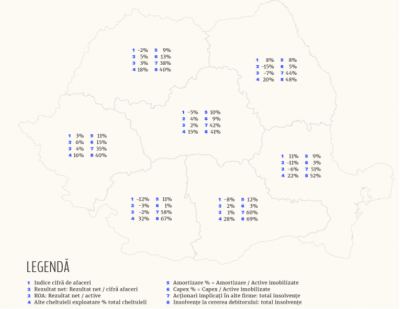

Analizând situațiile financiare depuse de companiile care au intrat în insolvență în ultimii zece ani (perioada 2007-2016), am observat o concentrare diferită a erorilor emoționale sau cognitive în funcție de regiunea în care își desfășurau activitatea companiile respective. O serie de indicatori financiar sustin această concluzie într-un mod obiectiv. Rezultatele sunt prezentate mai departe, alături de ilustrarea indicatorilor financiari în funcție de regiunea unde era înregistrat sediul social al firmelor insolvente.

Companiile insolvente în ultimii zece ani cu sediul social în zona de Nord-Est și Sud-Est sunt singurele care înregistrau o creștere medie a veniturilor înainte de încetarea activității (+8% pentru zona de Nord-Est, respectiv +11% pentru zona de Sud-Est). În același timp, aceste companii înregistrau cele mai mari pierderi (peste -10%). Se remarcă investițiile minime și ponderea destul de ridicată a altor cheltuieli de exploatare (cea mai puțin transparentă). Disproporția dintre creșterea accelerată a veniturilor și pierderile record indică o preponderență a biasurilor emoționale (din experiența personală predominând supraîncrederea, atașamentul emoțional și frica de regret), deoarece aceste companii s-au concentrat cu preponderență asupra creșterii veniturilor (reflectând deseori vanitatea) și mai puțin, spre deloc, asupra eficienței companiei (reflectând lipsa de control a cheltuielilor). În cazul acestor companii, emoția a surclasat rațiunea!

Companiile insolvente cu sediul social în zona de Centru, Nord-Vest și Vest se evidențiază prin nivelul ridicat al investițiilor și profiturile pozitive. În ciuda acestui fapt, scăderea marginală a cifrei de afaceri, cuplată cu nivelul scăzut al profiturilor (randamentul mediu al activelor fluctuând între 2%-4%, sub costul mediu ponderat al capitalurilor), au făcut ca aceste companii să înregistreze probleme de lichiditate. Disproporția dintre investițiile ridicate și profiturile inferioare, pe fondul scăderii marginale a cifrei de afaceri, indică o preponderență a biasurilor cognitive (predominând disponibilitatea informației, confirmarea, conservatorismul, iluzia controlului). Perseverența opiniei și procesarea eronată a informației cu privire la concurență, potențialul de piață și presiunea furnizorilor au determinat ca planul de afaceri elaborat de aceste companii să fie departe de realitate! Pur și simplu, aceste firme și-au făcut calculele greșit!

De departe, companiile insolvente cu sediul social în zona de Sud și Sud-Vest se remarcă prin ponderea foarte ridicată a altor cheltuieli de exploatare (categoria de cheltuieli cu cel mai scăzut nivel al transparenței, în care sunt incluse și cheltuielile privind activele cedate și donații), cel mai ridicat procent al companiilor insolvente deținute de acționari care erau implicați simultan și în alte companii, precum și cel mai rapid ritm de scădere al veniturilor (probabil, o parte din această scădere fiind explicată și prin transferul activității către alte companii din grup). De asemenea, în aceste zone întâlnim cea mai ridicată pondere a companiilor pentru care procedura de insolvență este deschisă la cererea debitorului. Toate aceste cifre indică faptul că în zona de Sud și Sud-Vest întâlnim cea mai ridicată frecvență a insolvențelor induse și premeditate de către acționarii acestor companii!

(clic pe imagine penru a o mări)

După o experiență de peste zece ani în managementul riscului de credit, un alt aspect interesant pe care l-am observat este natura diferită a biasurilor în funcție de etapa ciclului economic. Astfel, în etapa de expansiune predomină supraîncrederea (supraestimarea profitului și subestimarea riscului), confirmarea (respingerea informațiilor care contrazic planul de afaceri), iluzia cunoașterii depline, atribuirea de sine (succesul este datorat propriilor acțiuni, și mai puțin inerției de creștere generalizată) precum și frica de regret, în contextul în care majoritatea crește și se dezvoltă, apare sentimentul de teamă de a nu rămâne în spate și se imprimă efectul de turmă (vezi efectul bitcoin). Pe măsură ce economia decelerează și intră în recesiune, majoritatea agenților economici reacționează lent în prima fază (ancorare și ajustare, iluzia controlului, atașamentul emoțional și predomină efectul dispoziției prin amânarea/evitarea sentimentului de regret). În faza ulterioară, cea în care recesiunea se adâncește, lipsa de control și retrospectiva limitată duc la instaurarea unui sentiment excesiv pesimist, ceea ce determină îngustarea viziunii pe termen lung (scopul principal este să supraviețuim pe termen scurt)!

Astfel, limitările cognitive și biasurile emoționale caracteristice antreprenorilor români au jucat un rol major în definirea strategiei greșite pentru afacerile acestora, fiind una dintre cele mai comune cauze pentru intrarea în insolvență a firmelor românești. Având în vedere importanța acestora, am dedicat acestui subiect un capitol întreg din prima mea carte, intitulată „De ce eșuează companiile? 10 Greșeli și 100 Soluții”, Editura Publica, în care detaliez modalitatea de identificare, educare și control ale acestor limitări. De asemenea, în contextul limitărilor cognitive și emoționale, în această carte explic care sunt informațiile relevante la nivel de industrie pe care orice antreprenor trebuie să le cunoască și să le integreze în strategia companiei. După cum vei observa citind această carte, integrarea acestor informații diferă în funcție de ciclul de viață al industriei și al produsului sau serviciului oferit.

Articol preluat de pe blogul autorului

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.