(Foto: Guliver/Getty Images)

Finanțarea deficitară, miopia, efectul de turmă, comoditatea și efectul multiplicator modest

O companie nu se poate dezvolta pe termen lung dacă toate profiturile sunt distribuite către plata dividendelor. În acest caz, nevoile de investiții pe termen lung (activele fixe) și scurt (ciclul de exploatare) se bazează doar pe capitalul inițial (de cele mai multe ori foarte scăzut) și finanțarea externă (supusă unor evoluții ciclice din perspectiva costurilor și condițiilor de finanțare). Astfel, din cauza imunității foarte scăzute, compania devine vulnerabilă în contextul materializării unor șocuri externe cu impact negativ. Lipsa investițiilor, sau realizarea tardivă a acestora, ori în condiții de finanțare inoportună, poate face ca firma subiect să piardă din competitivitate față de concurență, declanșând astfel o spirală sumbră: scăderea veniturilor → diminuarea profiturilor / înregistrarea de pierderi → probleme de lichiditate → blocarea finanțării → decredibilizarea companiei → creșterea riscului de a intra în insolvență.

Este important să definesc foarte exact la ce mă refer atunci când spun „investiții”. În această analiză consider investițiile pe termen lung în activele corporale (exemple: mașini, echipamente, utilaje, clădiri, terenuri). În esență, creșterea valorii contabile a activelor corporale reflectă investiții noi care depăsesc nivelul amortizării, exceptând desigur situațiile când activele sunt reevaluate pozitiv (prețul de piată se apreciază). Pe de altă parte, o scădere a valorii contabile a activelor corporale indică dezinvestiții nete, deoarece amoritzarea sau vânzarea activelor depăsesc eventuale investiții noi, exceptând desigur situațiile când activele sunt reevaluate negativ (prețul de piată se depreciază).

Analizând declarațiile financiare ale companiilor active în România pentru anul 2016 (ultimul exercițiu pentru care există informații disponibile în momentul de față), am concluzionat faptul că valoarea totală a investițiilor realizate în anul respectiv se ridica la 77 mld RON. Acestea au fost finanțate după cum urmează:

- 37 mld RON prin împrumuturi contractate de la bănci (acesta fiind nivelul total al creditelor noi acordate de sectorul bancar tuturor companiilor private pe parcursul anului 2016);

- 10 mld RON capitaluri, din care 7 mld RON profit reinvestit și 3 mld RON suplimentarea capitalului social;

- 30 mld RON credit furnizor, obținut prin extinderea termenelor de plată către furnizori. Aceasta reprezintă o problemă gravă a mediului de afaceri local, deoarece investițiile pe termen lung ar trebuie finanțate doar prin resurse atrase pe termen lung. În realitate, aproape 40% din investițiile pe termen lung sunt finanțate prin resurse financiare atrase de la furnizori, ceea ce amplifică interdependeta între companii și riscul de contagiune!

Acestea fiind spuse, haideți să vedem cine și unde investește în România din următoarele perspective:

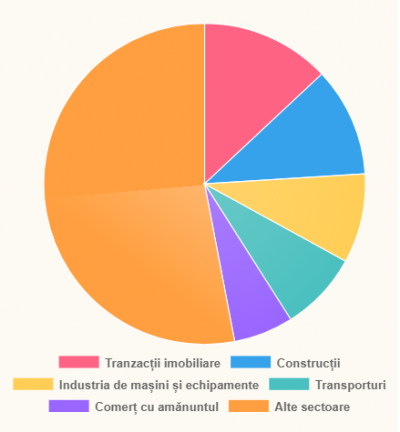

1. Distribuția sectorială

…care reflectă un grad ridicat de concentrare în câteva sectoare. Mai exact, conform cifrelor ilustrate în graficul de mai jos, tranzacțiile imobiliare și construcțiile concentrează aproape un sfert din totalul investițiilor realizate în ultimul an. Cred că orice investitor care dezvoltă acum un proiect imobiliar adresat maselor (segmentul mediu și sub-mediu) este întârziat cu cel puțin 2–3 ani, și, când va livra proiectul în piață, prețurile vor fi deja în scădere, deoarece cererea pentru imobiliare ar trebui să scadă în contextul:

- Creșterii dobânzilor din cauza presiunilor inflaționiste

- Temperării creșterilor salariale, care nu pot continua cu o medie de 14% în fiecare an

- Decelerării programului „Prima casă” (dpdv buget și adresabilitate mai restrânsă, în contextul unor posibile plafoane maxime aplicate veniturilor debitorilor sau al gradului de îndatorare al acestora).

Deoarece oferta înregistrată pe piața locuințelor crește (volumul lucrărilor de construcții rezidențiale crescând cu 70% în anul 2017 față de anul anterior), prețul locuințelor rezidențiale nu poate să mai continue trendul ascendent. Costul de construcție este deja ridicat din cauza majorării cheltuielilor salariale, disponibilității limitate a forței de muncă și creșterii prețurilor la materialele de construcții. Astfel, cine începe acum un proiect imobiliar adresat maselor, va construi scump și va vinde ieftin, ceea ce va pune o presiune asupra marjelor de profitabilitate.

(clic pe imagine pentru a o mări)

De aceea, structura de capital (respectiv modalitatea de finanțare a construcției) este decisivă în ceea ce privește vulnerabilitatea financiară a proiectului. Cred că toate proiectele imobiliare (construcții rezidențiale) finanțate cu o pondere a împrumuturilor mai mare de 65% în totalul capitalurilor necesare investiției sunt expuse riscului de insolvență!

În concluzie, problema fundamentală pe care o văd cu referire la gradul ridicat de concentrare al investițiilor în construcții și tranzacții imobiliare, este faptul că acestea sunt defazate (nu sunt făcute în momentul oportun), suferă de efectul de turmă (investim în imobiliare pentru că majoritatea o face, și la altceva nu ne pricepem) și de miopie (în sensul că se concentrează doar asupra prezentului și nu consideră evoluția pe termen mediu a cererii și a costurilor de finanțare).

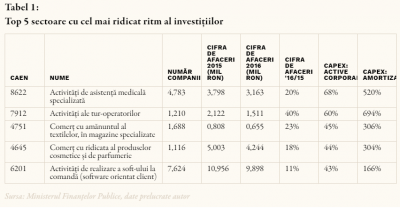

Desigur, distribuția valorii investițiilor suferă de efectul de bază, deoarece sectoarele care înregistrează cele mai multe companii din mediul de afaceri (precum construcții, comerțul cu amănuntul și transporturi) vor înregistra și o valoare ridicată a cifrei de afaceri și a investițiilor. De aceea, avem nevoie de un element de scalare, pentru comparabilitate. În acest sens, putem raporta valoarea investițiilor (capex) la nivelul activelor corporale, pentru a calcula ritmul de înnoire al activelor. În același timp, putem compara ritmul de înnoire al activelor cu cel de învechire (amortizare). Din această perspectivă, primele cinci sectoare de activitate care înregistrează cel mai accelerat ritm al investițiilor sunt listate în tabelul următor. După cum se poate observa, ritmul de înnoire sau extindere al activelor corporale (capex) este mult superior celui de învechire (amortizare).

(clic pe imagine pentru a o mări)

Creșterea populației cu vârsta peste 70 de ani cu aproape 55% în ultimii 25 de ani, de la 1,43 mil (1990) la 2,2 mil (2015), a determinat o creștere a cererii pentru servicii de asistentă medicală specializată, segment care a cunoscut o creștere accentuată a investițiilor în ultimii ani. Creșterea investițiilor în activități de turism și comerț a produselor textile sau cosmetice/parfumerie este explicată de creșterea consumului susținută de avansul veniturilor și dobânzile mici la creditele pentru nevoi personale. De aceea, problema fundamentală a investițiilor semnificative în aceste sectoare este lipsa efectului multiplicator în economie. Activitățile de realizare a soft-ului orientat către client se bucură de o susținere puternică a investițiilor în ultimii ani, principalele motive fiind nivelul scăzut al investiției inițiale (bazată în preponderentă pe know-how) plus calitatea și disponibilitatea resursei umane.

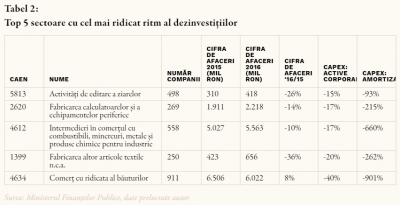

La capătul celălalt, sectoarele de activitate care înregistrează cel mai scăzut ritm al investițiilor (sau cel mai ridicat nivel al dezinvestițiilor) sunt listate în tabelul următor. După cum se poate observa, ritmul de înnoire sau extindere al activelor corporale (capex) este mult inferior celui de învechire (amortizare).

(clic pe imagine pentru a o mări)

Accelerarea exponențială a digitalizării a lovit puternic în industria de print, activitățile de editare a ziarelor înregistrând o scădere cu 26% a veniturilor și cu 15% a investițiilor. Fabricarea calculatoarelor și a produselor textile suferă din cauza creșterii cheltuielilor cu salariile și a concurenței foarte puternice din afară țării, în timp ce comerțul băuturilor și al combustibililor sunt afectate de concurenta neloială din cauza evaziunii și economiei subterane.

2. Profilul companiilor care investesc

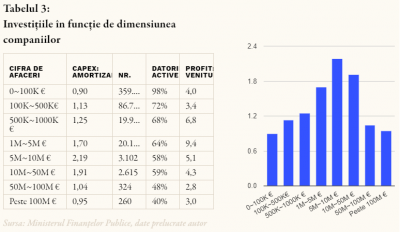

…evaluat din perspectiva dimensiunii, anului de înființare și a județului în care acestea sunt înregistrate.

Astfel, analizând cifrele ilustrate în tabelul 3, observăm faptul că firmele mici (cu venituri sub 1 mil €) precum și cele foarte mari (cu venituri peste 50 mil €) înregistrează un ritm al investițiilor în activele corporale aproape egal cu cel al învechirii acestora (în condițiile în care raportul dintre capex și amortizare este aproape de 1).

În cazul firmelor mici, această evoluție este explicată de accesul dificil la finanțare precum și dificultatea de a crește veniturile din cauza efectului de polarizare (concentrarea excesiva a veniturilor în rândul firmelor mari, în condițiile în care cele mai mari 1% dintre companii concentrează aproape jumătate din veniturile înregistrate de toate firmele active).

În cazul firmelor foarte mari, temperarea investițiilor poate fi explicată prin economiile de scală (recuperarea investițiilor realizate in trecut) și, pe alocuri, o oarecare autosuficiență, comoditate a managementului și rezistentă la schimbarea modelului de afaceri.

Segmentul companiilor medii, cu venituri între 1 și 50 mil € este foarte interesant, deoarece acestea înregistrează un ritm al investițiilor în activele corporale aproape de două ori mai mare comparativ cu amortizarea acestora, în timp ce gradul de îndatorare este aproape de nivelul optim (60%-65%) și nivelul profiturilor obținute este cel mai ridicat!

(clic pe imagine pentru a o mări)

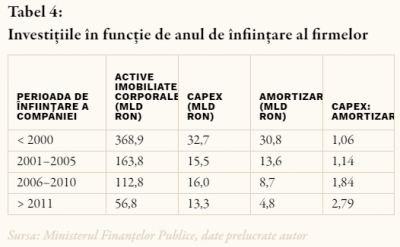

Firmele înființate înainte de anul 2000 înregistrează cel mai ridicat nivel al investițiilor, respectiv 32,7 mld RON. În ciuda acestui fapt, investițiile acestora acoperă doar nivelul amortizării, astfel că valoarea activelor corporale este relativ stabilă. Companiile înființate în ultimii cinci ani înregistrează cel mai ridicat nivel al investițiilor raportate la valoarea amortizării, raportul dintre cele două fiind de 2,79.

(clic pe imagine pentru a o mări)

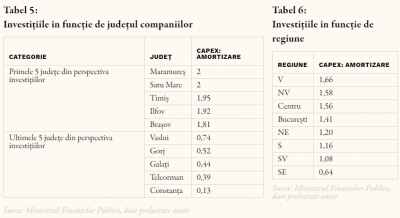

Din perspectiva distribuției geografice a investițiilor realizate de companiile private pe parcursul anului 2016, observăm discrepanțe majore. Astfel, companiile cu sediul social în V, N-V și Centru înregistrează cel mai ridicat ritm al investițiilor în activele corporale (capex) prin comparație cu învechirea acestora (amortizare), județele Maramureș, Satu Mare și Timiș înregistrând cele mai bune rezultate din această perspectivă.

La polul opus sunt companiile din S, S-V și S-E, unde investițiile deabia acoperă învechirea activelor. Cele mai scăzute investiții sunt realizate de companiile cu sediul social în Constanța, Teleorman și Galați, în cazul acestora investițiile în activele noi acoperind mai puțin de jumătate din învechirea activelor. În cazul acestora din urmă, această dinamică erodează competitivitatea companiilor, crescând riscul de insolvență al firmelor cu toate efectele negative pe plan local (pierderea locurilor de muncă, scăderea salariului mediu și a veniturilor fiscale la primăriile locale).

(clic pe imagine pentru a o mări)

În concluzie, cred că cele mai importante probleme care limitează eficiența investițiilor companiilor sunt:

- Finanțarea investițiilor pe termen lung nu este sustenabilă, aproape 40% dintre acestea fiind acoperite prin resurse atrase pe termen scurt;

- Concentrarea ridicată în sectorul construcțiilor rezidențiale și al tranzacțiilor imobiliare, care defazate (nu sunt făcute în momentul oportun), suferă de efectul de turmă (investim în imobiliare pentru că majoritatea o fac, și la altceva nu ne pricepem) și de miopie (în sensul că se concentrează doar asupra prezentului și nu consideră evoluția pe termen mediu a cererii și a costurilor de finanțare);

- Cu excepția activităților de realizare a soft-ului, sectoarele care înregistrează cel mai ridicat ritm al investițiilor (consum, turism, servicii de asistentă socială) nu au un efect multiplicator în economie;

- Creșterea cheltuielilor salariale, concurența neloială (prin evaziune fiscală și economie subterană) și concurența puternică a produselor importante au redus nivelul investițiilor realizate de companiile cele mai afectate de aceste fenomene;

- Firmele mici nu pot realiza investiții semnificative din cauza accesului dificil la finanțare și a efectului de polarizare (concentrarea excesiva a veniturilor în rândul firmelor mari);

- Temperarea investițiilor în rândul firmelor foarte mari poate fi explicată prin economiile de scală (recuperarea investițiilor trecute) și, pe alocuri, o oarecare autosuficiență, comoditate a managementului și rezistentă la schimbarea modelului de afaceri;

- România suferă de o discrepanță regională majoră a investițiilor realizate de către mediul de afaceri.

Articol preluat de pe blogul autorului

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Sau nu are cu cine si, poate, pentru cine ?