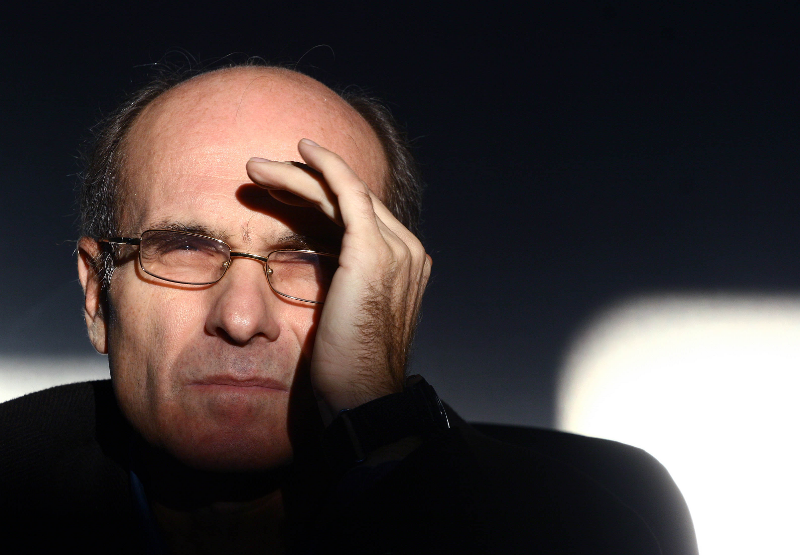

Analistul economic Iancu Guda spune că nu crede în scenariul unei recesiuni dure, cu șomaj mare sau probleme grave, în schimb se așteaptă la o temperare a economiei și o mică recesiune la nivel global sau în principalale puteri economice din Europa. România poate să evite recesiunea prin „investiții la maximum”, spune Iancu Guda, care crede că sunt șanse pentru absorbția a cel puțin 60% din fondurile pe care România le are la dispoziție prin PNRR, Politica de Coeziune și cea agricolă, PAC, care totalizează 80 de miliarde de euro în următorii 5 ani.

Ce spune Iancu Guda despre cele trei reguli ce trebuie îndeplinite înainte de a lua un credit imobiliar, de ce 2023 nu este un an potrivit pentru un împrumut la bancă pentru un apartament, la ce se așteaptă în legătură cu prețurile pe piața imobiliară și care crede că ar fi soluția pentru reducerea cheltuielilor cu aparatul de stat aflați din partea a doua a interviului acordat de Iancu Guda pentru Republica.ro.

Interviul, pe scurt::

- Dacă vă uitați la toată valoarea finanțărilor din PNRR, Politica de Coeziune și cea agricolă, PAC, avem 80 de miliarde de euro în următorii 5 ani. Ceea ce înseamnă 16 miliarde de euro pe an, deci undeva la 80 de miliarde de lei pe an, la un PIB de 1400 de miliarde, care poate să mai crească puțin an de an, o pondere cam de 6% din PIB numai investiții.

- Cred că undeva la cel puțin 60-65% o să reușim să absorbim din fondurile europene în următorii 5 ani. Ceea ce înseamnă cel puțin 3-4 % din PIB numai din investiții.

- Cele trei reguli pentru a deveni proprietar de locuință: te îndatorezi maximum 25%, cumperi casa pe care ți-o permiți, adică venitul familiei pe cinci ani minus 20% și prețul la care cumperi este corect, reflectat prin chiria pe care se poate încasa pe 15 ani, minus 20%.

- Azi, în 2023, niciuna dintre aceste trei reguli nu se respectă. pentru că la venitul românilor, 25% grad de îndatorare înseamnă o rată prea mică, adică un credit prea mic raportat la prețurile din piață. La 4.000 de lei salariul net, o rată de 1.000 de lei nu îți permite să iei un credit suficient încât să îți cumperi o casă la prețurile de astăzi. Prețurile sunt foarte mari, raportat la chirii.

Este o perioadă potrivită pentru un credit ipotecar?

În primul rând, își pune problema cineva care stă în chirie sau care are un credit la un apartament mai puțin spațios și vrea să treacă la unul mai mare. Să le luăm pe rând.

Cine stă în chirie acum poate să gândească greșit că dă banii aiurea și dacă ia credit devine proprietar și e mai bine. Există această gândire, pe care am văzut-o deseori - decât să dau banii la chirie, cu aceeași sumă plătesc o rată la bancă și sunt proprietar – și care este greșită, pe următorii 3-5 ani, pentru că după ce iau creditul de la bancă, în primii 3 ani, peste 90% din plăți reprezintă dobânda. Deci banii oricum nu rămân la mine, fie că sunt chiriaș și banii se duc la proprietarul apartamentului sau locuinței respective, fie că iau credit și peste 90% în primii trei ani ai creditului banii se duc la bancă, prin dobândă, banii nu rămân la mine. Ceea ce înseamnă că întotdeauna trebuie să avem răbdare, să nu ne grăbim să zicem: nu mai stau o lună în chirie, că dau banii aiurea. Nu, nu dai banii aiurea sau dacă iei credit oricum prima rată 98% este dobândă. Deci oricum banii pleacă de la tine, nu rămân la tine. Așa că le spun mereu românilor: aveți răbdare, nu luați decizii rapide. Eu nu cred că în 2023 este în momentul potrivit (pentru un credit ipotecar -n.n.). Ce cred eu că trebuie să se întâmple, pe fundamente economice financiare, este ca prețul (locuințelor -n.n.) să scadă, pentru că cel puțin jumătate din achiziții se fac pe credite, care nu mai sunt accesibile din cauza inflației care duce la dobânzi mari. Românii au salarii în creștere mai mică decât inflația, nu își mai permit case la același preț, gradul de îndatorare ar trebui să fie 25% pentru ipotecar, nu 40%, iar cererea scade. Oferta crește din inerția anilor trecuți, pentru că în ultimii 2-3 ani s-au dat autorizații în creștere pentru locuințe noi și acum se livrează în piață. Anul trecut, numărul de locuințe noi livrate în piață - peste 70.000 - reprezintă o creștere cu 6% față de 2021. Așadar oferta e în creștere, cererea e în scădere, ceea ce în mod automat duce la scăderea prețurilor. Deci e mai bine să aștepți, pentru că oricum dacă stai în chirie nu pierzi bani, și atunci dacă mai aștepți poți cumpăra la un preț mai bun.

„E bine să devii proprietar dacă sunt îndeplinite trei condiții: te îndatorezi maximum 25%, cumperi casa pe care ți-o permiți, adică venitul familiei pe cinci ani minus 20% și prețul la care cumperi este corect, reflectat prin chiria pe care se poate încasa pe 15 ani, minus 20%.”

Privind pe termen lung, întotdeauna este bine să încerci să ajungi proprietar pe casa în care locuiești, să nu stai în chirie toată viața, este o bună practică de acumulare de avuție, să nu stai chiriaș toată viața, dar atenție, momentul oricând e potrivit dacă respecți trei reguli: te îndatorezi maximum 25%, cumperi casa pe care ți-o permiți, adică venitul familiei pe cinci ani minus 20% și prețul la care cumperi este corect, adică e reflectat prin chiria pe care se poate încasa pe 15 ani, minus 20% pentru că plătesc taxe, grad de neocupare și mentenanță. Dacă se respectă cele trei reguli, e bine să devii proprietar, dacă nu se respectă, nu e bine, pentru că fie te supraîndatorezi, fie îți cumperi o casă la un preț foarte mare, supraevaluată. Azi, în 2023, niciuna dintre aceste trei reguli nu se respectă, pentru că la venitul românilor, 25% grad de îndatorare înseamnă o rată prea mică, adică un credit prea mic raportat la prețurile din piață. La 4.000 de lei salariul net, o rată de 1.000 de lei nu îți permite să iei un credit suficient încât să îți cumperi o casă la prețurile de astăzi. Prețurile sunt foarte mari, raportat la chirii.

„Ponderea chiriei în salariul mediu e 50%, este cea mai mare din Europa. Industria imobiliară spune că prețurile din România față de Europa sunt mici, chiriile sunt mici. Nu ne referim așa, ne referim la salariile din România. Și chiriile sunt foarte mari și nu mai au potențial să crească.”

Și nu e o problemă că sunt chiriile mici, e o problemă că sunt prețurile mari. Chiriile nu sunt mici, chiria medie în România e cam 2.000 de lei, iar salariul mediu în România e 4.000 de lei, adică ponderea chiriei în salariul mediu e 50%. E cea mai mare din Europa. Industria imobiliară spune că prețurile din România față de Europa sunt mici, chiriile sunt mici. Nu ne referim așa, ne referim la salariile din România. Și chiriile sunt foarte mari și nu mai au potențial să crească, pentru că nu e putere de cumpărare. Puterea de cumpărare scade din cauza inflației, din cauza scumpirilor. Nu ne permitem chirii de 3.000 de lei, dacă salariul mediu net este de 4.000 de lei. Deci chiriile sunt deja foarte mari și în ciuda acestui aspect, randamentul din chirie e foarte mic, ceea ce înseamnă în absolut logic că prețurile sunt foarte mari.

Un apartament care se închiriază cu 500 de euro pe 15 ani îmi produce 90.000 de euro. Minus 20%, el valorează 72.000 de euro. Nu valorează prețul din piață. Prețul e dat de cerere - ofertă, valoarea e investiție, este ce randament îmi oferă, dacă prețul justifică valoarea. Adică este o investiție bună? Valoarea investițională este chiria pe 15 ani, minus 20%. Iar dacă investesc la bursă, îmi recuperez banii în 7-8 ani. De ce să mă duc în imobiliare să recuperez mai lent de 15 ani? Mă refer la investiții, adică a doua achiziție, nu la casa în care stau. De ce să investesc ca să recuperez banii în 32 de ani în Cluj sau în medie în România, în 25 de ani? Pentru că chiria medie îmi dă un randament de 4%. Păi până și depozitele îmi dau randament de 8%. Cum să investesc în imobiliare care îmi dau chirie raportată la preț 4% pe an?! E o mare greșeală. Și de aceea cred că financiar vorbind nu este un an bun pentru achiziții imobiliare.

O altă greșeală mare o fac românii care iau credite ca să cumpere apartamente pentru a le oferi spre închiriere și „chiria plătește creditul”. În 30 de ani îmi recuperez banii. Păi e o investiție bună una în care se recuperează banii în 30 de ani? Dacă mă duc la bursă, în 7 ani îmi dublez banii, cu o strategie simplă. Investești lună de lună, an de an, pe 10 ani, într-un indice bursier, direct sau prin fonduri mutuale. Pe termen lung, bursa nu e riscantă. Pe termen scurt, da, e volatilă, dar pe termen lung, nu. Și atunci de ce să mă duc în imobiliare? Eu nu dețin altă proprietate cu excepția celei în care stau.

Riscul de recensiune în lume și în România. La ce ne putem aștepta și ce măsuri ar trebui să ia guvernul pentru a diminua impactul unei recesiuni?

Investiții la maximum. Așa putem evita recesiunea în România. Avem un avantaj care vine dintr-un mare dezavantaj, acumulat în ultimii 30 de ani în România s-au făcut foarte puține investiții în infrastructură, agricultură, digitalizare, energie verde regenerabilă, în economie circulară. Sunt câteva sectoare care pot fi prioritare și sunt în PNRR. Trebuie să investim, pentru că așa reușim să creștem oferta, să creăm locuri de muncă, să reducem inflația, să creștem salariile fără să creăm inflație, să creștem consumul, fără să creștem inflația și să avem creștere economică sustenabilă. În general în lume, majoritatea băncilor centrale au crescut dobânda de politică monetară și banii s-au scumpit, dobânzile au crescut pentru a tempera inflația și este o măsură bună, pentru că inflația este un dușman mai mare decât creditul scump și eventual decât o recesiune mică. Automat, când banii sunt mai scumpi, ei circulă mai lent, consumul este mai mic, creditarea este mai mică, investițiile sunt mai mici și atunci ritmul activității economice scade și automat creșterea economcă este mai mică și avem risc de recesiune, ceea ce se poate întâmpla în țările importante europene, partenerii principali comerciali ai României. Asta indirect ne afectează și pe noi.

Nu cred în scenariul unui hard landing, recesiune dură, cu șomaj mare sau probleme grave, dar cred într-o temperare a economiei și o mică recesiune la nivel global sau în principalale puteri economice din Europa. În ceea ce privește România, e clar că asta va pune o presiune pe temperarea activității economice și la noi, dar nu înseamnă neapărat recesiune dacă se fac acele investiții care pot suplini temperarea consumului. Cifrele de la INS, la noiembrie, ne arată că avem cifra de afaceri din comerțul cu amănuntul din retail ajustată sezonier în scădere cu 0,2%. Este prima lună când consumul scade, față de aceeași lună a anului precedent, în condițiile în care anul 2022 a debutat cu o creștere a consumului, a cifrei de afaceri din retail cu 10%.

Este o temperare masivă în doar 11 luni, să ajungi de la 10% ianuarie la minus 0,2% în noiembrie. Deci e clar - consumul scade din cauza scăderii puterii de cumpărare, salariile cresc mai lent decât inflația și trebuie să compensăm. O țară dependentă de consum - 70% din creșterea economică a României, structurală, în ultimi 30 de ani, a venit din consum. Trebuie să înlocuim consumul cu investițiile. Și dacă reușim asta, putem să avem în continuare o creștere chiar interesantă, de 2-3%.

„Cred că o să reușim să absorbim cel puțin 60-65% din fondurile europene în următorii 5 ani”

Dacă vă uitați la toată valoarea finanțărilor din PNRR, Politica de Coeziune și cea agricolă, PAC, avem 80 de miliarde de euro în următorii 5 ani. Ceea ce înseamnă 16 miliarde de euro pe an, deci undeva la 80 de miliarde de lei pe an, la un PIB de 1400 de miliarde, care poate să mai crească puțin an de an, o pondere cam de 6% din PIB numai investiții. România nu va absorbi toți banii, din păcate, e și foarte greu, cred că nicio țară nu are 100% absorbție, dar o medie istorică pe ultimul deceniu de 60% nu văd de ce nu putem să atingem. Chiar mă aștept la o creștere, pentru că mediul de afaceri are o maturitate mai mare, sectorul bancar e mai bine ancorat cu soluții concrete și instrumente pentru facilitarea accesării cofinanțărilor pentru programe europene. Statul are un plus, cel puțin prin stabilitatea politică, care e importantă, și atunci toate aceste circumstanțe favorabile mă fac să cred că undeva la cel puțin 60-65% o să reușim să absorbim din fondurile europene în următorii 5 ani. Ceea ce înseamnă cel puțin 3-4 % din PIB numai din investiții.

Pe lângă investiții ar fi bine să se umble și la reducerea cheltuielilor cu sectorul bugetar? Spuneați că România a ajuns să fie pe un loc fruntaș la diferența dintre salarii între privat și sectorul public.

Este în continuare. Sectorul public câștigă cam cu 40% mai bine decât în privat în România, ceea ce este o anomalie. Media în Europa este o diferență de 18%, ponderea cheltuielilor de personal în veniturile publice este de o treime la noi, media europeană este 20%. Avem foarte mulți angajați în sectorul public relativ la angajații din sectorul privat: 1,2 milioane la 4 milioane, în timp ce media europeană este de 20%. Deci la orice indicator te-ai uita, e clar că avem un aparat public supradimensionat. Ajustarea cred că trebuie făcută gradual, nu putem disponibiliza brusc. Cam o treime pare să fie surplusul personalului angajat în sectorul public - deci undeva la 300.000 de oameni. Toți somerii înregistrați în prezent sunt aproape 350.000. Am dubla șomajul. O parte din oameni s-ar angaja, pentru că e nevoie în sectorul privat de salariați, dar probabil nu toți, nu imediat. Și atunci pe termen scurt ar crește șomajul și s-ar destabiliza un sector public care nu poate să facă față la o scădere atât de rapidă a personalului pentru că nu compensează prin digitalizare. Nu poți da oameni afară și să ai același nivel al serviciului public. Sunt sectoare unde sunt subdimensionați în sectorul de stat – de exemplu sectorul public de sănătate. Cred că această ajustare trebuie făcută de o manieră graduală, iar soluția propusă de mine a fost ca angajații în sectorul public care ajung la vârsta de pensionare și se pensionează, se retrag din câmpul muncii, să nu fie înlocuiți sau să avem un ritm pleacă 2 oameni din sectorul public – să fie înlocuiți cu unul. O abordare graduală care în termen de 10 ani ne-ar duce acolo unde trebuie să fim. An de an, cam 3% din angajații din sectorul public se pensionează, deci în 10 ani, 30%. Și dacă nu îi înlocuim, uite că ajungem să facem această restructurare de o manieră naturală, graduală, pentru că în următorii 10 ani se poate face și creșterea digitalizării. Așa nu destabilizăm nici sectorul public, nici economia pe ansamblu din cauza creșterii subite a șomajului și a riscului de recesiune.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Ma apuca rasul doar cand vad titlul.

Nenea asta uita ca statul da 70 ron/zi/ucrainean primit in chirie.

La un calcul simplu pentru o familie de ucraineni de 4 persoane cazati intr-un apartament de 3 camere vine cam 8400 ron/luna chirie.

Cand vreodată a fost o chirie in Berceni 8000 ron/luna pentru un apartament de 2 camere?

Cum sa mai închiriezi cu 2000 ron/luna la studenți cand poti lua 8000 de la stat?

Piata chiriilor este in aer.

In plus, cand condițiile de creditare se inaspresc, creste si prețul chiriilor pentru ca se mărește cererea.

In condițiile astea, daca iti permiți rata, de ce sa plătești o chirie umflata cand la aceeași bani îți plătești propriul apartament?!