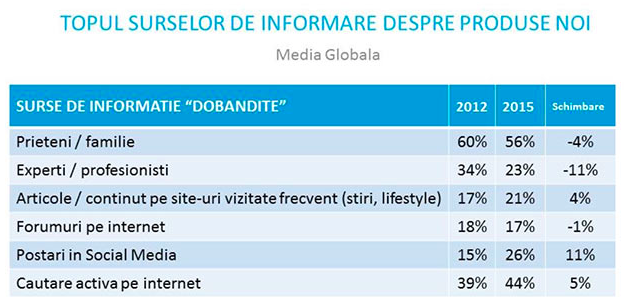

Internetul a devenit, în ultimii ani, principala sursă de inspirație și documentare pentru utilizatori, mai ales atunci când fac cumpărături sau iau o decizie de a apela la un serviciu, indiferent de natura sa. Un studiu Nielsen, dat publicității în 2015, relevă faptul că articolele cu recomandări, forumurile, postările pe reţelele de socializare şi căutarea activă pe internet sunt printre cele mai folosite surse de informare.

Pe lângă avantajele pe care le oferă accesul la informație în timp real cu ajutorul tehnologiei, specialiștii vorbesc și despre lipsa de acuratețe sau datele false care circulă în mediul virtual și care viciază obținerea unei imagini complete asupra unui produs sau serviciu (captură studiu Nielsen, 2015).

În universul online - indiferent de țară - sunt câteva atribute ale produselor noi care sunt foarte atractive pentru aproape toate grupele de vârstă. Cele mai atractive sunt produsele accesibile ca preț (23%), convenabile (22%), cu un brand recunoscut (21%) și inovatoare (20%).

Mediul online găzduiește o mulțime de povești cu „țepe”, în principal pe forumuri și bloguri care au surse indoielnice, dar care au devenit virale și riscă să influențeze negativ luarea unei decizii corecte în cazul celor care caută să-și formeze o părere despre un produs sau serviciu. Tocmai de aceea, experții spun că accesul foarte facil la informații false, care pot ieși în evidență în motoarele de căutare, trebuie balansat cu o documentare cât mai detaliată în surse profesioniste.

Ca și în cazul relațiilor cu furnizorii de servicii de electricitate sau telefonie sau chiar cu o bancă, persoanele care doresc să încheie o asigurare de viață trebuie să fie atente la câteva detalii, pentru a înțelege care sunt avantajele și care sunt clauzele la care trebuie să le parcurgă cu atenție, înainte de a semna un contract. Iată câteva sfaturi și ponturi avizate, venite de la specialiști în asigurări, care ne învață cum să luăm o decizie în cunoștință de cauză la achiziția unei polițe.

Pontul numărul 1: Nu răscumpărați polița în primii ani. Micile detalii care contează

O persoană care cumpără o poliță de viață trebuie să verifice, mai întâi, dacă agentul de asigurare este acreditat să încheie astfel de contracte. Acest lucru se poate face foarte simplu, printr-o căutare pe site-ul Autorității de Supraveghere Financiară (ASF), unde poate fi accesat „Registrul intermediarilor în asigurări”, unde sunt înscriși toți agenții de asigurare.

De asemenea, un potențial client al unei companii de asigurări are nevoie să știe câteva date despre compania la care decide să se asigure, informații legate de stabilitatea firmei, poziția ocupată în piață, la ce se pricepe cel mai bine- să investească sau să ofere protecție.

Înainte de semnarea cererii de asigurare și emiterea poliței este necesară parcurgerea termenilor și condițiilor de asigurare ale produsului ales. Verificarea corectitudinii datelor personale trecute pe cererea de asigurare este un următorul pas. Elemente precum vârsta sau ocupația influențează direct beneficiile poliței. „Datele de contact trebuie să fie ale clientului și nu ale agentului, pentru a se împiedica frauda – se pot solicita ulterior schimbări pe poliță fără acordul clientului sau clientul poate să nu primească corespondența din partea companiei de asigurări”, atrag atenția reprezentanții companiilor de asigurări.

Cine achiziționează o asigurare de viață este bine să își cunoască foarte bine drepturile și obligațiile ce rezultă din contract. De exemplu, să știe care este durata acestuia, cine și ce beneficii va lua la maturitate sau în caz de răscumpărare, să cunoască termenul în care poate renunța la asigurare și care sunt condițiile, precum și când trebuie să plătească prima.

E bine să știm că banii investiți într-o poliță de asigurare de viață nu ar trebui retrași în primii ani. Experții ne sfătuiesc să rezistăm tentațiilor. Altfel, există posibilitatea ca din cauza penalităților, suma să fie mai mică decât cea investită, în cazul în care se dorește întreruperea contractului. Acest risc poate fi însă privit și ca un avantaj. Polițele tradiționale și cele unit-linked reprezintă o alternativă foarte bună la contul de economii bancar clasic, atât din punct de vedere al beneficiilor, cât și ca mecanism de retragere a banilor. În cazul încheierii unei asigurări cu o componentă de economisire sau investiție, de tip unit-linked, clientul va fi informat în legătură cu posibila evoluție a sumelor investite în polița de asigurare.

Pontul numărul 2: Înțelege foarte bine care sunt beneficiile poliței

În ce privește beneficiile, persoana care încheie o asigurare de viață trebuie să știe exact ce riscuri acoperă contractele de asigurare, dacă beneficiile de asigurare sunt cu componentă doar de protectie, de protecție și economisire, de protecție și investiție.

Pontul numărul 3: Înțelege foarte bine care sunt despăgubirile. Ce sunt „zilele de excludere”

Experții ne recomandă să ne informăm în detaliu cu privire la ce nu acoperă contractele de asigurare. Mai exact, ce excluderi sunt menționate în condițiile de asigurare. Excluderile reprezintă riscurile care nu sunt acoperite de polița de asigurare. În general, asigurările de viață au un număr limitat de excluderi, între care sinuciderea, preexistența bolii și tentativele de fraudă.

Semnatarul contractului trebuie să se informeze dacă beneficiile acoperite de asigurare au sau nu zile de excludere, adică zile pentru care nu se plătește despăgubire.

În plus, la unele polițe există o anumită perioadă de la data evenimentului în care asiguratul este obligat să trimită documentele necesare în baza cărora firma de asigurări să poată plăti despăgubirea. În caz de deces, spre exemplu, există o perioadă de 30 de zile de la data producerii evenimentului în care trebuie transmise companiei de asigurări documentele pentru despăgubire.

Pontul numărul 4: Călătorești în afară. Polița ta este valabilă și pe alte teritorii?

În momentul încheierii unei asigurări de viață, o persoană este bine să știe unde anume îi oferă protecție polița, adică dacă este o asigurare care acoperă riscurile doar în România sau și în alte țări, 24 de ore din 24. Atenție- ne spun specialiștii- în general, asigurările de viață nu vă protejează în anumite zone - în special în cele de conflict. De asemenea, există anumite meserii pentru care asigurarea nu oferă acoperire, precum alpinist, pompier sau soldat.

Pontul numărul 5. Atenție la „perioada de așteptare”. Ce înseamnă antiselecția riscului

Un termen pe care persoanele care încheie o poliță nu îl cunosc este așa-numita perioadă de așteptare. Pentru beneficiile acordate de o asigurare în caz de îmbolnăvire sunt stabilite anumite perioade de așteptare de la încheierea contractului, pentru a evita antiselecția riscului.

Antiselecția riscului apare atunci când un asigurat vrea să achiziționeze o asigurare care să asigure doar riscul cel mai probabil să i se întâmple, fără a dori să asigure alte riscuri suplimentare.

Pontul numărul 6: Nu dai niciodată bani agentului de asigurare!

Experții ne dau și câteva recomandări legate de plata unei polițe de asigurare. Persoana care încheie contractul nu trebuie să dea niciodată bani agentului sau consultantului pentru a-și plăti prima de asigurare, ci trebuie să o efectueze el singur, de obicei online sau prin virament bancar. Beneficiarul poate face dovada plății oferind agentului o o copie, în cazul în care plata primei nu este înregistrată.

De asemenea, spun specialiștii, clientul nu trebuie să dea niciodată bani reprezentantului firmei de asigurări pentru servicii de consultanță.

România asigurată este un proiect editorial de informare și educare despre acoperirea riscurilor și beneficiile protecției financiare, realizat de Republica.ro și susținut de compania Metropolitan Life, parte a MetLife Inc., una dintre cele mai mari companii de asigurări de viață din lume. Înființată în 1868, MetLife are, la nivel global, 100 de milioane de clienți în aproape 50 de țări. În România, Metropolitan Life activează de mai bine de 17 ani și are peste 2 milioane de clienți.

România asigurată este o campanie educativă care se adresează atât celor trei prieteni din grupul vostru care nu au ABC-ul termenilor financiari, dar și celor care doresc să știe mai multe despre investiții, grad de risc și cum să ia cea mai bună decizie în ce privește bunăstarea familiei sau asigurarea riscului. Vom afla de la psihologi când, dar mai ales cum să le vorbim copiilor noștri despre bani, cheltuieli, riscuri și economii. Cum să alegem cel mai bun produs- care se potrivește cel mai bine nevoilor noastre, dar și cum să ne negociem pachetul salarial astfel încât acesta să cuprindă avantaje colaterale- în folosul nostru și al celor dragi- veți afla de la experții care vor vorbi în Republica.ro pe parcursul acestei campanii. Celor care fac parte din categoria numită „Financial Literate", vă propunem să aprofundați cunoștințe care vă pot ajuta să le oferiți, de exemplu, angajaților pachete de câștiguri motivante în completarea remunerației lunare clasice (dacă - să presupunem- dețineți o firmă, chiar și cu puțini salariați). Vom afla și cât din aceste cheltuieli pot fi deduse fiscal, conform legislației fiscale românești, dar vom face comparații și cu alte state, care încurajează prin politici naționale asigurarea riscurilor de orice fel, asigurările de viață, sănătate sau de grup.

Dacă aveți întrebări, dacă vreți să aflați care sunt criteriile după care să faceți cele mai bune alegeri, publicați-le la finalul fiecărui articol, în secțiunea de dezbateri. Nu trebuie decât să vă logați cu emailul sau cu contul de social media. Puteți, de asemenea, să ne scrieți și pe adresa redacția@republica.ro. Mesajele voastre pot genera subiecte, tematici sau chiar texte și analize în campania România asigurată.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

(în opinia unui consultant care lucrează de peste 10 ani în această industrie)

1. De cele mai multe ori clientul este contactat de un consultant de asigurări pentru o discuție despre siguranța financiară. Termenul acesta nu este o vorbă în vânt, dar nu-ți poți da seama de înțelesul lui corect decât dacă afli de la un specialist. Acel specialist nu este utilizatorul de pe un forum, ci este consultantul de asigurări de viață, așa cum este avocatul pentru consultații juridice sau medicul pentru consultații medicale. Bănuiesc că atunci când aveți probleme medicale nu consultați un avocat, iar pentru depozite bancare nu vă duceți la medic. Este vorba de respectul pentru fiecare meserie în parte.

2. De regulă, siguranța financiară privește familia fără a exclude și alte situații. Când vorbim de familie, este normal ca la discuție să participe ambii soți chiar dacă uneori soțul pretinde că deciziile de natură financiară sunt luate doar de el. O eventuală soluție financiară presupune un efort financiar suportat din bugetul familiei, chiar dacă polița se încheie pe numele unuia dintre soți.

3. Întrebați-l pe consultant despre tot ce este important în plan financiar pentru dvs. Nu semnați un contract decât atunci când ați lămurit toate aspectele. Nu uitați că în asigurări de viață contractele se derulează pe durate medii și lungi, de 15-40 ani, nu de 1 an ca la un CASCO sau RCA. Mergeți pe principiul întrebi de 10 ori și semnezi o dată.

4. Este bine să cunoașteți produsele financiare de la cât mai mulți asiguratori. Luați în calcul reputația, istoricul asiguratorului, modul de relaționare și felul cum răspunde consultantul la întrebări, polițele oferite de asigurator și modul cum răspund ele așteptărilor dvs. În această ecuație nimeni nu este perfect. Dvs. trebuie să ajungeți la acel compromis care vă este cel mai convenabil.

Unii preferă soluții de la acei câțiva asiguratori din topul Forbes Global 2000. Sunt clienți care merg pe mâna consultantului pentru că acesta le-a inspirat foarte mare încredere. Fiecare alege soluția care- asigură cel mai mare confort psihic.

5. Analiza unui contract este una din cele mai importante etape. Contractul de asigurare are două componente esențiale: condițiile contractuale și soluția financiară. Foarte mulți clienți ignoră sau minimizează importanța primului document. Din acest motiv, sunt situații când peste ani constată că ceva important pentru ei nu este acoperit și trag concluzia că asiguratorul sau consultantul le-a tras țeapă. Pentru evitarea unor astfel de situații este bine ca fiecare potențial client să citească cu atenție condițiile contractuale și să ceară lămuriri de la consultant atunci când întâlnesc situații neclare.

6. Din condițiile contractuale cele mai importante sunt excluderile, adică situațiile în care asiguratorul nu plătește despăgubirea stabilită prin contract. Sunt câteva excluderi de bun simț care se regăsesc la orice asigurator din România sau de afară: acțiunile militare în diversele lor forme, accidentele nucleare, biologice sau chimice, sinuciderea și decesul cauzat de un act intenționat al unuia dintre beneficiarii poliței. Unii asiguratori (chiar de top) completează tabloul și cu alte excluderi mai mult sau mai puțin justificate. Mai multe excluderi pot determina realizarea unei polițe mai ieftine cu care asiguratorul scoate pieptul în față, dar clientul trebuie să se gândească bine dacă vrea o umbrelă întreagă sau o umbrelă cu multe găuri. Este o responsabilitate pe care trebuie să și-o asume în cunoștință de cauză.

7. Soluția financiară este partea cea mai vizibilă a contractului de asigurare. Clientul trebuie să înțeleagă ce înseamnă valorile garantate, valorile estimate, valoarea de răscumpărare, valoarea redusă a poliței.

8. Consultantul trebuie să constate dacă potențialul client are toleranță la risc. Asiguratorii responsabili își instruiesc consultanții astfel încât din întrebările pe care acesta le pune clienților să-și facă o imagine cât mai clară cu privire la acest aspect. Finalitatea acestei etape este dată de alegerea pentru client a unui produs tradițional sau a unui produs unit-linked.

9. Un produs tradițional are câștiguri relativ mici deoarece investițiile se fac în instrumente cu venit fix (depozite bancare, obligațiuni, certificate de trezorerie), dar au avantajul garanției contractuale (creștere garantată de 3-3,5% pe an). Un produs unit-linked este un produs investițional care presupune o doză de risc pe care clientul și-l asumă. Câștigurile sunt direct proporționale cu riscul spune o lege economică. Un astfel de produs nu are o garanție a câștigurilor, dar potențialul de creștere al acestora este mai mare decât al celor tradiționale deoarece investițiile se fac nu doar în instrumente cu venit fix, ci și în acțiuni. Procentul investițiilor în acțiuni este ales de client funcție de toleranța lui la risc. Un alt avantaj al acestor produse este flexibilitatea în baza căreia pe durata contractului poate mări sau micșora procentul investițiilor în acțiuni. O conduită rezonabilă poate determina un client tânăr să investească la începutul contractului mai mult în acțiuni și, cu câțiva ani înainte de finalizarea lui, să micșoreze procentul la minimum pentru a conserva câștigurile.

10. Un contract de asigurare de viață are obligatoriu o componentă de protecție în caz de deces. Este aspectul care diferențiază acest produs financiar de altele. Pentru un astfel de contract nu depui niște bani ca la un depozit bancar, ci plătești un serviciu, asigurarea de viață, în baza căreia beneficiarii desemnați vor primi o despăgubire în cazul decesului.

Cel mai simplu produs este asigurarea de viață gen CASCO. Un astfel de produs are avantajul că despăgubește în cazul decesului așa cum se face despăgubirea și la auto în caz de accident. Dezavantajul este că nu are componentă de economisire ca la un produs tradițional sau investițional ca la unit-linked.

Produsele tradiționale și unit-linked sunt complexe. Au două componente: cea de protecție (asigurarea de viață) și cea de economisire/de investiție. Dezavantajul lor este că sunt mai scumpe, dar avantajul este că într-un singur produs sunt două componente care dacă ar fi luate separat ar costa mai mult decât luate într-un singur contract.

11. Sunt câteva categorii de risc de care depinde forma finală a contractului de asigurare: medical, profesional și pasiunile.

Un client cu afecțiuni minore de sănătate intră la categoria standard. Sunt situații în care clientul are una sau mai multe afecțiuni considerate importante de asigurator. Într-o astfel de situație asiguratorul poate accepta încheierea poliței, dar clientul plătește o extraprimă sau poate considera că riscul asumat este prea mare și atunci refuză încheierea poliței.

În mod similar se poate întâmpla atunci când clientul desfășoară activități profesionale cu risc ridicat sau are pasiuni cu grad ridicat de risc. De reținut că acei coeficienți de risc se înmulțesc, nu se adună.

12. Pe principiul amănuntele fac diferența ajungem la clauzele suplimentare. Ele se pot atașa oricărui produs din această gamă. Cele mai cunoscute sunt clauzele de sănătate (spitalizarea, intervenția chirurgicală și bolile grave), dar nu trebuie neglijate nici celelalte. Primele două pot fi numai din accident sau din îmbolnăvire și accident. Foarte important: durata acestora este de 3-15 ani și se pot repune după completarea unui alt chestionar medical.

13. În cazul în care un client are clauza de spitalizare, asiguratorul despăgubește, cu excepția primelor 2-3 zile funcție de asigurator, un număr de zile pe an contractual (60-210) pentru perioada cât clientul a fost spitalizat. Nu se pune problema unei decontări a unor cheltuieli spitalicești, ci este vorba de o despăgubire stabilită prin contract pentru fiecare zi de spitalizare.

14. Clauza de intervenție chirurgicală funcționează diferit. Fiecare intervenție chirurgicală are un grad de risc (cuantificat, de regulă, de la 1 la 5), iar despăgubirea este rezultatul înmulțirii sau împărțirii (funcție de asigurator) al sumei asigurate la riscul asociat intervenției respective. De exemplu, dacă prin contract este stabilită o sumă de 1000 lei și clientul este operat de apendicită (gradul 1 de risc) atunci este despăgubit cu 1000 de lei. Dacă o clientă naște prin cezariană (gradul 2 de risc) atunci primește 2000 lei, iar dacă un client este operat pe cord sau pe creier (gradul 5 de risc) atunci primește 5000 lei.

15. Dacă un client are atașată clauza de boli grave el va primi suma stabilită prin contract în cazul apariției uneia din bolile grave menționate în contract. Sunt companii care acoperă cu un cost mic un pachet redus de boli grave și pot acoperi un număr mare de boli grave cu costuri adaptate acestei situații.

Despăgubirea se acordă pe baza documentelor medicale eliberate de un medic specialist care sunt transmise de client asiguratorului.

Excluderile specifice clauzelor suplimentare sunt diferite de cele din condițiile generale ale asigurării de bază.

16. Se încheie contractul. Asta presupune că toate discuțiile anterioare, toate negocierile se vor regăsi într-o soluție financiară care i se oferă clientului. Cu acea ocazie se va semna o cerere de asigurare în care vor fi trecute datele de identificare ale clientului, adresa, medicul de familie și răspunsurile la un chestionar medical. De asemenea, clientul plătește consultantului prima de asigurare. Este singura dată când o face. Cererea este evaluată de compartimentul de analiză specific și în câteva zile se primește răspunsul. În cazul unei situații standard, contractul intră în vigoare conform prevederilor convenite. Din acest moment, clientul va plăti numai la băncile agreate la asigurator.

17. Aveți un contract unit-linked? Este esențial să țineți o legătură foarte strânsă cu consultantul dvs. Schimbul de opinii va fi mult mai des decât în cazul în care ați avea un produs tradițional. Când vorbim de unit-linked vorbim de investiții și trebuie să fiți atent la evoluția prețurilor unităților de investiție fie că vorbim de oportunități de creștere, fie că vorbim de soluții de protejare a câștigurilor de până atunci.

18. Situația normală este atunci când contractul ajunge la maturitate. Atât clienții, cât și asiguratorii doresc să beneficieze de avantajele acestei situații. Sunt câteva excepții pe care trebuie să le amintim.

Să zicem că, la un moment dat, apare o sincopă financiară și clientul nu mai poate plăti polița. Dacă această situație apare în primii 2-3 ani valoarea de răscumpărare este zero. Sunt clienți care spun că au depus în această perioadă x lei. Reamintesc că ei nu au depus, ci au plătit un serviciu (protecția în cazul decesului). De asemenea, nu trebuie uitate costurile inițiale specifice unui contract (comision consultant, costuri de emitere șamd). Rezilierea unui contract înainte de termen este păgubos nu numai pentru client, dar și pentru consultant pentru că el este plătit la comision. Iar rezilierea contractului (în general, în primii 3 ani) îi poate diminua sau elimina câștigul aferent încheierii acestui contract. În concluzie, ambele părți ar trebui să aibe interesul de a duce contractele la bun sfârșit.

19. Să zicem că sincopa financiară apare după 3 ani de la încheierea contractului. În această situație apar două soluții. Dacă clientul are nevoie de bani atunci poate solicita valoarea de răscumpărare. În caz contrar, poate alege varianta unei polițe reduse. Asta înseamnă că se sistează plățile, dar contractul merge mai departe în baza plăților efectuate până atunci. Rezultatul este o sumă asigurată diminuată la maturitate.

20. Trebuie făcută o diferență clară între banii la saltea (un eufemism pentru banii în numerar, ghiață sau cash cum se mai spune azi), un depozit bancar și o poliță de asigurare de viață. Fiecare are avantaje și dezavantaje. Clientul ar trebui să aleagă ceea ce este important pentru el în fiecare moment al vieții.

Avantajul major al banilor în numerar este lichiditatea. Atât. Ei nu produc dobânzi și nici nu asigură o protecție ca o asigurare de viață. Dezavantajul este că valoarea lor reală se diminuează cu inflația.

Un depozit bancar are avantaj relativ al lichidității și al unui câștig minor din dobânzi. Dar o accesare a depozitului înainte de termenul convenit cu banca se poate transforma într-un dezavantaj financiar deoarece penalizarea poate fi mai mare decât câștigul până la acel moment.

O asigurare de viață oferă ceea ce nu oferă niciun alt produs: protecția financiară în caz de deces (și nu numai). Mai mult, un produs complex poate aduce și avantajul obținerii unor sume de bani la maturitatea contractului. Cu condiția să duceți contractul la maturitate.

Față de alte contracte, cum am spus mai sus, durata acestora este mult mai mare. Asta presupune din partea clientului o disciplină financiară. Rețineți acest termen. El definește succesul unei asigurări de viață. Beneficiul de la maturitatea contractului este răsplata asiguratorului pentru fidelitatea clientului.

Alegeri inspirate! Succes!