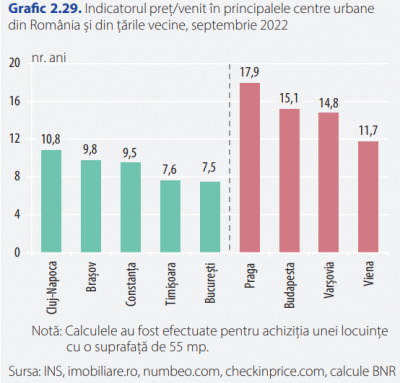

Unsprezece ani în Cluj-Napoca, față de doisprezece ani în Viena. Atât de mică este diferența de timp necesar pentru achiziția unui apartament de 55 de mp, fără apelarea la un credit. Calculele au exclus orice alte cheltuieli, precum cele de zi cu zi, facturile și așa mai departe. Informația se regăsește în Raportul asupra Stabilității Financiare, publicat recent de Banca Națională a României, document ce arată cum se poziționează România pe piața imobiliară comparativ cu țările din jur, precum și diferențele între diverse zone din România.

Spre comparație, în București - unde ritmul de creștere a prețurilor la imobiliare nu a fost atât de accelerat precum în Cluj, raportat la veniturile locuitorilor - sunt necesari 7,5 ani pentru cumpărarea aceluiași apartament de 55 mp, în Timișoara cam tot pe acolo - 7,6 ani. Indicatorul preț/venit urcă la 17,9 ani în Praga, 15 ani în Budapesta și aproape 15 ani în Varșovia, potrivit raportului BNR.

În Cluj-Napoca și Brașov activele imobiliare rezidențiale sunt supraevaluate, iar în București și Timișoara sunt subevaluate, arată documentul elaborat de Banca Centrală.

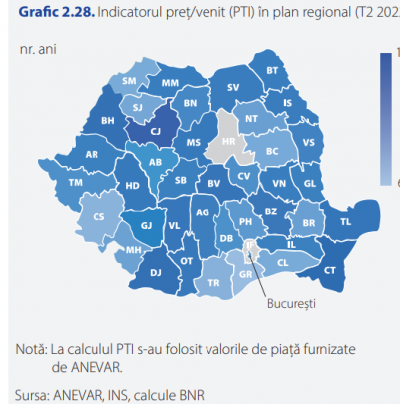

„Diferențele provin atât din prețul proprietăților imobiliare evaluate diferit în funcție de regiune, cât și din discrepanțele în ceea ce privește veniturile. Cel mai ridicat nivel al indicatorului este înregistrat în județul Cluj, unde sunt necesari aproximativ 11 ani pentru achiziția unei locuințe fără finanțare de la bănci (conform evaluării aferente lunii septembrie 2022). Această evoluție survine pe fondul ecartului considerabil dintre ritmul de majorare a prețurilor imobiliare și ritmul de creștere a veniturilor populației, întrucât prețurile imobiliare au crescut într-un ritm mult mai accelerat comparativ cu veniturile. În contrast, în județe precum Giurgiu, indicatorul nu depășește valoarea de șase ani. În plan internațional, principalele centre urbane din România se situează sub valorile indicatorului calculat pentru capitalele țărilor vecine. Astfel, pentru achiziția unei locuințe de 55 mp fără a contracta un credit imobiliar sunt necesari aproape 18 ani în Praga, în jur de 15 ani în Budapesta și în Varșovia și aproximativ 12 ani în Viena (Grafic 2.29)”, relevă Raportul asupra Stabilității Financiare.

În profil teritorial, analiza deviației indicatorului preț/venit față de media pe termen lung a acestuia pune în evidență disparități semnificative în rândul principalelor orașe din România. Astfel, în București și Timișoara activele imobiliare rezidențiale sunt subevaluate, în timp ce în Cluj-Napoca și Brașov, sunt supraevaluate, iar în Constanța sunt corect evaluate

Evoluțiile prețurilor din perioada următoare depind de o serie de factori precum condițiile macroeconomice, înăsprirea generalizată a condițiilor de finanțare pe fondul creșterii ratelor de dobândă și majorarea incertitudinilor în noul context geopolitic. Aceștia sunt de natură să diminueze cererea potențială din partea populației și, implicit, să tempereze creșterea prețurilor imobiliare”, arată aceeași sursă.

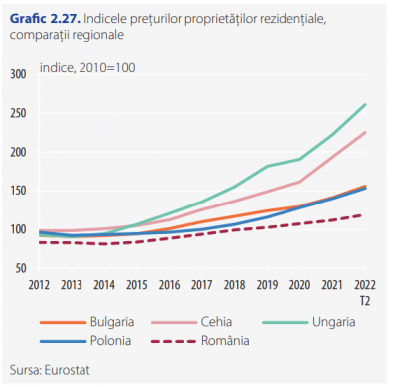

Prețurile proprietăților rezidențiale au crescut în România în prima jumătate din anul 2022 (+8,5 % în termeni anuali). Media în UE a fost +10 %

Documentul arată că prețurile proprietăților rezidențiale au crescut în România în prima jumătate din anul 2022 (+8,5 la sută în termeni anuali), menținându-se însă la cel mai redus nivel din regiune și, totodată, sub media Uniunii Europene (+10 la sută) și a celei aferente zonei euro (+9,3 la sută). Totodată, pe parcursul ultimilor 10 ani, dinamica prețurilor proprietăților rezidențiale din România a fost mai redusă comparativ cu cea a prețurilor din regiune.

Indicatorul preț/venit (price-to-income) pune în evidență eterogenități în plan regional în ceea ce privește timpul necesar achiziționării unei locuințe cu 2 camere (55 mp), fără a lua în calcul cheltuielile de subzistență sau economisirea și fără sprijin financiar de la bănci, se arată în raportul BNR. (grafic 2.28).

„Teoretic, ce a fost mai rău a trecut”

Invitat recent la emisiunea „În fața ta” de la Digi24, economistul Ionuț Dumitru, profesor universitar la ASE, a descris situația pe piața creditelor, arătând că persoanele care au în derulare credite cu dobândă variabilă ar putea avea parte de o perioadă în care ratele să nu mai crească atât de puternic, începând din a doua jumătate a anului, când se preconizează că inflația va scădea. Asta înseamnă că probabil dobânzile au atins maximele sau suntem în zona de maxime. „Teoretic, ce a fost mai rău a trecut”, a sintetizat economistul Ionuț Dumitru, avertizând însă că „nimeni nu este Mafalda„ și „nimeni nu bagă mâna în foc”, mai ales din cauza riscului implicat de războiul din Ucraina.

După o perioadă lungă în care dobânzile au fost foarte mici peste tot în lume, atingând minime istorice - chiar dobânzi negative în țările dezvoltate – și în care indicele Robor, utilizat la noi în calculul dobânzilor la creditele ipotecare, a fost în jur de 1%, era clar că situația urma să se schimbe pe termen mai lung, spune Ionuț Dumitru. Era de așteptat că, la un moment dat, dobânzile vor crește, mai ales că injecțiile monetare ale băncilor centrale mari au fost de mare amploare și era evident că, la un moment dat, ele se vor transfera în inflație și vor necesita dobânzi mai mari, descrie profesorul de la ASE ceea ce s-a petrecut pe piața financiară în ultimii ani.

Fostul președinte al Consiliului Fiscal a prezentat la emisiunea „În fața ta” situația pe piața împrumuturilor cu rată fixă și cu rată variabilă, arătând că a constatat că „multă lume are tentația să creeze o sperietoare mare, apropo de situația creditelor”.

„La creditele de consum, cam 80% din ele sunt cu rată fixă. De ce să le creăm panică oamenilor? Că rata lor e fixă, nu se modifică, nu crește rata. La creditele ipotecare, situația e în felul următor: dacă mi-aduc aminte bine cifrele de la BNR, cam o treime sunt cu rată fixă pe cinci ani sau pe 7 ani, cam o treime sunt cu rată variabilă, legată de Robor și cam o treime legate de variabila legată de IRCC. Evident că cele mai mari creșteri le-au avut cei care au contractat creditul când dobânzile erau la minime istorice, când dobânzile erau în zona aceea de 1%, unu și ceva la sută. Dar atunci aveai la dispoziție și posibilitatea să contractezi un credit cu rată fixă, deși aparent el părea mai scump la momentul ăla, dar lucrurile trebuie în judecate dintr-o perspectivă pe termen mai îndelungat. Că dacă îți iei un credit pe 30 de ani, nu te uiti numai la dobânda din momentul ăla, când e minim istoric. Fără să ai prea multe cunoștințe economice, dar când te gândești că ești la minime istorice, care e riscul mai mare? Să crească sau să scadă dobânda? Evident că riscul mai mare era să crească și probabilitatea mai mare era să crească. Dar și cei care au această dificultate, pentru că le-a crescut rata și celor care au avut creșteri de IRCC, spre exemplu, destul de mari, probabil că au avut creșteri de rate destul de serioase, ei trebuie să discute cu finanțatorul și să găsească o soluție, dacă există o problemă serioasă de rambursare. Numai prin discuția cu finanțatorul poți să găsești o soluție. Dar marea majoritate, să zicem, cei care au rată fixă, n-au niciun motiv de panică, pentru că nu le crește dobânda, nu le crește costul”, a explicat Ionuț Dumitru.

În ce îi privește pe cei care au credite cu dobândă variabilă, el spune că există posibilitatea, așa cum arată acum lucrurile, ca Robor să mai scadă. Indicele Robor la 3 luni, în funcție de care se calculează ratele la creditele în lei cu dobândă variabilă, a atins în octombrie 2022 un maxim de 8,2% pe an, cea mai ridicată valoare din ultimii 15 ani.

„Suntem într-un moment în care probabil că am atins maximele dobânzilor. Dacă ne uităm la Robor, el a avut un maxim pe la 8% și ceva și acum e in jur de 7,40%. Adică la cum arată lucrurile, cu un maxim atins la inflație și o perspectivă ca inflația să scadă în perioada următoare, probabil că maximile dobânzilor - cu informațiile pe care le avem acum - probabil că sunt în spatele nostru. Nu știm, că nimeni nu ghicește viitorul. E corect să le spunem oamenilor că nimeni nu știe ce o să fie, că nimeni nu e Mafalda, dar atâta timp cât avem niște informații azi si sperăm că nu mai escaladează lucrurile cu războiul de lângă noi, că asta e principalul factor de risc, perspectiva este să avem o stabilizare a inflației, urmată de o scădere mai semnificativă în a doua parte a anului. Ceea ce înseamnă că probabil pe dobânzi am atins maximele sau suntem în zona de maxime. Adică ce a fost mai rău, să zicem, teoretic, a trecut. Dar nimeni nu bagă mâna în foc pentru asta, că nu avem cum. Însă argumentele pe care le avem în momentul ăsta cam în direcția asta sunt”, vede fostul președinte al Consiliului Fiscal.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Pe ce se bazează această afirmație?

-cheltuielile din pandemie încă nu s-au recuperat

-cheltuielile cu războiul sunt într-o continuă creștere

(din primăvară va trebui să hrănim (UE, nu doar RO) încă 40 de milioane de ucrainieni)

-seceta ucigătoare va duce la recolte ridicole --> alimente scumpe, programe europene de stabilizare scumpe...

-lipsa energiei pt industrie în europa ne va afunda și mai mult!

...dar trâmbițăm că ne revenim, pt ca populația needucată sau neinformată corect să se-ndatoreze și mai mult!