(Foto: Inquam Photos / Octavian Gheorghe)

Categorii de bugetari care vor pierde la salariul net - cei ce au acum sporuri peste de 30 la sută -, angajați la privat cu bani mai puțini în mână la final de lună și firme care vor cotiza mult mai mult la bugetul de stat. În avantaj vor fi angajații plătiți cu salariul minim pe economie, care primi „în mână” în plus 100 de lei.

„După toate promisiunile de creșteri de salarii, oamenii se vor trezi în situația de a se bucura dacă nu le scade salariul”, rezumă un fost ministru de Finanțe. Este, pe scurt, tabloul creionat de revoluția fiscală anunțată de Guvern.

La doi ani după aprobarea unui Cod Fiscal discutat și agreat cu toate părțile, actualul Executiv pogoară un tăvălug de modificări majore de fiscalitate, ignorând repetatele apeluri la stabilitate și predictibilitate venite dinspre mediul privat.

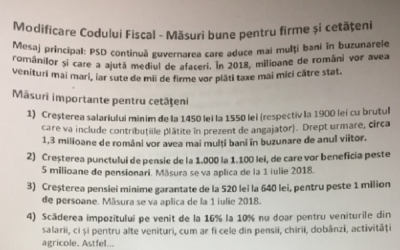

Pe lista cu care ministrul Finanțelor a intrat în ședința de Guvern, intitulată pompos „Modificarea Codului Fiscal – Măsuri bune pentru firme și cetățeni” și publicată de Profit.ro, Ionuț Mișa avea scris și „mesajul principal”, pe care să-l citească în minutele în care televiziunile transmiteau live începutul întâlnirii: „PSD continuă guvernarea care aduce mai mulți bani în buzunarele românilor și care ajută mediul de afaceri. În 2018, milioane de români vor avea venituri mai mari, iar sute de mii de firme vor plăti taxe mai mici către stat”.

Însă lucrurile s-ar părea că vor sta exact pe dos. Asta dacă măsurile anunțate, care în majoritate nu erau incluse în programul de guvernare de care liderul social democrat Liviu Dragnea părea că ține cu dinții, nu vor fi trecute la „discutate și uitate”.

Doar două observații: Nu toate contribuțiile vor trece în sarcina angajatului, așa cum se anunțase inițial, iar taxa de solidaritate nu va fi de 2%, ci de 2,25% și se va numi „contribuție asiguratoare pentru muncă”.

Care sunt „măsurile importante pentru cetățeni” și măsurile bune pentru firme”, recitate de Ionuț Mișa

Câteva din măsurile „importante pentru cetățeni”, recitate de ministrul Finanțelor, Ionuț Mișa, în luminile camerelor de luat vederi:

1. Scăderea impozitului pe venit de la 16% la 10% nu doar pentru veniturile din salarii, ci și pentru pensii, chirii, dobânzi, activități agricole.

2. Creșterea cu 60% a deducerilor personale pentru românii cu salarii mici

Pentru cei cu salariul minim, suma scutită de impozit va crește de la 300 la 510 lei, iar în cazul celor care au copii sau alte persoane în intreținere se mai adaugă 160 de lei pentru fiecare copil, față de 100 de lei în prezent.

3. Contribuțiile sociale sunt trecute în sarcina salariaților. Contribuțiile scad cu 2 puncte procentuale, de la 39,25% la 37,25%.

4. Mai multe contribuții în beneficiul salariatului. Din totalul de 22,75% contribuții plătite în dreptul firmei, 20 de puncte trec în dreptul salariatului. În total din salariul brut 35% vor fi contribuții plătite de angajator în numele salariatului.

(Foto: captură din lista măsurilor de modificare a Codului Fiscal, publicată de Profit.ro)

5. Contribuțiile rămase în sarcina angajatorului, respectiv 2,75% (după transferul de 20 de puncte la salariat) scad la 2,25% și vor acoperi riscul de șomaj, accidente, concediu medical, creanțe salariale. Toate acestea vor fi cuprinse într-o simgură contribuție, care se va numi „contribuție asiguratoare pentru muncă”

6. Din cele nouă contribuții plătite în prezent de salariat și angajator vor rămâne doar 3:

* contribuția pentru pensie (CAS) – plătită pentru salariat

* contribuția pentru sănătate (CASS) – plătită pentru salariat

* contribuția asguratoare pentru muncă – suportată de angajator

7. Salariul minim pe economie se majorează de la 1.450 la 1.900 de lei, începând cu 1 ianuarie 2018

8. Românii ce desfășoară activități independente ( medicii, avocații, notarii, jurnaliștii, scriitorii) nu vor mai plăti contribuții sociale raportate la sumele obținute din aceste activități. Aceste contribuții se vor calcula la nivelul salariului minim pe economie.

Lista continuă, într-un limbaj PR-istic, cu două „măsuri bune pentru firme”:

1. Peste 450.000 de firme care au cifra de afaceri sub un milion de euro, vor plăti un impozit de doar 1% pe cifra de afaceri, față de impozitul de 16% pe profit cât se plătește în prezent.

2. Firmele corecte nu vor mai avea de suferit din cauza celor care fac evaziune. Agenții economici nu vor mai putea fi cercetați penal în cazul unei fraude pe lanțul de TVA, decât dacă există probe materiale că respectivul agent economic a intrat în contact cu firmele evazioniste. În prezent punerea sub urmărire se putea face doar pe simpla suspiciune.

Nici multinaționalele nu sunt uitate. Va fi introdusă directiva europeană pentru combaterea externalizării profiturilor companiilor multinațioanale (directiva UE 1164/2016). Multinaționalele care evitau până acum plata taxelor în România nu vor ai putea face acest lucru.

Pe de altă parte, pentru scăderea evaziunii fiscale se introduce confiscarea mijlocului de transport (mașină, camion, vapor, tren, avion) utilizat de către cei ce fac evaziune cu bunuri accizabile.

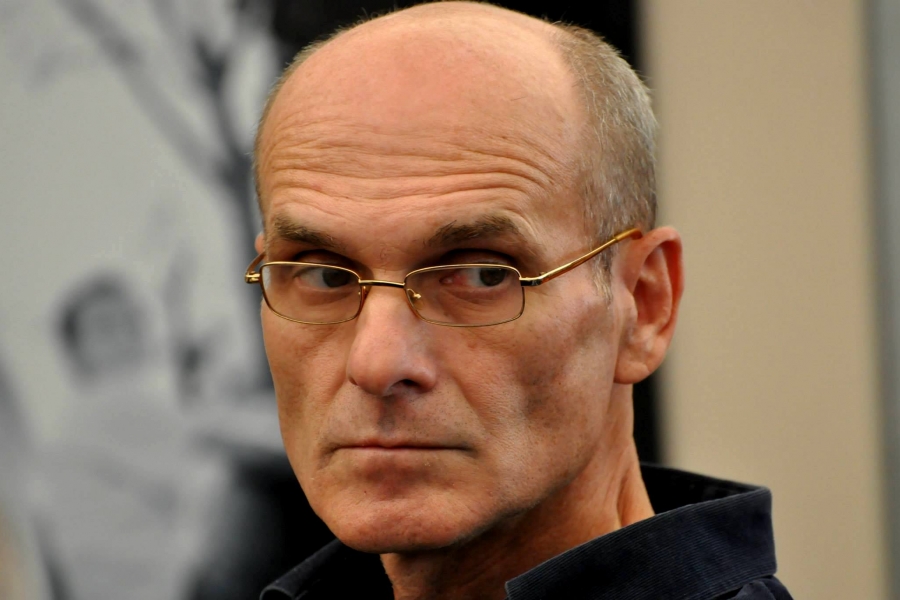

Ionuț Dumitru, președintele Consiliului Fiscal: „Probabil că azi unele categorii de bugetari au sporuri mai mari de 30 la sută. E posibil ca ei să aibă o scădere a salariului net”

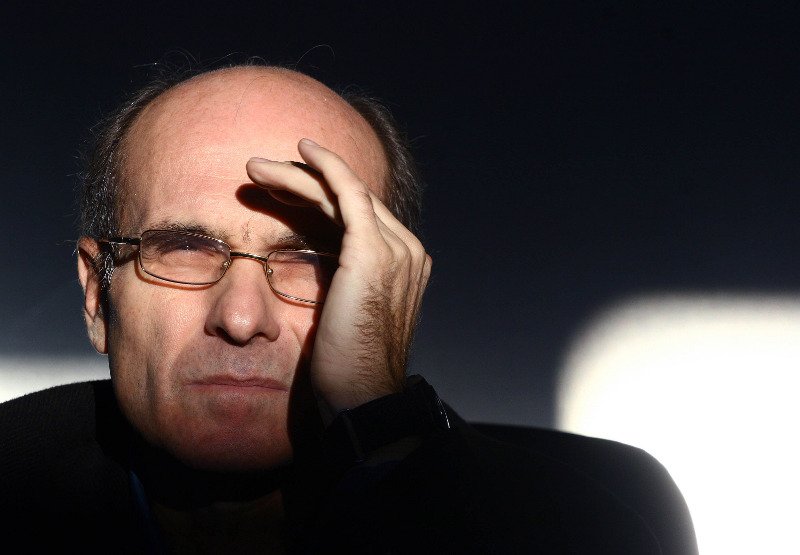

Ce să înțeleagă omul obișnuit din revoluția fiscală? Îi crește salariul sau îi scade? Un răspuns vine de la președintele Consiliului Fiscal, Ionuț Dumitru (foto), cu care am discutat:

Cum vedeți revoluția fiscală pregătită de Guvern?

Sunt foarte multe măsuri, practic e revoluționat tot Codul Fiscal. Rămâne de văzut care va fi impactul bugetar și care vor fi alte efecte în economie. După ce în 2015 se aprobase un Cod fiscal ca rezultat al unor lungi discuții cu toate părțile implicate - guvern, parteneri sociali, mediul de afaceri - cu intenția de a păstra acest Cod fiscal o perioadă mai lungă, pentru a asigura predictibilitate, la doi ani distanță vedem că se schimbă tot. Se schimbă lucruri în mod major. Mutarea contribuțiilor sociale schimbă complet toată filozofia. Se mută sarcina contribuțiilor în zona angajatului. Plus că sunt multe alte modificări al căror impact nu îl avem estimat în acest moment.

Omul obișnuit ce să înțeleagă, îi crește salariul sau îi scade? Pare că brutul crește, dar în mână vor lua mai puțini bani.

Tocmai asta e, că răspunsul e neclar. În primul rând discuția trebuie făcută separat, pe sector bugetar și sector privat. În sectorul bugetar lucrurile sunt ceva mai clare, să zicem, în sensul că brutul crește, dar de fapt netul crește cu mult mai puțin, sau chiar, pentru unele categorii sociale, e posibil să fie chiar scăderi, în condițiile în care tot ce înseamnă sporuri se plafonează - prin noua lege a salarizării - la 30 la sută. Probabil că azi unele categorii sociale au sporuri mai mari de 30 la sută, iar aceștia este posibil că vor avea o scădere a salariului net. Avem în sectorul bugetar o creștere de net mult mai mică decât creșterea de brut și în plus mai e discuția cu cei care azi au sporuri mai mari de 30 la sută.

(Foto: Facebook / Ionuț Dumitru)

Ce se va întâmpla cu salariile în mediul privat?

În sectorul privat lucrurile sunt și mai complicate, în contextul în care nu există nicio obligație legală pentru angajator să crească brutul. Deci practic mutarea contribuțiilor sociale, luată izolat de altceva, conduce la scăderea netului. Ca să nu scadă netul angajatorul ar trebui să crească brutul. Dar cine poate obliga angajatorul să crească brutul? Răspunsul nu-l avem.

Impozitarea cifrei de afaceri în loc de impozitarea profitului. Poate fi considerată „o măsură bună pentru firme” așa cum a fost prezentată?

Mie mi se pare că aceasta e o măsură cu impact major. Cred că aici trebuie văzut, trebuie estimat un impact asupra mediului de afaceri, pentru ca sub un milion de euro cifra de afaceri sunt marea majoritate a conpaniilor din România. Și prin urmare ele vor fi afectate masiv.

Un calcul simplu arată că toate companiile care au o marjă comercială – care se calculează împărțind profitul la cifra de afaceri – mai mică de 6,25 vor avea de plătit un impozit mai mare decât cel pe care îl plătesc azi. Impozit pe cifra de afaceri care va fi mai mare decât impozitul pe profit pe care îl plătesc în prezent. Problema se pune câte companii din România au marja comercială mai mare de 6,25? Evident, sunt diferențe majore de la domeniu de activitate la altul, fiecare industrie are specificul său, sunt multe lucruri de discutat. Plus că mai e și o chestiune legată de o posibilă derogare din partea Comisiei Europene pentru aplicarea unui astfel de regim fiscal, la o scară largă de data aceasta. În Europa se mai aplică o astfel de măsură la microîntreprinderi. Însă în România nu poți să numești microîntreprinderi companii cu cifra de afaceri de un milion de euro. Companiile cu un milion de euro cifră de afaceri sunt mare parte din companiile din România. Nu sunt companii mici. Un milin de euro e un prag foarte înalt.

E nevoie de acordul Comisiei Europene pentru aplicarea acestei măsuri?

Probabil va fi nevoie de discuții cu Comisia Europeană, nu știu care sunt exact reglementările europene, dar cred că aplicând la o scară foarte largă un impozit pe cifra de afaceri, în loc de impozit pe profit cred că trebuie implicată în discuție și Comisia Europeană și luate în calcul reglementările europene în domeniu. E nevoie și de un studiu de impact.

E evidentă foamea mare de bani la bugetul de stat...

Probabil că, așa cum arată lucrurile, în momentul de față presiunea pe deficitul bugetar e foarte mare și se caută măsuri care să mai aducă venituri la buget. Mai e și povestea cu contribuțiile la pilonl 2 care evident cad, s-a spus că ele neutralizează doar creșterea de brut, e mai mult decât atât. Bogdan Dumitrescu, colegul meu de la Consiliul Fiscal, a scris în ZF o opinie în care arată cu calcule că de fapt scăderea e mai mare de atât.

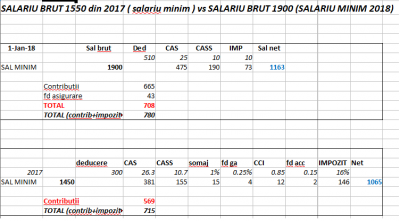

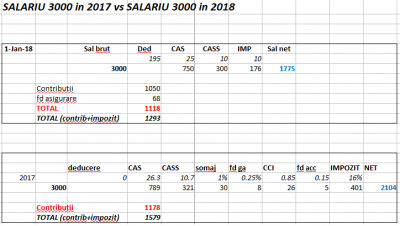

Angajații cu salariul minim pe economie câștigă. O persoană cu 3.000 lei brut pierde 329 de lei

Consultantul fiscal Cornel Grama, unul dintre fondatorii Asociației „Tax Advisors", a calculat cum se vor schimba salariile nete de anul viitor. Pe scurt, cei ce sunt plătiți cu salariul minim pe economie vor primi mai mulți bani, în timp ce o persoană care are un salariu brut de 3.000 de lei va primi anul viitor mai puțin cu 329 de lei.

În cazul creșterii salariului minim de la 1.450 de lei brut la 1.900 de lei brut, un salariat va primi mai mult cu 98 de lei. De anul viitor, acel salariat va primi 1.163 de lei net.

(clic pe imagine pentru a mări)

În cazul unui angajat care are un salariu brut de 3.000 de lei, acesta va primi mai puțini bani la final de lună. Mai exact, salariul lui net va fi mai mic cu 329 de lei de anul viitor.

(clic pe imagine pentru a mări)

Anca Dragu Paliu, fost ministru de Finanțe în cabinetul Cioloș: „Salariile vor crește fără ca de fapt să crească, iar cu puțin noroc nu vor scădea”

„Asistăm la un asalt aspura finanțelor publice și asupra legislației fiscale. Obiectivul este mascarea eșecului programului de guvernare al PSD, iar pentru atingerea acestui obiectiv PSD sacrifică stabilitatea și predictibilitatea fiscală. Această situație îi afectează pe toți angajații și îi pune pe fugă pe investitori. Pe scurt, salariile vor crește fără ca de fapt să crească, iar cu puțin noroc nu vor scădea.

(Foto: George Călin/Inquam Photos)

Trecerea contribuțiilor la angajat conduce la un efort fiscal mai mare din partea angajatului, compensat cu scăderea impozitului pe venit, dacă și numai dacă angajatorii transferă integral cuantumul contribuțiilor către salariat. În cazurile în care angajatorii nu vor transfera contribuțiile către angajat, vom asista la o scădere a salariilor. Altfel spus, după toate promisiunile de creșteri de salarii oamenii se vor trezi în situația de a se bucura că nu le scade salariul!”, a explicat pentru Republica fostul ministru al Finanțelor, Anca Dragu Paliu.

Scăderea impozitului pe venit pentru alte categorii de venituri are un impact bugetar negativ pentru următorii patru ani, așa cum arată calculele MFP, ceea ce este în discordanță cu promisiunile de a construi drumuri, școli și spitale.

„Aștept cu interes detaliile despre masacrarea pilonului II de pensii - pensia publică administrată privat. Am sperat că vor renunța la aceste orori, am sperat într-un dram de responsabilitate”, a mai spus Anca Dragu Paliu.

PwC: „Unele dintre modificările fiscale anunţate de autorităţi vor avea un impact pozitiv asupra mediului de afaceri, în timp ce altele ridică semne de întrebare”

Reprezentanții PwC România spun că unele măsuri fiscale vor avea un impact pozitiv, iar altele ridică semne de întrebare.

Între cele cu impact potenţial pozitiv se numără reducerea cotei de impozit pe venit la 10%, care s-ar aplica atât la veniturile salariale, precum şi la veniturile din pensii, chirii, dobânzi, activităţi agricole, venituri independente şi drepturi de autor.

Alte măsuri benefice le reprezintă menţinerea plafonului la plata CAS pentru persoanele fizice autorizate, precum şi creşterea deducerilor personale pentru cei cu venituri mici.

„Desigur, astfel de măsuri sunt de salutat, însă mediul de afaceri are semne de întrebare în privinţa sustenabilităţii bugetare a unor astfel de iniţiative, având în vedere faptul că, în expunerea de motive privind acest pachet legislativ, se menţionează fapul că acestea vor genera o scădere a veniturilor bugetare cu până la 5 miliarde de lei în 2018.

România are deja una dintre cele mai mici ponderi a veniturilor fiscale în PIB dintre statele membre UE, iar încasările bugetare sunt dependente în mod disproporționat de veniturile din impozite şi taxe indirecte – TVA şi accize, care sunt până la urmă taxe pe consum şi deci puternic pro-ciclice”, a declarat Mihaela Mitroi, liderul Departamentului de Consultanţă Fiscală şi Juridică, PwC România.

Se are în vedere şi aplicarea unui impozit pe cifra de afaceri pentru companiile cu cifră de afaceri sub un milion de euro.

„Aplicarea unui astfel de impozit pe cifra de afaceri de 1% va afecta îndeosebi companiile cu profitabilitate scăzută sau care înregistrează pierderi. Practic, companiile care au o rată de profit mai mică de 6,25% raportată la cifra de afaceri, vor fi nevoite să plătească un impozit mai mare decât în prezent. Şi să nu uităm că în această categorie de companii cu cifra de afaceri de sub 1 milion de Euro intră aproximativ 80% din companiile înregistrate în România”, a declarat Mihaela Mitroi.

În privinţa trecerii contribuţiilor sociale în sarcina angajatului, este de remarcat faptul că actul normativ nu prevede caracterul obligatoriu al majorării salariilor brute pentru toţi angajaţii pentru a menţine actualul cuantum al salariului net (ceea ce PwC a semnalat deja că nu este posibil din punct de vedere juridic). Prin urmare, este posibil ca aplicarea acestei măsuri în mod neunitar la nivel naţional să ducă la dezechilibre pe piaţa muncii.

Se are în vedere totodată şi majorarea salariului minim pe economie de la 1450 de lei cât este în prezent la 1900 de lei. Luând în calcul şi trecerea contribuţiilor sociale în sarcina angajatului, aceasta presupune un cost suplimentar pentru angajatori de aproximativ 120 lei.

De asemenea, autorităţile au în vedere reducerea cotei de contribuţie la Pilonul II de pensii, de la 5,1% cât este în prezent la 3,75%.

Gabriel Sincu, Executive Director EY România: „Trecerea contribuțiilor în sarcina angajatului va genera o mulțime de efecte colaterale, care pot deveni adevărate «bombe cu ceas», atât pentru mediul de afaceri cât și pentru bugetul de stat”

Gabriel Sincu, Executive Director EY România, este de părere că eliminarea posibilității de a opta pentru plata impozitului pe profit de către microîntreprinderile care au un capital social de minim 45.000 lei va readuce pe tapet problema pierderilor înregistrate în primul (primii) an(i) de la înființare de către afacerile mari, aflate la început de drum.

„Proiectul pus în discuție de către Ministerul Finanțelor cuprinde modificări complexe, cu impact major asupra mediului de afaceri. La o analiză sumară, aș puncta trei categorii de măsuri, în funcție de modul în care vor afecta contribuabilii pe de o parte și veniturile bugetare pe de altă parte.

Măsuri cu potențial impact pozitiv, dintre care remarcăm preluarea reglementărilor din directiva europeană ATAD. Urmărirea și implementarea măsurilor avute în vedere în fiscalitatea europeană și internațională este ceea ce trebuie să facă guvernanții noștri, nu introducerea unor reguli ce nu au legătură cu realitatea secolului XXI. Desigur, modul în care aceste măsuri vor fi implementate urmează să fie analizat în perioada următoare, pentru că întotdeauna „diavolul se ascunde în detalii". Vreau să atrag însă atenția asupra faptului că este nevoie de un efort foarte mare din partea autorităților în direcția aplicării corecte a acestor măsuri. Știm foarte bine că administrarea fiscală în România este încă în suferință, iar exemplul cel mai elocvent este cel al regulilor privind prețurile de transfer unde, în ciuda implementării recomandărilor OECD, inspectorii fiscali interpretează aceste reguli în mod abuziv, lucru care dă naștere unor litigii de lungă durată, costisitoare atât pentru contribuabili cât și pentru autoritățile fiscale.

O altă măsură pozitivă pe care am remarcat-o este cea a clarificării regulilor de impozitare a persoanelor fizice care fac comerț cu automobile la mâna a două. Este recunoscut faptul că această practică este una generatoare de profituri (dar și de multă poluare!), iar impozitarea lor este absolut necesară pentru asigurarea unui cadru concurențial corect pe piață respectivă”, spune Gabriel Sincu.

„Ridicarea plafonului de la 500.000 la 1.000.000 de euro pentru ca o firmă să fie considerată microîntreprindere va genera o reducere deloc neglijabilă a veniturilor bugetare”

„În ceea ce privește măsurile care în opinia mea vor avea un impact negativ, aș vrea să le menționez pe cele legate de impozitarea microîntreprinderilor. Ridicarea plafonului de la 500.000 la 1.000.000 de euro pentru ca o firmă să fie considerată microîntreprindere este în opinia mea nepotrivită și va genera o reducere deloc neglijabilă a veniturilor bugetare.

De asemenea, măsura va avea impact negativ asupra sectorului non-profit prin faptul că un număr important de firme, trecând de la impozitul pe profit la impozitul pe microîntreprindere, vor fi puse în imposibilitatea de a mai accesa facilitatea fiscală pentru sponsorizare. Ori este binecunoscut faptul că aceste sume au fost foarte mult utilizate de asociații și fundații pentru susținerea activităților lor cu impact social pozitiv

Nu în ultimul rând, eliminarea posibilității de a opta pentru plata impozitului pe profit de către microîntreprinderile care au un capital social de minim 45.000 lei va readuce pe tapet problema pierderilor înregistrate în primul (primii) an(i) de la înființare de către afacerile mari, aflate la început de drum. Este o întoarcere la o situație în care am fost deja în urmă cu câțiva ani și a generat discuții, frustrări și reticență pentru potențialii noi investitori de calibru. Se pare că lecția respectivă nu a fost învățată și discuțiile în jurul acestei probleme se vor relua.

Sper că autoritățile să aibă deschidere spre dialog în vederea modificării acestor prevederi legislative înainte de a fi aplicate.

O ultimă categorie de măsuri o reprezintă cele al căror impact este deocamdată neutru sau greu de estimat pentru moment. Aici mă refer la problema trecerii contribuțiilor sociale în sarcina angajatului, problemă mult discutată și care în acest moment pare a fi doar una formală, fără un scop economic bine definit, ci mai degrabă cu iz politico-electoral. Singurul lucru bun pe care îl remarc în această inițiativă este o transparență mai mare în ceea ce privește costul salarial versus câștigul net la nivel de angajat. Pe de altă parte, măsura va genera o mulțime de efecte colaterale, care dacă nu vor fi gestionate corespunzător, vor deveni adevărate „bombe cu ceas", atât pentru mediul de afaceri cât și pentru bugetul de stat”, este de părere Gabriel Sincu, Executive Director EY România.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.