(Foto: Guliver/Getty Images)

O serie de modificări pregătite de Guvern pentru 1 ianuarie 2018 și care vizează creșterea plafonului până la care o firmă poate plăti impozit pe veniturile microîntreprinderilor, reorganizarea contribuțiilor sociale, impozit pe venit de 10% și majorarea salariului minim brut au fost anunțate în ședința de săptămâna trecută, fiind incluse în două proiecte de acte normative ce au nevoie de aprobarea Executivului pentru a se aplica.

Mai jos sunt și trei studii de caz:

* Cazul I. Angajat plătit cu un salariu brut de 4.000 lei pe lună, pentru care angajatorul dorește să păstreze același cost total salarial;

*Cazul II. Angajat plătit cu un salariu brut de 4.000 lei pe lună, pentru care angajatorul a decis să nu majoreze salariul brut

* Cazul III. Impact ca urmare a creșterii salariului minim pe economie

Iată mai întâi detalierea celor mai importante măsuri pe care Guvernul vrea să le implementeze de la 1 ianuarie 2018:

* impozit pe veniturile microîntreprinderilor pentru firmele cu venituri de până la 1 milion de euro

Concret, pragul până la care o companie va putea aplica impozitarea pe veniturile microîntreprinderilor va fi dublat, de la 500.000 de euro urmând să ajungă la 1 milion de euro.

Aceasta înseamnă că firmele ce vor înregistra la final de an venituri între jumătate de milion de euro și un milion de euro nu vor mai plăti impozit pe profit, de 16%, ci impozit pe veniturile microîntreprinderilor, fie de 1%, dacă există salariați, fie de 3%, dacă nu există nici măcar un salariat.

Spre deosebire de reglementările din prezent, în sfera impozitării microîntreprinderilor vor putea intra și companiile ce activează în domeniul bancar, al asigurărilor, pieței de capital sau jocurilor de noroc și care se încadrează în noul plafon stabilit, de un milion de euro. Totodată, regimul de microîntreprindere va fi aplicabil și celor care au venituri din consultanță ori management.

De asemenea, potrivit proiectului, va fi eliminată posibilitatea de a trece la aplicarea impozitului pe profit în cazul societăților care au un capital social de minimum 45.000 de lei, ceea ce înseamnă că, cei care sunt în etapa de investiții și înregistrează acum pierderi ori cei care au o profitabilitate mai mică de aproximativ 6% raportată la cifra de afaceri nu vor mai avea nicio pârghie prin care să evite plată acestui impozit.

* impozitul pe venitul persoanelor fizice va scădea de la 16% la 10%

O altă măsură pregătită pentru începutul anului viitor, prevăzută în programul de guvernare și inclusă acum în proiectul de OUG pentru modificarea Codului fiscal, stabilește scăderea impozitului pe venitul persoanelor fizice de la 16% la 10%.

Astfel, un impozit pe venit în cotă de 10% ar urma să fie datorat și de persoanele ce obțin venituri din activități independente, inclusiv persoanele fizice autorizate (PFA), dar și de cei ce obțin venituri din salarii, chirii, pensii, activități agricole sau investiții, cu excepția veniturilor din dividende care se impozitează în continuare cu 5%.

* reorganizarea contribuțiilor sociale obligatorii și o așa-zisă „reducere” a acestora cu două puncte procentuale, la 37,25%

Proiectul de act normativ aflat în dezbatere publică la Ministerul de Finanțe stabilește și înjumătățirea numărului de contribuții sociale.

Astfel, vor exista doar 3 contribuții sociale obligatorii (în loc de 6 câte sunt acum), dintre care 2 vor reveni în totalitate angajaților. Este vorba despre contribuția la pensii (CAS), ce va avea o cotă de 25%, și contribuția la sănătate (CASS), ce va fi în cotă de 10%.

În același timp, angajatorul va plăti o singură contribuție, respectiv contribuția asiguratorie pentru muncă, care însă va îngloba celelalte 4 contribuții abrogate, și anume: contribuția la șomaj, contribuția pentru concedii medicale, contribuția pentru riscuri profesionale și contribuția pentru creanțe salariale.

Potrivit proiectului de OUG, noua contribuție, pe care ministrul finanțelor publice o numea săptămâna trecută taxa de solidaritate, va avea o cotă de 2,25%.

* majorarea salariului minim pe economie, de la 1.450 de lei la 1.900 de lei

De la 1 ianuarie 2018 urmează să se producă și majorarea salariului minim brut pe economie. Concret, vorbim de o creștere cu 450 de lei, de la 1.450 la 1.900 de lei.

Totuși, trebuie ținut cont că o bună parte din majorarea brutului este justificată de trecerea CAS și CASS în sarcina salariatului. Practic, în acest moment, cheltuiala angajatorului pentru un salariu minim de 1.450 lei este de aproximativ 330 lei.

Conform programului de guvernare, salariul minim urma să crească la 2.000 de lei în 2018 și să ajungă, până în 2020, la 2.400 de lei.

* reducerea contribuțiilor sociale pentru PFA și profesii libere

Persoanele ce obțin venituri din activități independente (PFA, titulari ai întreprinderilor individuale/familiale) și profesii liberale vor plăți CAS și CASS la nivelul unui venit pe care și-l vor alege, dar care nu va putea fi mai mic decât nivelul salariului minim, ce ar urma să fie de 1.900 de lei, așa cum am explicat mai sus.

Pe lista persoanele fizice exceptate de la plata contribuțiilor la pensii și sănătate se vor regăsi cele ce au și calitatea de salariat, dar și pensionarii sau cei ce sunt asigurați într-un sistem propriu de asigurări sociale, cum sunt avocații.

* scăderea CAS pentru condiții grele de muncă

Tot de la începutul anului viitor ar urma să scadă și contribuțiile la pensii pentru condiții grele de muncă. Astfel, pentru condiții deosebite de muncă, contribuția ar urma să scadă de la 31,3% la 29%, din care un procent de 25% va fi suportat de salariat, iar 4% de angajator.

În ceea ce privește contribuția pentru condiții speciale de muncă, această va scădea de la 36,3% la 33%, din care 25% va fi în sarcina salariatului, iar 8% în cea a angajatorului.

Totuși, aceste scăderi nu sunt în termeni reali deoarece, în principiu, pentru a contracara diminuarea salariilor nete prin trecerea contribuțiilor în sarcina angajaților, angajatorii vor majora salariile brute. Prin urmare, baza de impozitare la care se vor aplica aceste contribuții va fi mult mai mare decât este în acest moment.

* acordarea deducerilor personale pentru românii cu salarii brute mai mici de 3.600 de lei

Nu în ultimul rând, proiectul de OUG al Ministerului de Finanțe stabilește că vor putea beneficia de deduceri personale salariații cu un salariu brut de până în 3.600 de lei, față de 3.000 de lei, așa cum e în prezent.

În ceea îi privește pe salariații cu un venit lunar brut mai mic de 1.950 de lei, (față de 1.500 de lei, ca în prezent), deducerea personală va fi de 510 de lei, în creștere de la 300 de lei, dacă respectivul salariat nu are persoane în întreținere.

Apoi, pentru fiecare persoană avută în întreținere (soț, soție, copii etc) se vor mai acorda 160 de lei în plus, față de 100 de lei, cum este în prezent.

Mai departe, pentru cei cu venituri lunare brute între 1.951 de lei și 3.600 de lei, inclusiv, deducerile personale vor fi degresive (vor descrește treptat) față de cele amintite anterior.

Care va fi impactul acestor măsuri asupra angajatorilor și salariaților?

Deși aparent contribuțiile sociale și impozitul scad ca și procent, în cazul în care angajatorii aleg să majoreze salariile angajaților ca urmare a trecerii contribuțiilor sociale în sarcina acestora, baza la care se vor aplica noile procente va fi majorată și, implicit, sumele încasate la buget cu titlul de contribuții sociale vor fi mai mari. Reducerea impozitului de la 16% la 10% este menită să contrabalanseze creșterea contribuțiilor, astfel încât valoarea netă a salariului să nu fie afectată semnificativ. Totuși, pentru cei care sunt scutiți de la plata impozitului pe venit, cum sunt cei din IT sau cei care lucrează pentru proiecte de cercetare-dezvoltare, angajatorii vor trebui fie să găsească resurse de creștere a salariilor brute, fie vor primi salarii diminuate începând cu 1 ianuarie 2018.

În cele ce urmează prezentăm impactul asupra angajatului și angajatorului pentru mai multe situații posibile, și anume(*):

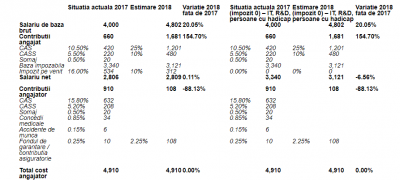

Cazul I. Angajat plătit cu un salariu brut de 4.000 lei pe lună, pentru care angajatorul dorește să păstreze același cost total salarial

Pentru salariații care nu beneficiază de scutire de impozit pe venit, va fi înregistrată o creștere efectivă de 0,11% a salariului net. Mai exact, angajatul va încasa cu 3 lei în plus la salariu.

Angajații din IT, cercetare – dezvoltare sau persoanele cu handicap vor înregistra o scădere a salariului net cu 219 lei, adică cu 6,56% mai puțin față de cât încasează în prezent. Prin urmare, în condițiile în care angajatorul dorește să păstreze același salariu net pentru acești angajați, acesta trebuie să prevadă o creștere a fondului de salarii începând cu anul 2018.

(clic pe imagine pentru a mări)

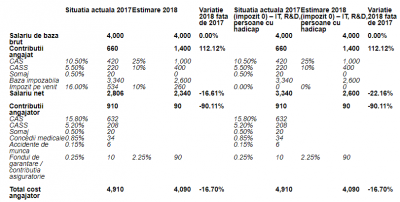

Cazul II. Angajat plătit cu un salariu brut de 4.000 lei pe lună, pentru care angajatorul a decis să nu majoreze salariul brut

În cazul în care angajatorul decide să nu majoreze salariul brut al angajatului, impactul va fi semnificativ la nivelul salariaților, aceștia înregistrând scăderi ale veniturilor de aproximativ 16,6% față de cât câștiga în acest moment. În cazul persoanelor scutite de la plata impozitului pe venit, scăderea va fi de 22,16%. În același timp, angajatorul va avea o scădere a costurilor salariale de 16,7% față de costurile înregistrate în anul 2017.

Este de menționat că, în afara obligației de majorare a salariului minim de la 1.450 lei la 1.900 lei, guvernul nu poate impune angajatorilor obligația de a majora salariile brute din acest moment astfel încât, la nivelul individului, să nu existe un impact negativ. Prin urmare, trecerea contribuțiilor sociale în sarcina angajatului poate impacta semnificativ puterea de cumpărare a acestuia și poate duce la dezechilibre semnificative în economie că urmare a scăderii contribuțiilor colectate.

(clic pe imagine pentru a mări)

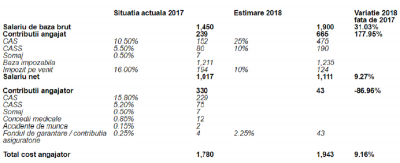

Cazul III. Impact ca urmare a creșterii salariului minim pe economie

Ca urmare a majorării salariului minim pe economie, salariații vor înregistra o creștere a salariului net cu 94 de lei, adică cu 9,27% față de cât câștigă în prezent. De asemenea, angajatorul va avea o creștere a costurilor salariale cu 9,16% față de anul 2017.

(*)Nota: Pentru simplificare, în calculele prezentate nu s-a ținut cont de deducerile personale ce pot fi aplicate pentru salarii mai mici de 3.600 lei.

Articol preluat de pe contexpert.ro.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

Cazul 2 aplicat la un numar suficient de firme importante va duce, dincolo de miscari sociale uriase, la alegeri anticipate si (cel mai probabil) la disparitia PSD-ului de la putere.

Oamenii astia sunt handicapati din punct de vedere profesional si moral