Foto: Wavebreak / Profimedia

Albert Einstein afirma că „Dobânda compusă este a opta minune a lumii. Cine o înțelege, o câștigă; cine nu o înțelege, o plătește.”

Până să trec în antreprenoriat, am lucrat în domeniul financiar-bancar și recunosc din capul locului că în tinerețe nu am fost o persoană economă. Cred că undeva înainte de 30 de ani am început cu adevărat să conștientizez necesitatea economisirii.

Îmi aduc aminte și acum cum, la câțiva ani după lansarea pilonului 2 de pensii în România, mă întreba o colegă unde am contul de pensie. Nu am fost mult timp preocupat de existența acestui cont și nici nu am știut la ce fond de pensii fusesem repartizat.

Fac aici o paranteză: Pilonul 2 de pensii este sistemul de pensii private obligatorii prin care un procent de 3,75% din venitul brut se economisește, în mod obligatoriu pentru fiecare persoană angajată, într-un cont. Banii acumulați în acest cont deschis la un fond de pensii private obligatorii se investesc de către fond și pot fi accesați la atingerea vârstei de pensionare.

Acest cont se poate deschide în două moduri: la primul loc de muncă, viitorul angajat fie optează pentru un fond, fie, dacă nu optează, este repartizat aleatoriu la unul din fonduri.

Pensia privată pilon 2 este obligatorie pentru cei sub 35 ani, opțională pentru cei între 35 - 45 ani și indisponibilă celor peste 45 ani.

Am făcut această paranteză pentru că sistemul de pensii pilon 2, pentru mulți români, este principala metodă de economisire pentru pensie.

Mai exact, sunt aproape 8 milioane de români care au un cont de pilon 2 (obligatoriu) și doar puțin peste 600.000 care au și un cont de pensie facultativă - pilonul 3. Dacă ar fi să raportez la populația între 15 - 65 ani, de la ultimul recensământ, de aproximativ 12,1 milioane, înseamnă că 66% din aceștia au componenta obligatorie (pilonul 2) și doar 5% au componenta facultativă (pilonul 3).

Ce ne spun aceste statistici este faptul că, atunci când e să aleagă să economisească pentru pensie, foarte puțini români o fac în mod voluntar.

Cred că motivele au legătură cu 3 principali factori:

Valoarea coșului de consum mediu raportat la veniturile medii este una împovărătoare, lăsând puțin loc pentru economisire; de exemplu, în septembrie 2022, potrivit raportului "Coşul minim de consum lunar pentru un trai decent pentru populaţia României", valoarea coşului pentru o familie de doi adulţi şi un copil era de 7.112 lei pe lună, pe când câștigul mediu cumulat era ușor peste 8.000 lei. Rezultă practic un raport de 90%. Puțin loc pentru economisire, dar nu imposibil.

Nivelul de educație financiară în România este unul scăzut. Un studiu realizat de Institutul de Economie Mondială din cadrul Academiei Române arată că țara noastră are cel mai redus nivel de alfabetizare din Europa. Un procentaj de 8% din populația României are cunoștințe financiare elementare, arată cercetarea. Comparativ cu cercetări similare din alte state, direferențele sunt majore. De exemplu, în Germania 53% este nivelul de alfabetizare financiară, în Țările de Jos 45%, în Austria 33%, în SUA 30%, în Franța 31%, iar în Italia 25%. Rezultatele studiului arată că 9 din 10 români nu au abilități de calcul al ratei dobânzii, de diferențiere între valorile nominale și reale, precum și de înțelegere a conceptului de diversificare a riscului.

La nivelul societății, în România există o cultură cu un grad ridicat de evitare a incertitudinilor, aplicabil și modului în care românii economisesc; conform clasificării lui Hofstede, dimensiunea „evitarea incertitudinii” are legătură cu modul în care o societate abordează faptul că viitorul nu poate fi cunoscut niciodată: „Ar trebui să încercăm să controlăm viitorul sau să îl lăsăm să se întâmple?” Această ambiguitate aduce cu sine anxietate, iar diferite culturi au învățat să facă față acestei anxietăți în moduri diferite. România are un scor de 90/100 la această dimensiune și, prin urmare, are o înclinație foarte mare pentru evitarea incertitudinii.

Lăsând la o parte factorii de mai sus, ajung la concluzia ca societatea românească trebuie să investească în primul rând în educația financiară, încă din școală și să capete încredere în a investi.

De ce? Pentru că în următoarele decade sistemul de pensii de stat nu va mai putea face față structurii demografice a României. Concret, vom fi foarte mulți pensionari și mult mai puțini plătitori de taxe.

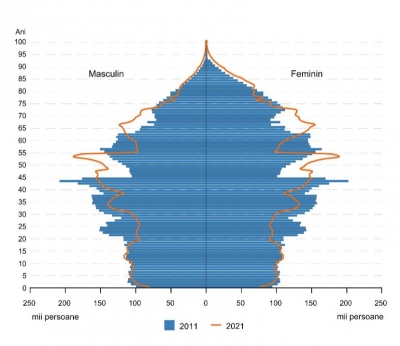

Iată cum arată structura populației pe grupe de vârstă de la ultimul recensământ, conform INS:

Se vede foarte clar cum ponderea populației în vârstă a crescut de la ultimul recensământ din 2011 și este evident că această pondere va continua să crească.

Totodată, dacă acum pensia de stat medie este undeva la 45% față de salariul mediu, în următoarele decade va scădea spre 30%. Pentru a conștientiza nevoia economisirii pe termen lung, nu ne-ar strica o simulare de a trăi o lună doar cu 30% din venituri.

Pe de altă parte, este esențial ca românii să înțeleagă beneficiile puterii de compunere a dobânzii de care aminteam în deschiderea acestui articol.

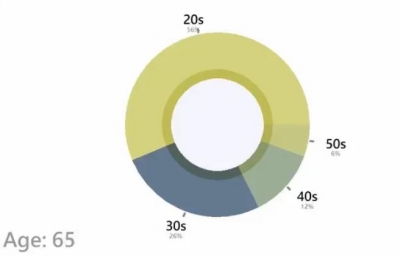

O simulare foarte interesantă a Visual Capitalist calculează ponderea banilor adunați la 65 de ani din fiecare interval de vârstă: mai exact cât reprezintă din total banii economisiți în intervalul de vârstă 20-30 ani, cât reprezintă cei economisiți la 30-40 ani etc.

Foto: Compoziția portofoliului investițional la 65 ani pe intervale de vârstă în care s-a economisit. Sursa: Visual Capitalist

Să spunem că ați început să investiți la 20 de ani și că investiți 250 lei în fiecare lună cu o rată anuală de rentabilitate de 8%. Până când veți ajunge la 65 de ani, peste 50% din portofoliul dvs. total va proveni din banii pe care i-ați investit în intervalul de vârstă 20 - 30 de ani.

Totodată, știați că 100 lei investiți la 25 ani, la un randament mediu anual de 5%(*), se transformă în 700 lei la 65 ani? De 7 ori.

Dar la un randament de 10%(*) anual? La un astfel de randament, cei 100 lei se transformă în 4500 lei tot la 65 ani. De 45 de ori.

Atât de puternică este compunerea randamentului.

În concluzie, dați o șansă nivelului de educație financiară, dați o șansă economisirii, dați o șansă economisirii pe termen lung și celei pentru pensie.

* Disclaimer: randamentele menționate sunt ipotetice, în scopul simulării și nu reprezintă o garanție pentru viitor.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.