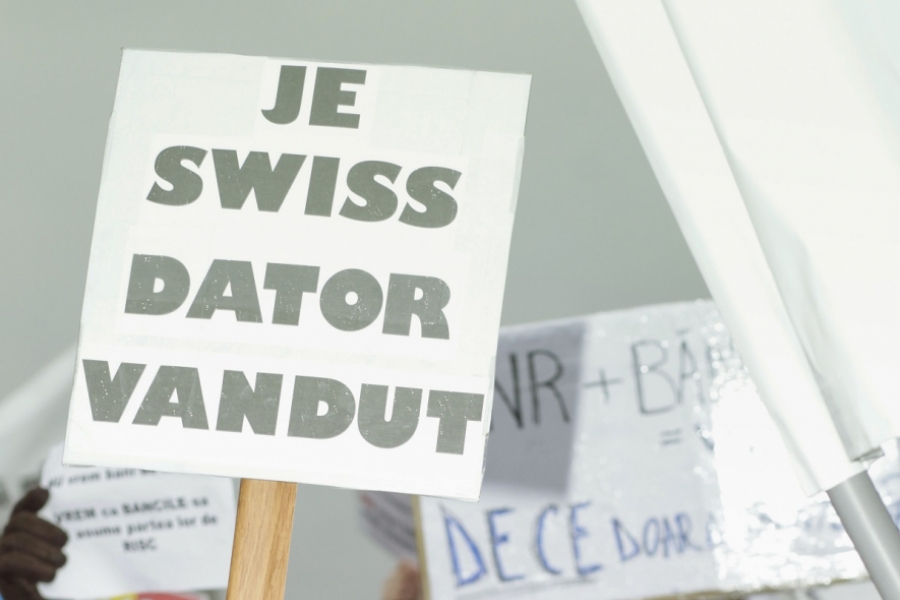

(Foto: Marin Raica / Inquam Photos)

Că „ifeneurile” au sărit calul, e un adevăr! Au prins oameni ajunşi în necaz și au urcat dobânzile până unde le-a permis imaginația. Şi cum la unele împrumuturi dobânzile anualizate au urcat până la peste 7000 la sută, nu poate fi decât revoltător. Astfel de întâmplări sunt dramatice pentru cei pățiți, dar și periculoase în general. Şi sunt periculoase atât pentru că aduc oameni la disperare, cât și pentru că înnegresc imaginea singurului sistem de împrumuturi accesibil celor cu urgențe mari, dar nebancabili. Cum însă lumea nu e guvernată numai de morală şi de bun simţ, intervenția autorităților devine obligatorie. Dar fără să treacă dincolo de granițele regulilor Dreptului și ale Legilor Pieței, pentru ca odată cu apa din copaie să nu fie aruncat și copilul. Și mai e ceva: o nevoie acută de onestitate și de sinceritate în dezbaterea publică.

Ținta:dobânzile la împrumuturi

Pe site-ul Băncii Naționale a fost publicat un Proiect de Regulament, ce își propune să-l modifice și să-l completeze pe cel din 2009, în temeiul căruia sunt organizate şi în prezent Instituțiile Financiare Nebancare. IFN-urile deci. Cu trimitere directă la împrumuturile date populației și companiilor; și la dobânzi pe care cei ce se împrumută sunt obligaţi să le suporte.

De la o citire poate prea grăbită a acestui document,sper că nu și tendențioasă, s-a ajuns la o știre ce a patinat cu grație pe lângă adevăr. Publicului i s-a spus că s-ar fi întâmplat ceea ce de fapt… era de neîntâmplat. Și anume, că Banca Națională ar fi decis că dobânzile la împrumuturile date de IFN-uri nu vor putea fi mai mari de 32,5 la sută.

Deși falsă, știrea a stârnit o ditamai vâlvătaia. Din arhive a fost scoasă o declaraţie a guvernatorului, în care susţinea că Băncii Naţionale nu-i este îngăduit să impună limite peste care IFN-urile să nu poată urca dobânzile. Cum, de altfel, nu-i este îngăduit să impună limite nici în cazul dobânzilor bancare. Declaraţia era, atunci când a fost dată, o sută la sută adevărată. Cum este şi acum tot atât de adevărată. Iar BNR nu a făcut, acum, ceea ce legea nu-i îngăduie să facă.

Şi totuşi, cum reper a ajuns ştirea falsă – adevărul fiind ignorat –, Băncii Naționale i s-a cerut, pe tonuri imperative, să răspundă… de ce decide ceea ce cu un timp în urmă spunea că nu poate să decidă. Deşi BNR nu a făcut, acum, ceea ce guvernatorul spusese că nu e legal să facă. Adică să pună capac dobânzilor.

BNR nu plafonează dobânzile

De reţinut:

1) Banca Națională nu a dat publicității un regulament, ci un proiect de regulament.

2) De ce totuși l-a afişat pe site? Pentru că l-a propus spre dezbatere publică. Precizând că aşteaptă propuneri de îmbunătăţire. Apoi, experţii implicaţi vor definitiva proiectul ţinând seamă de sugestiile pe care le vor aduna, pentru ca regulamentul să intre în vigoare pe 1 octombrie.

3) Banca Naţională n-a încălcat legea; pentru că nu a propus limite peste care IFN-urile să nu poată urca dobânzile. Cu totul altceva a propus.

Recapitulez. În cazurile în care IFN-urile practică:

a) dobânzi de peste 200 la sută la împrumuturile de până la 15 zile;

b) de peste 100 la sută în cazul celor între 16 şi 90 de zile;

c) de peste 32,5 la sută la împrumuturile cu scadenţe mai mari de 90 de zile…

…toate aceste împrumuturi cu dobânzi peste limitele stabilite vor fi socotite riscante; și, în consecinţă, IFN-urile care se vor încăpățâna să le țină în continuare atât de sus vor intra în proceduri specifice pentru contracararea riscului de creditare.

Stăvilare în calea riscurilor

Să judecăm. Sectorul IFN-uri nu are încă importanţă sistemică în România. În primul rând pentru că împrumuturile acordate de IFN-uri – ca pondere în totalul creditelor neguvernamentale din întregul nostru sistem financiar – nu depăşesc:

1) la companii – 15 la sută;

2) la populaţie – 5 la sută.

Dacă purtătorul de cuvânt al BNR a afirmat, în iunie anul acesta, că ponderea creditelor acordate populaţiei este de 5 la sută, iar în august a vorbit de 10 la sută, nu înseamnă că a minţit, cum a fost acuzat; înseamnă că în iunie ponderea creditelor pentru populaţie era – aşa cum a afirmat – de 5 la sută, cum este şi acum; iar în august, când s-a referit la ponderea de 10% , a avut în vedere media celor două tipuri de dobânzi.

Deși creditarea IFN-urilor nu are importanţă sistemică, se poate ajunge totuși la o îndatorare excesivă a populaţiei. Riscul ar fi mare. Mai ales că acest model de afaceri îşi relevă deja caracterul volatil, fiindcă se înmulţesc creditele neperformante -sau depreciate, cum vrea UE să le rebotezăm -, fapt ce induce o percepţie negativă asupra întregului sistem al IFN-urilor!

Altfel de fenomene s-au acutizat în acest an; prin urmare,cer o adecvare a reglementării. Asta şi face actual Proiect de Regulament al BNR, ce ar urma să intre în vigoare la 1 octombrie. Actualizează reglementarea.

Când şi de unde au venit IFN-urile

De dinainte de decembrie 1989 am moştenit Casele de Ajutor Reciproc. Apoi, în anii ’90, s-au dezvoltat şi la noi Casele de Amanet. Casele de Împrumuturi au apărut mai târziu; şi au crescut treptat.

Între 2005 şi 2008, în cei patru ani de boom, pe fondul noilor realităţi determinate de intrarea României în NATO şi baterea palmei cu UE în vederea aderării la 1 ianuarie 2007, fluxuri mari de valută au început să intre în ţară. În jur de 20 de miliarde de euro anual. Din 2005 până în 2008. Aşa au intrat în ţară şi fonduri care au fost investite în IFN-uri. În case de împrumuturi cu activitate financiară nebancară!

Nu sunt bănci; şi deci nu pot să adune bani de la populaţie. Dar pot să dea împrumuturi. Din banii lor. Şi, mai ales, cum se întâmplă de câţiva ani, din bani împrumutaţi de la bănci.

Iniţiativa nu a fost a statului. A acţionat “mâna invizibilă” a pieţei. S-a întâmplat aşa cum se întâmplă în toată lumea, încă din zorii capitalismului: a apărut o oportunitate de plasare a banilor cu profit bun şi, inevitabil, s-au găsit întreprinzători (oameni cu bani şi cu idei de afaceri) care n-au stat prea mult pe gânduri şi au investit. Fenomenul IFN-urilor, răspândit în ţările dezvoltate, a fost astfel extins şi la noi.

La noi piața e încă în formare

Spaţiul de afaceri – pentru IFN-uri – nu era însă prea mare atunci. Din două motive. Băncile aveau bani mulţi şi poftă de a da împrumuturi, aşa că au luat caimacul.

Şapte milioane de concetăţeni de-ai noştri şi-au stors şansele de a se califica pentru împrumuturi bancare. Au calculat cum ar putea convinge băncile să le împrumute bani, au adunat bonităţile întregii familii şi au luat credite de consum.

Au luat şi credite imobiliare, pe contracte cu ipoteci. Dar cum în acest segment de piaţă calificarea s-a dovedit a fi complicată, împrumuturile n-au depăşit patru sute de mii. În jur de 20 la sută din întregul volum de credite.

Aşa că IFN-urile au înaintat încet. Dar au înaintat. Era obligaţia şi datoria statului să le deschidă porţile, pentru că o masă critică de gospodării ale populaţiei cu venituri mici şi cu nevoi de consum mari, în căutare de împrumuturi deseori de numai o mie sau două mii de lei, pentru o săptămână ori două, cu care băncile nu se leagă la cap, aveau nevoie de o piaţă a lor. Această piaţă a luat naştere în România şi a început să fie reglementată.

IFN-urile: înainte şi după criză

Primele norme ale BNR, care au reglementat IFN-urile, datează din 2006. Aveau în vedere capitalul minim, registrele (general, special, de evidenţă) şi, desigur, modalităţile de constituire a fondurilor proprii.

Nu existau însă acumulări de cunoştinţe, nici de experienţe, iar tiparele din alte țări nu ni se potriveau. Acolo, de unde au fost importate IFN-urile, lucrurile intraseră într-un soi de normalitate şi nu era nevoie de o reglementare amănunţită. Banca Naţională a învăţat din mers cum să relaţioneze cu IFN-urile, a făcut analize aprofundate şi a tras concluzii, iar în baza lor a modificat continuu reglementarea, adoptând-o la tot ceea ce scotea în evidenţă mersul lucrurilor. Normele BNR, cele din 2006 – act normativ secundar având la bază o ordonanţă de urgenţă a guvernului din acelaşi an – au fost modificate şi în 2007, şi în 2008. De mai multe ori în cei doi ani.

Criza, care ne-a lovit la sfârşitul anului 2008, a schimbat însă paradigma. Băncile au redus creditarea. În anii crizei, intermedierea financiară (calculată ca pondere a creditelor neguvernamentale în PIB) a scăzut de la 40 la 29 la sută, România clasându-se pe ultimul loc în Uniunea Europeană. Acesta este contextul în care piaţa IFN-urilor a luat amploare.

România avea deja, în toamna lui 2008, o piaţă care cuprindea câteva mii de case de amanet, alte câteva mii de case de ajutor reciproc – pentru ambele denumirea de instituţii financiare nebancare fiind opţională; şi 180 de case de împrumuturi – adevăratele IFN-uri.

În 2009, statul a intervenit, prin Parlament, şi a votat Legea 93, care reglementa “condiţiile minime de acces la activitatea de creditare şi desfăşurarea acesteia pe teritoriul României, prin instituţii financiare nebancare”. Tot în 2009, în temeiul Legii IFN-urilor (93/2009) şi al Legii 312/2004, Banca Naţională a emis Regulamentul nr. 20, normarea extinzându-se într-un tablou amplu, care să contribuie la structurarea unui sistem al IFN-urilor de tip european. Fără să li se fi pus punct modificărilor şi completărilor reglementării.

În anii care au urmat i-au fost aduse noi modificări şi noi completări regulamentului. Inclusiv în 2016. Totul în baza unor analize detaliate.

Legile statului şi legile pieţelor

În 2017, pe fondul urmelor lăsate de criză, în dezbateri publice au fost scoase în prim-plan mari nemulţumiri în legătură cu activitatea desfăşurată de IFN-uri. Cele mai multe referindu-se la dobânzile percepute, care sunt prea mari; unele mult prea mari.

Problemă delicată. Suntem în economie de piaţă, fapt consfinţit şi de Constituţie. Iar în economia de piaţă preţurile nu sunt planificate. Şi nici nu pot fi plafonate. Ajustarea lor o fac concurenţa, climatul de afaceri şi educaţia consumatorilor. La IFN-uri, ca şi la bănci, dobânda este preţul banilor. Legea naturală a pieţei fiind fermă: fără mercurial! Legea statului, votată de Parlamentul României, decide la fel: fără mercurial!

Şi dacă totuşi nici concurenţa, nici climatul de afaceri şi nici educaţia financiară nu manifestă eficienţa aşteptată, care-i soluţia? Viaţa a arătat că, în cazuri extreme, pot fi plafonate şi dobânzile. Au şi făcut-o unele ţări: Germania, Franţa, Marea Britanie, Slovenia, Slovacia. Dar prerogativa în această privinţă nu este nicidecum a Băncii Centrale. Este numai şi numai a Parlamentului. Prin lege. Şi cu o expunere de motive temeinic fundamentată.

Banca Centrală, care emite acte normative în plan secundar, plecând de la legile în vigoare, reglementează activitatea IFN-urilor prin regulamente, norme sau circulare. Un tip de reglementare pentru care în prea puţine situaţii a avut modele în afara ţării. Şi iată cum “mintea de pe urmă” a Băncii Naţionale – care de 11 ani, din 2006 până în 2017, a tot găsit idei pentru o mai bună reglementare a IFN-urilor – a venit şi acum cu o idee. Dacă IFN-urile urcă dobânzile peste pragurile deja amintite, vor fi stimulate să-şi tempereze acest tip de avânt prin reglementări care să nu sară din tabloul cerinţelor economiei de piaţă. Şi nici să nu treacă dincolo de ceea ce legea îi permite Băncii Naţionale să facă: supraveghere prudenţială.

IFN-urile, de vor dori totuşi să urce dobânzile dincolo de pragurile prevăzute în reglementare… vor fi libere s-o facă. Dar Banca Naţională, în procesul de supraveghere, le va putea obliga (pe acţionarii lor, desigur) să-şi calculeze o cerinţă de capital mai mare, ponderată în raport cu riscul de creditare. Şi să aducă până la de zece ori mai mult capital. Această decizie este menită să descurajeze IFN-urile cu apetit pentru dobânzi mari.

Urmăriți Republica pe Google News

Urmăriți Republica pe Threads

Urmăriți Republica pe canalul de WhatsApp

Alătură-te comunității noastre. Scrie bine și argumentat și poți fi unul dintre editorialiștii platformei noastre.

De ce trebuie să fie cineva vinovat pentru că berbecul ia împrumut cu dobândă 500%? Berbecul chiar nu are nici o vină? Mai ales dacă ifeneul respectiv își plătește toate datoriile către stat și funcționează legal ...

Hopa ... și uite așa ne întoarcem la minima educația, aceea care lipsește majorității debitorilor ifeneurilor și nu numai: berbecii să meargă mai întâi la școală pe bune, să priceapă despre ce-i vorba acolo, cu procente și alte prostii d`astea de ARTIMETICĂ și, apoi, vor dispărea și ifeneurile astea odioase, care găsesc fraieri la tot pasul!